לאחר הטלטלה בשוקי ההון בארץ ובעולם, שהחלה בתחילת אוגוסט, בשבועיים האחרונים דווקא הצבע הירוק הוא הדומיננטי על מסכי המסחר, והוא הוביל את המעו"ף לעלייה של כ-3.5% בשבועיים.

בדש השקעות סבורים כי המגמה החיובית הגיעה כתיקון לירידות החדות קודם לכן, והיא לא בהכרח משקפת את כיוון המסחר בהמשך.

בדומה לכך, ובמבט רחב יותר, מנהל ההשקעות אייל שני מדגיש, כי "אין אפשרות לבנות תיק השקעות איכותי תוך הסתכלות קצרת-טווח. על כן, ראוי להסתכל על אופק השקעה של כשנה וחצי, לכל הפחות, בהתייחס לאלוקציית הנכסים בתיק".

הנחת היסוד שלפיה שני בונה את תיק ההשקעות שהוא מציג היא כי החברות תצמחנה בשנה וחצי הקרובות בשיעור נמוך ותראינה שחיקה ברווחיות.

להערכתו, "תזרימי המזומנים של החברות לשירות החוב לא ייפגעו באופן מהותי, בעוד שהרווח הנקי יישחק. לכן, אני סבור שהקטנת רכיב המניות על חשבון הגדלת רכיב האג"ח הקונצרניות בדירוג שכבות A, BBB ולא מדורגות, תביא בתקופה הקרובה לתשואה עודפת בתיקי ההשקעות".

שני מעריך כי "כל זמן שלא ניכנס לקריסה פיננסית, לא תהיה בעיה לאג"ח הקונצרניות גם בדירוגים אלה", תוך שהוא מדגיש כמובן את חשיבות הסלקטיביות.

שני מציין כי בזכות התשואות האטרקטיביות באג"ח "ניתן למצוא הזדמנויות השקעה שאף עדיפות על ההשקעה במניות של אותן החברות. ישנן איגרות חוב רבות, שהתשואה המגולמת בהן דומה יותר לתשואת אקוויטי או מזנין, ובכך הן מציעות יחס סיכון-סיכוי מעניין, תוך הנחה שאנו לא עומדים בפני קריסה פיננסית נוספת בעולם".

בשבוע הקודם הסתיימה תקופת פרסום דוחות הרבעון השני לשנה של החברות הבורסאיות, ושני מציין כי מאלה מצטיירת "תמונה חיובית של חברות הנסחרות במכפילים אטרקטיביים. יחד עם זאת, בהנחה שהממשלה תעלה את מס החברות, תיווצר תחרות בענפים מונופוליסטיים נוספים, וחלוקת העושר אכן תשתנה. אני מעריך כי לבחינת המכפילים בימים אלו קיימת משמעות נמוכה יותר".

שני מסביר, כי "למרות שנתוני החברות מראים שיפור בתוצאות, החששות מנתוני המאקרו גדולים יותר, ולכן המסקנה המתבקשת היא שבשלב זה לא צריך להקטין את רכיב הסיכון בתיקים, אלא לשנות את תמהיל ההשקעה, כלומר, להקטין את רכיב המניות ולהגדיל את רכיב האג"ח הקונצרניות".

דוגמה לאג"ח שמהן סבור שני כי דווקא כדאי להימנע בעת הנוכחית הן אלה של חברת כור, מקבוצת אי.די.בי של נוחי דנקנר. לדברי שני, "שרידות החברה וכלל הקבוצה תלויים במימוש עסקת מכתשים ובהנחה שמחירי קרדיט סוויס יישארו ללא שינוי".

"סקיילקס תעמוד בהחזרים"

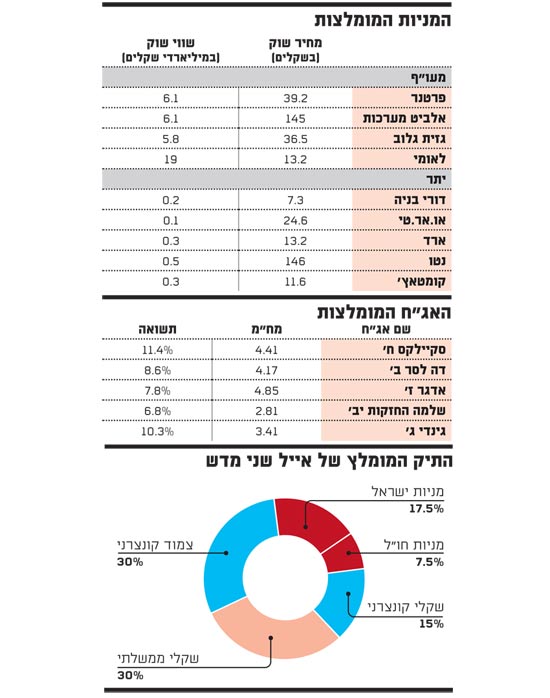

לעומתן, שני ממליץ על סדרת אג"ח ח' של סקיילקס , המחזיקה בפרטנר . שני מציין כי "כעת זה נראה מפחיד כי פרטנר לא נראית טוב, אבל גם בהנחה של חלוקת דיבידנד שנתי של 600 מיליון שקל בפרטנר חמש שנים קדימה, סקיילקס עדיין תעמוד בהחזרי החוב שלה".

הנתח המנייתי בתיק שמציע שני עומד על 25%: 17.5% בארץ והיתר בחו"ל. את הדגש על השוק המקומי מייחס שני להיכרות האינטימית שמאפשרת לו השקעה מסוג זה, לעומת השקעה במניות זרות.

בהתאם למצב השוק, שני מעניק משקל יתר להשקעה בענפים דפנסיביים ויציבים יחסית כמו בנקים, קמעונות ותקשורת.

אחת המניות המומלצות של שני היא של חברת התקשורת פרטנר, הזוכה להתייחסויות שליליות רבות באחרונה. שני סבור כי ההיסטריה סביב ההרעה הצפויה בפרטנר מוגזמת, ומזהה הזדמנות במחירה הנוכחי. הוא לא מתרגש מדחיית חלוקת הדיבידנד שעליה הודיעה עם פרסום דוחות הרבעון, ואומר כי "פרטנר ציינה בדוחות שהיא דוחה את חלוקת הדיבידנד לרבעון הבא או במהלך השנה, אבל עדיין מציינת שתחלק 800 מיליון שקל".

לעומת זאת הוא ממליץ על חשיפה נמוכה לחברות הדלק ולחברות בעלות צביון קרטלי/מונופוליסטי, וחשיפה נמוכה לחברות העוסקות בתחום הנדל"ן למגורים בישראל.

המניות המומלצות של אייל שני מדש

* הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.