מתוך כל הדרכים הקיימות לתמחור אטרקטיביות של שוקי המניות, נראה שמכפיל הרווח (היחס בין מחיר החברה לרווח השנתי שלה) הוא הפופולרי ביותר - כך סבור אמיר כהנוביץ', הכלכלן הראשי של כלל פיננסים. כהנוביץ' מסביר כי אל למשקיעים להיתלות בתוצאות הכספיות המעודדות של החברות בוול סטריט לרבעון השלישי, וכי מבט על מכפיל הרווח הממוצע ל-10 שנים של החברות בארה"ב מוביל למסקנה כי צפויות ירידות שערים נוספות בשווקים.

על פי כהנוביץ', מכפיל הרווח במדד ה-S&P500 עומד היום על 13 נקודות ומכפיל הרווח הצפוי על 12.5 נקודות, מה שלדבריו "אמור לרמז שבתקופה הקרובה שוק המניות עשויים להיות השקעה טובה, בטח לעומת האלטרנטיבה של אג"ח ממשלתי".

אולם, כהנוביץ' מתייחס גם לעונת הדוחות הכספיים בוול סטריט, אשר 75% מהחברות דיווחו על המשך צמיחה ברבעון השלישי, בעוד 74% מהחברות ב-S&P500 הפתיעו לטובה ביחס לתחזיות האנליסטים. אולם, לדבריו אל לנו להיתלות בתוצאות הפיננסיות של הרבעון השלישי: "בטווח הקצר נמצא קשר בין רווחי חברה למחיר המניה שלה, אלא שמעבר לטווח הקצר הקשר ניתק", מסביר כהנוביץ' את הדיסוננס.

כהנוביץ' מציין כי להמחשה, מהרבעון הראשון של שנת 2000 ועד הרבעון השלישי של 2011 זינק הרווח הממוצע למניה במדד ה-S&P500 ב-87%, אך המדד עצמו השיל באותה תקופה 17.5%. בין השנים 1966-1980 טיפסו רווחי החברות ב-244% ומדד ה-S&P500 עלה אז רק ב-18% ומנגד בין השנים 1980-1994 רווחי החברות עלו ב-112% ומדד ה-S&P500 זינק ב-327%. "ההסבר לניתוק הוא בהשפעה של מגמות הרווחים ומהערכות עתידיות לגביהם", לדבריו.

המכפיל הממוצע הוא שקובע

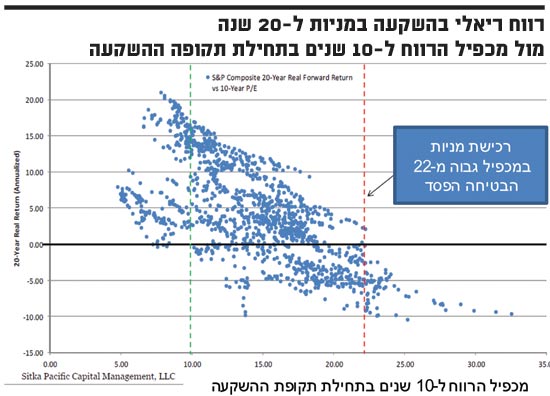

ומדוע זה כך? כהנוביץ' מציין את דבריו של הכלכלן רוברט שילר, שטוען שהמכפיל בטווח הקצר מטעה, כיוון שהוא נשען על רווחים שנוטים ל"פראות" - ומציע להשתמש ברווח הממוצע ההיסטורי ל-10 שנים. בדיקה שעשתה חברת ניהול ההשקעות Sitka Pacific מראה כי מכפיל רווח ל-10 שנים הוא כלי ניבוי טוב לתשואת שוק המניות בטווח הארוך (ראו גרף).

רווח ריאלי בהשקעה במניות ל 20 שנה

בגרף המדובר, מתוארת התשואה הריאלית השנתית שהתקבלה במשך 20 שנה מאז שנת 1881 במדד ה-S&P500, ממנה ניתן ללמוד כי כמעט כל השקעה במניות בתקופה שבה מכפיל הרווח ל-10 שנים בתחילת תקופת ההשקעה היה נמוך מ-10 נקודות - הבטיחה למשקיע תשואה חיובית.

לעומת זאת, השקעה בתקופה שבה מכפיל הרווח ל-10 שנים היה גבוה מ-22 נקודות הבטיחה הפסד ריאלי ל-20 שנה. כיוון שכיום מכפיל הרווח ב-10 השנים האחרונות עומד על 21.3 נקודות (נכון לאוקטובר), ניתן ללמוד כי למרות התוצאות הפיננסיות החיוביות של מרבית החברות בוול סטריט ביחס למחירי המניות הנמוכים, "אלה הם לא רווחים שכדאי לסמוך עליהם לתקופה ארוכה" - כך לדברי כהנוביץ'.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.