יצחק תשובה, בעל השליטה בדלק נדל"ן , הציג טיוטה ראשונית להסדר חוב בחברת דלק נדל"ן. בכך, נוסף תשובה לרשימת הטייקונים שהרימו ידיים מול הררי החובות שנטלו בתקופת הגאות, ומצטרף אל קודמיו: לב לבייב, בני שטיינמץ ואילן בן דב. ההסדר המתגבש בדלק נדל"ן נחשף בראשונה ב"גלובס", בשבוע שעבר.

על פי הצעת ההסדר בדלק נדל"ן - בעלת חוב של כ-2.1 מיליארד שקל למחזיקי האג"ח - יקבלו האחרונים אג"ח חדשות בהיקף של 1.2 מיליארד שקל, בפריסה ל-10 שנים, וכן 70% ממניות חברת הנדל"ן החבוטה.

תשובה עצמו, המחזיק כיום ב-51% ממניות החברה, ירד כתוצאה מהשלמת ההסדר המוצע להחזקה של 25% בהון, לאחר שיזרים לחברה 250 מיליון שקל במהלך חמש השנים הבאות, ויוותר על אג"ח שרכש בהיקף של 80 מיליון שקל (סה"כ תרומה של 330 מיליון שקל להסדר, אם לא מחשבים את שווי המניות).

פרופ' אמיר ברנע, מאדריכלי הסדר החוב באפריקה ישראל, שגויס להסדר החוב של דלק נדל"ן, העריך את שווי המניות שיינתנו למחזיקי האג"ח ב-950 מיליון שקל, ומכאן, לטענתו, מדובר ב"תספורת" בהיקף של כ-40% מהחוב, קרי כ-800 מיליון שקל (מחזיקי האג"ח טוענים כי מדובר בסכום של 900 מיליון שקל לפחות). לדברי ברנע, "מבחינת מחזיקי האג"ח של דלק נדל"ן פירוק או איום בפירוק יהיה הרסני. צריך פתרון קונסטרוקטיבי, והפתרון שהצענו עדיף מפירוק".

"אני לא קבעתי כמה בעל השליטה יתרום אלא קיבלתי נתון ובהתאם לזה הכנתי את ההסדר", אמר היום פרופ' ברנע ל"גלובס". "אפשר להתווכח אם זה נדיב או לא, אבל זה לא בשליטתי. בדקתי איך במתכונת שיש נגיע להסדר שאפשר לחיות איתו, ושלא נצטרך הסדר נוסף בעוד שנה. בדקתי איך אפשר, לפי תחזית סבירה של מימוש נכסים, לעמוד בהחזר החוב בזמן".

- זאת תרומה מספיקה לדעתך?

"תשובה הביע נכונות לסייע לחברה בסכום משמעותי יותר או פחות, אבל זה לא בידיי. קיבלתי כנתון את מה שבעל השליטה מוכן לתרום וזאת המתכונת הטובה ביותר למחזיקי האג"ח בכפוף למה שבעל השליטה מוכן לתת.

"אני מניח שבעל השליטה חשב שהוא נותן את הכי הרבה שהוא יכול לתת. יש שני מישורים: הראשון הוא מה בעל השליטה נותן, והשני מה אפשר לעשות עם זה לטובת מחזיקי האג"ח. הצעתי להם את המקסימום בכפוף למה שבעל השליטה מוכן לתת. בעל השליטה לוקח כאן אחריות: הוא מזרים רבע מיליארד שקל".

הגרעון יקטן ל-550 מיליון שקל

הסדר החוב, אם יושלם בהצלחה, יקטין את הגרעון העמוק בהון ל-550 מיליון שקל (לעומת 1.7 מיליארד שקל כיום). מקורבים לתשובה ציינו היום כי "המתווה שגובש ממחיש פעם נוספת את נכונותו של בעל השליטה לעמוד לצד החברה ומשקיעיה, ולסייע לה לעלות על נתיב חדש. במתווה הנוכחי צפוי תשובה לתמוך בחברה במהלך שלוש השנים הקרובות, עד שיתקבלו ההכנסות הצפויות מפרויקטים יזמיים שלה, כאשר מי שצפוי ליהנות מפירות הייזום וההשבחה הם בעלי האג"ח".

הקרן של האג"ח הקיימות של דלק נדל"ן משולמת משנת 2005 ועד לשנת 2019. כעת מציעה החברה אג"ח חדשה בהיקף של 800 מיליון שקל - שהתשלום בגינה יחל רק מעוד 5 שנים וימשך עד לשנת 2021 - ועוד שתי סדרות אג"ח להמרה בהיקף של 400 מיליון (תשלום הקרן והריבית צפויים בשנים 2017-2018).

- פרופ' ברנע, אתה מאמין שבסופו של דבר ההסדר הזה ייצא לדרך?

"החברה במצב מאוד לא טוב, אך יש סיכוי להגיע להסדר עם הפחתת חוב ופריסה. השאלה שעל הפרק היא האם ההצעה תתקבל כתחילת מו"מ, או שהיא נפסלת על הסף והתמונה הסופית תהיה אחרת".

"לצאת לדרך חדשה"

דלק נדל"ן נושאת על גבה גירעון בהון העצמי שעומד כאמור של 1.7 מיליארד שקל, והיא נסחרת לפי שווי של 75 מיליון שקל בלבד. ההסדר צפוי להעלות את שווי החברה, ובתגובה לידיעה עלתה היום מניית דלק נדל"ן ב-21.7% ואילו אג"ח החברה טיפסו בעד 11.4%.

דלק נדל"ן פועלת בתחום הנדל"ן המניב בצפון אמריקה ובמערב אירופה, באמצעות החברה הבת DGREובתחום הנדל"ן למגורים בישראל באמצעות חברת אלעד ישראל מגורים הפרטית. בעבר, תחת ניהולו של איליק רוז'נסקי, ביצעה החברה רכישות ענק ממונפות שבשנות הגאות בשווקים תורגמו לרווחים עצומים. במארס 2007 נסחרה החברה בשווי שיא של 4.6 מיליארד שקל.

ערן מיטל, מנכ"ל דלק נדל"ן, אמר היום כי "אישור תוכנית ההבראה המוצעת בתוך זמן קצר הינו קריטי. הדוח שערך ברנע מצביע בצורה חד משמעית על היתרון הברור שיש למשקיעים מהמשך ניהול החברה כ'עסק חי', על הפוטנציאל והערך הטמונים בנכסי החברה, ועל היכולת להגדיל בצורה ניכרת את ההכנסות על ידי ייזום והשבחת הפרויקטים של החברה בארץ ובחו"ל. אימוץ המתווה והשינויים המבניים בחברה יאפשרו לחברה לצאת לדרך חדשה ולהגיע, כך אני מקווה, לשינוי המיוחל, ממנו ייהנו מחזיקי האג"ח שיהפכו לבעלי המניות המרכזיים בחברה".

"מדובר בספין נוסף של תשובה"

המוסדיים הבולטים המושקעים באג"ח דלק נדל"ן הם בתי ההשקעות מנורה, מגדל, הראל ואנליסט, ושם - כמו גם בגופים האחרים שמושקעים בחברה - כבר למודי ניסיון בהסדרי חוב, ומבינים שבינתיים מדובר רק בשלב הגישושים במו"מ.

"זו הצעה הזויה שלא שווה הרבה", אמר היום ל"גלובס" גורם מוסדי. מוסדי אחר התנבא כי "הולך להיות חם וסוער באסיפות האג"ח לאישור ההסדר, כי ילחצו על תשובה להביא עוד כסף, ואני לא יודע אם הוא יכול. אני לא יודע כמה כסף יש לו באמת, הוא ממונף מאוד".

מוסדי שלישי אמר היום כי "בדלק נדל"ן עוד לא נאמרה המילה האחרונה. כל שחקן אחר, שהוא לא שחקן כה פעיל בשווקים ונהנה מהם, היה יכול לשים דיל כזה על השולחן. שחקן שרוצה להמשיך לפעול בשוק ושכולנו יודעים שיש לו רכוש - לא יכול למכור כזה דיל. תשובה ייענש".

עו"ד גיא גיסין, המייצג את מחזיקי אג"ח כ"ה, הסדרה הגדולה ביותר, אמר היום כי "מדובר בספין נוסף של תשובה לאחר שהספין הראשון על משקיע חיצוני, לכאורה ללא 'תספורת', נפל. תשובה מנסה להסיט את תשומת הלב מהתחייבויותיו בשנה האחרונה להזרים לחברה מאות מיליוני שקלים".

"כל אותו זמן", מוסיף גיסין, "נוצל על ידו לגיוס כספים לעסקים אחרים והיום מניחים לנו על השולחן את החשבון לתשלום. יש לדרוש מתשובה לעמוד בהתחייבויות: הזרמת 220 מיליון שקל, הנפקת זכויות, ורכישת 25% מאלעד מגורים כפי שהתחייב. לא ננהל מו"מ על הסדר כל עוד החברה לא תעמוד על זכויותיה מול בעל השליטה".

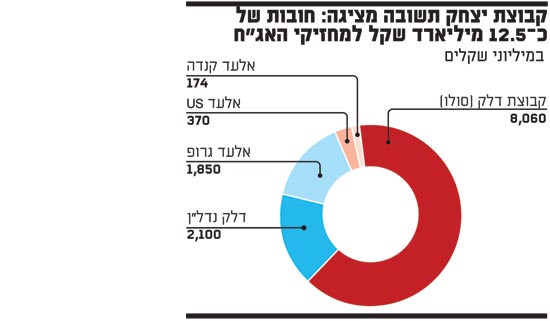

קבוצת יצחק תושבה מציגה חובות של כ 12.5 מיליארד שקל למחזיקי האגח

התוכנית של דלק נדלן לטיפול בחוד של 2.1 מיליארד שקל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.