נוחי דנקנר, בעל השליטה בקבוצת אי.די.בי, מתניע את המהלך של מיזוג שתיים מחברות המטה של הקבוצה: דיסקונט השקעות (דסק"ש) והחברה הבת, כור . מטרת המהלך היא העלאת יתרות המזומן הגדולות של כור (2.8 מיליארד שקל) לדסק"ש ולאי.די.בי פתוח, המחזיקה ב-13.3% ממניות כור.

בעסקת המיזוג המתוכננת תקלוט דסק"ש, המחזיקה כיום בכ-70% ממניות כור, את נכסי החברה הבת והתחייבויותיה, כנגד תשלום במזומן ליתר בעלי המניות של כור. שווי השוק של מניות אלו עומד (לאחר עלייה של 9.2% היום) על כ-730 מיליון שקל כשעל פי ההערכות, בתוספת פרמיה תשלם דסק"ש 750-850 מיליון שקל, מהם כ-400 מיליון שקל חלקה של אי.די.בי פתוח (לה היא אינה יכולה לחלק היום דיבידנד בשל יתרת עודפים שלילית לחלוקה). אם וכאשר יושלם המיזוג, בקופתה של דסק"ש ינוחו מזומנים בהיקף של 5.6 מיליארד שקל, והיקף החוב שלה יעמוד על 8.3 מיליארד שקל.

המו"מ למיזוג שתי החברות ינוהל על ידי ועדות בלתי תלויות שמינו הדירקטוריונים שלהן, שבשלב זה פועלות לבחירת מעריך שווי חיצוני ובלתי תלוי לשם הערכת שוויה של כור לצורך עסקת המיזוג. בכוונת החברות לפעול להשלמת המיזוג עד סוף הרבעון השני של השנה.

המיזוג, שכפוף עדיין להסכמה על תנאיו ולקבלת אישורי האורגנים המוסמכים של כור ושל דסק"ש - כולל מחזיקי האג"ח של כור - צפוי לפי דובר אי.די.בי "ליצור חברה ממוזגת בעלת נזילות גבוהה, מאזן חזק ויציב ופיזור רחב של החזקות בחברות מובילות בתחומן אשר פועלות במגוון תחומים בישראל ובחו"ל. הוא מהווה חלק מהאסטרטגיה של הקבוצה לשטח ולפשט את מבנה ההחזקות שלה תוך יצירת חסכון והתייעלות תפעולית".

כרגע לא ברור האם מחזיקי אג"ח כור, בהיקף של כ-1.9 מיליארד שקל, יערימו קשיים על המהלך, ודנקנר יצטרך לשכנע כי הוא לא מרע את מצבם. נכון לעכשיו, נסחרות האג"ח של שתי חברות ההחזקה בתשואות דומות של 6%-9%.

כמות אדירה של מזומנים

ההודעה על המיזוג הצפוי בקבוצת אי.די.בי, מגיעה ימים ספורים לאחר חתימת הסכם למכירת אחד מנכסיה המרכזיים של הקבוצה - מניות השליטה בחברת משאב - לידי משפחת לבנת. ההסכם אותת לשוק ההון שנוחי דנקנר מכיר בצורך לוותר על נכסים מרכזיים על מנת לשרת את התחייבויותיה של הקבוצה בשנים הקרובות.

בשוק ההון אמנם רואים בעסקה צעד מהותי מבחינת אי.די.בי ובעליה, דנקנר, אך עדיין מתקשים להבין כיצד תצליח אי.די.בי לעמוד בהחזר כל חובותיה האדירים. לכן, תשואות האג"ח של אי.די.בי עדיין גבוהות (עד 15%), ולא מאפשרות מיחזור החוב בשוק ההון.

המיזוג הצפוי בין דסק"ש לכור נועד גם לצורך הורדת המינוף וקירוב המזומנים הצבורים בקבוצה אל החברות שבראש הפירמידה (אי.די.בי אחזקות והחברה הבת שלה אי.די.בי. פתוח).

לאחר מכירתה של חברת פאנדטק לקרן GTCR על ידי כלל תעשיות במהלך חודש אוקטובר תמורת 205 מיליון דולר; השלמת עסקת מכירת מכתשים אגן לכימצ'יינה הסינית, אשר הכניסה לקופתה של כור 1.1 מיליארד דולר; ועסקת מכירת משאב שנרקמה בסוף השבוע האחרון - במסגרתה תמכור כלל תעשיות 55% ממניות בעלת מונופול המלט נשר לידי משפחת לבנת תמורת 1.32 מיליארד שקל - מצטברת כמות אדירה של מזומנים בחברות ההחזקה של קבוצת אי.די.בי.

הדיבידנדים יספיקו?

לאי.די.בי אחזקות, העומדת בראש הפירמידה של דנקנר, חוב "סולו" בהיקף כולל של כ-2.2 מיליארד שקל (רובו למחזיקי האג"ח) וחסרים לה 250 מיליון שקל כדי לעמוד בתשלומים למחזיקי האג"ח עד יוני השנה. על מנת שהכסף יוכל להגיע אליה מהחברות הבנות, הוא יצטרך לעבור קודם דרך החברה הבת אי.די.בי פתוח, שיתרת הרווחים הראויים לחלוקה שלה שלילית נכון לעכשיו (עניין שישתנה ככל הנראה בעקבות הרווחים מהעסקאות האחרונות שבוצעו בחברות הבנות לאחרונה, וכן בשל אימוץ מוקדם של תקן החשבונאות IFRS 9).

בעיה אחרת בה עלול דנקנר להיתקל בניסיון להעלות כסף לאי.די.בי אחזקות, היא שלאי.די.בי פיתוח עצמה חוב בהיקף של 6.8 מיליארד שקל (נכון לספטמבר 2011). מדוח תזרים מזומנים חזוי האחרון שפרסמה החברה בדוחות הרבעון השלישי, עולה כי על מנת לשרת את החוב במהלך 2012, היא נדרשת ל"מקורות אחרים" בהיקף של 1.3 מיליארד שקל.

מלבד העובדה שלא בטוח שאי.די.בי פתוח תקבל את הסכום הנ"ל מדיבידנדים שיעלו מהחברות הבנות, הרי שגם אם ייווצר עודף ביתרת הרווחים לחלוקה, יצטרך דירקטוריון החברה לאשר את חלוקת הדיבידנד, כאשר אין ביטחון כי בעתיד היא תוכל לעמוד בהחזרי האג"ח שלה. זאת מאחר שאי.די.בי פתוח תצטרך מקורות בהיקף של כמיליארד שקל ב-2013, על מנת לפרוע את חובותיה בשנה זו, וכן עליה לעמוד באמות מידה פיננסיות מול הבנקים.

המהלך במסגרתו תרכוש דסק"ש את החזקות אי.די.בי פתוח בכור עשוי להזרים כאמור לקופתה של אי.די.בי פתוח קרוב ל-400 מיליון שקל, מה שיקל על יכולתה לפרוע את חובותיה, ויכולתה להעלות כספים לאי.די.בי אחזקות.

במצב הנוכחי, רוב הכסף הנזיל, וכן הרווחים הראויים לחלוקה טמונים בכלל תעשיות (חברה בת של אי.די.בי פתוח) ובכור. בכלל תעשיות, לאחר עסקת משאב, צפויים להיות רווחים ראויים לחלוקה בהיקף של כ-1.2 מיליארד שקל. אי.די.בי פתוח מחזיקה 60.5% ממניות כת"ש, כך שמהדיבינד שצפוי להיות מחולק בחודשים הקרובים היא תקבל כ-725 מיליון שקל.

הדילמה של מחזיקי האג"ח

המיזוג המתוכנן של כור ודסק"ש ישפיע גם על מחזיקי האג"ח, שלהם חייבות שתי החברות 1.9 מיליארד שקל ו-4.7 מיליארד שקל בהתאמה. המחזיקים טרם גיבשו עמדה התומכת במיזוג או מתנגדת לו, וממתינים לבחינת מתווה המיזוג שפורסם היום. עם זאת, מהדברים שחלקם אמרו היום ל"גלובס", ניתן להבין כי אישור המיזוג אינו מובן מאליו.

"אני מניח שיצטרכו לתת למחזיקי אג"ח כור תוספת של ביטחונות או תשואה, על-מנת שיאשרו את המיזוג", אמר היום ל"גלובס" אחד ממחזיקי האג"ח של שתי החברות. לטענתו, בחלק משטרי הנאמנות של האג"ח שהונפקו, מקרה של מיזוג יצריך את אישור מחזיקי האג"ח. "ללא תוספת, מצבם של מחזיקי אג"ח כור יורע. לעומתם, מחזיקי אג"ח דסק"ש מתקרבים לקופת המזומנים של החברה-הבת, ומבחינתם לא צפויה התנגדות", הוסיף.

"מחזיקי האג"ח יצטרכו להחליט - האם הם רוצים למצוא עצמם עם החזקה ממונפת (ההשקעה של כור בקרדיט סוויס, ת' ק'), אך עם מזומן; או שהם רוצים להיות בחברה שיש בה גם החזקות ריאליות כמו שופרסל וסלקום", אמר מחזיק אג"ח אחר. "אני לא מעריך שצפויה התנגדות מצד מחזיקי האג"ח, שכן להיות בעל אג"ח של חברה תזרימית אך ממונפת, אינה אפשרות טובה יותר בהכרח".

מנהל השקעות בבית השקעות בינוני, שמחזיק באג"ח של שתי החברות, אמר כי "השוק יוצא מתוך נקודת הנחה שהמזומן שיש היום בכור לא יישאר בה לאורך זמן; או שתגדל ההחזקה בקרדיט סוויס, או שהוא יחולק כדיבידנד. לכן מיזוג אולי מגדיל את מצבת החובות, אך במאוחד החברה תהיה בעלת פורטפוליו נכסים רחב יותר, ולטווח הארוך זה מוסיף יציבות".

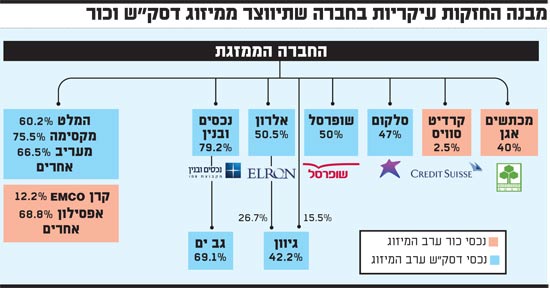

מבנה החזקות עיקריות בחברה שתיווצר ממיזוג דסקש וכור

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.