חברת סאני , שבשליטת אילן בן דב, אישרה הבוקר (א') פרסומים מסוף השבוע, אשר לפיהם היא והחברה-הבת סקיילקס מקיימות מו"מ מתקדם עם קבוצת האצ'יסון מהונג קונג לעסקה; במסגרת העסקה המתגבשת תרכוש האצ'יסון את השליטה בסקיילקס, בעלת השליטה בחברת הסלולר פרטנר , ובמקביל תרכוש סאני מהחברה-הבת את פעילות יבוא מכשירי הקצה של סמסונג.

בן דב, נזכיר, רכש מהאצ'יסון את השליטה בפרטנר (44.5%) באוגוסט 2009 תמורת 5.3 מיליארד שקל, והראשונה העמידה לרשותו הלוואת מוכר בהיקף של 300 מיליון דולר (1.2 מיליארד שקל). הלוואה זו, שנושאת ריבית שנתית של 2.2%, עומדת לפירעון בתשלום אחד באפריל 2014, וכנגדה משועבדות לטובת האצ'יסון 12% מהון המניות של פרטנר, בשווי שוק נוכחי של 330 מיליון שקל בלבד - כרבע מהחוב.

הלוואה זו, וכן הזכות שעומדת למחזיקי האג"ח של סאני לפרוע באופן מיידי את החוב כלפיהם בשל ירידת שווי הבטוחות שבידיהם (מניות סקיילקס), הביאו ככל הנראה את בן דב להבנה חדשה; לפיה, אם לא יבצע מהלך מהיר, הוא עלול לאבד את השליטה הן בחברת הסלולר והן בפעילות יבוא מכשירי סמסונג, ולהיוותר בסוף היום ללא נכסים.

על רקע זה טס בן דב בשבוע שעבר להונג קונג, במטרה להגיע להסכם מול האצ'יסון; זאת לאחר שבנקי ההשקעות הזרים ששכר לפני מספר חודשים, לא הצליחו למצוא עבורו קונה למניות השליטה בפרטנר.

בהודעה שפרסמו סאני וסקיילקס לבורסה, לא ניתנו פרטים או מתווה לעסקה עם האצ'יסון, ונכתב רק כי "למועד דוח מיידי זה טרם נחתם הסכם מחייב, ואין ודאות כי הסכם כאמור ייחתם". הבורסה לני"ע השעתה את המסחר בניירות הערך של סאני וסקיילקס.

על רקע ירידות השערים החדות במניות פרטנר וסקיילקס בשנה האחרונה, הרי העברת השליטה בחברת הסלולר לידי האצ'יסון "תקבע" מבחינתו של בן דב הפסד כביר - של 1.8 מיליארד שקל, על רכישת השליטה בפרטנר. בכירי סאני וסקיילקס, ובהם המנכ"ל יהל שחר, סירבו היום להתייחס למו"מ המתנהל מול האצ'יסון. בהיעדר מידע ממשי עסקו רוב המשקיעים בהערכות לגבי מתווה אפשרי לעסקה.

אחת האפשרויות שהועלו היום באתרי האינטרנט השונים, היא שהאצ'יסון תרכוש 60% ממניות סקיילקס תמורת 100 מיליון דולר. בבחינת מתווה זה, מיד קופצת לעין העובדה כי האצ'יסון תיקח על עצמה את חובותיה של סקיילקס, הנאמדים בכ-2.4 מיליון שקל - גבוה משווי השוק של נכסי החברה (שווי מניות פרטנר בתוספת פעילות היבוא של סמסונג). לפיכך, מרבית המשקיעים מניחים שאם האצ'יסון אכן תיכנס לעסקה מסוג זה, הרי המתווה יכלול הסדר חוב בסקיילקס וכנראה גם בחברה-האם סאני.

"לא רואה דרך להימנע מהסדר"

לא ברור מי יוביל הסדר שכזה - בן דב או האצ'יסון - והאם הוא יכלול "תספורת" או רק פריסה של החוב.

מה שבכל מקרה ברור, הוא שאם האצ'יסון תחזור להיות בעלת השליטה בפרטנר, הרי את מועד הפירעון של ההלוואה שהיא עצמה העמידה לחברה לצורך רכישת מניות פרטנר, ניתן יהיה לדחות.

צחי אברהם, אנליסט התקשורת של כלל פיננסים, אמר היום ל"גלובס": "ברור שהכותרות שרואים עכשיו בכל העיתונים לא הולכות להיות הסיכום הסופי בין הצדדים. אם האצ'יסון רוצה לקחת פוזיציה, כדי להגן על החוב הגדול שלה בסקיילקס, לא בטוח שתוספת של אקוויטי שהיא תשקיע בחברה זה הפתרון; וגם אם זה פתרון מסוים, בכל סיטואציה שלא תהיה, הולכים לקראת הסדר חוב. אני לא רואה דרך שבה ניתן להימנע מהסדר חוב".

לדברי אברהם, "כשיש הסדר חוב, בעלי המניות נפגעים, ולכן אתה לא רוצה להיות בעל מניות בסיטואציה כזו. ברור שמאחורי הקלעים יש דברים שאנחנו לא יודעים".

אברהם אומר כי קשה לחשב את השווי של סקיילקס בעסקה אפשרית עם האצ'יסון, "כייוון שהחוב של סקיילקס יותר גבוה מסך הנכסים שלה. האצ'יסון יכולה להביא ערך, אבל החישובים מוקדמים, ולא כדאי לקפוץ קדימה לפני שרואים מה באמת מציעים לנו בעסקה".

בכול אופן, נראה כי בן דב הפנים כי הוא ייאלץ להיפרד מהשליטה בפרטנר, ומבחינתו עסקה טובה עם האצ'יסון תהיה כזו שבמסגרתה הוא ייוותר עם הפעילות המסורתית שלו - יבוא הסמארטפונים של סמסונג (כאמור תחת שליטת סאני).

מי שעשויים להתנגד למהלך זה, הם בעלי המניות של סאני וסקיילקס. היות שבן דב הוא בעל השליטה בשתי החברות, העסקאות מוגדרות כעסקאות בעלי עניין ובעלי המניות יצטרכו לאשר את הסדר החוב. המשמעות היא שמחזיקי ניה"ע של סאני יצטרכו לאשר את המחיר שבו תירכש הפעילות מסקיילקס, ומחזיקי האחרונה יצטרכו לאשר את מחיר מכירת הפעילות לסאני. במצב שבו בשתי החברות אין כרגע יתרת עודפים, אשר מספיקה לשירות מלא של החוב, עשוי המהלך להיות מורכב מאוד לאישור.

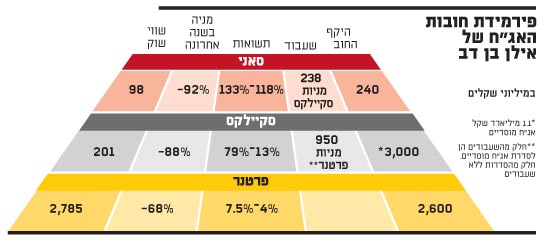

פירמידת החובות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.