במשך יותר משנה נמצאת חברת סאני שבשליטת אילן בן דב בחדלות פירעון, לאחר שקופתה התרוקנה ממזומנים, והיא אינה עומדת בתשלומי הריבית והקרן למחזיקי האג"ח שלה - בהיקף של כרבע מיליארד שקל. ייתכן כי לאחר פרק זמן כה ארוך יהיה סוף סוף הסדר חוב בחברה. היום פרסמה החברה עקרונות להצעת הסדר חוב עם מחזיקי האג"ח, הכוללת פריסה ארוכה של החוב, ללא "תספורת", ותרומת בעלים צנועה יחסית, הנאמדת ב-15 מיליון שקל.

סאני ניצבת בראש הפירמידה של בן דב, והנכס העיקרי שלה הוא מניות השליטה בסקיילקס (78.7% מההון). זו האחרונה, שנמצאת עם גירעון בהון העצמי של 375 מיליון שקל ועם הערת "עסק חי", מחזיקה כיום בכ-16% ממניות חברת הסלולר פרטנר, ובפעילות יבוא מכשירי סמסונג.

על רקע הירידה ברווחיות פרטנר ועצירת חלוקת הדיבידנדים ממנה בשנה האחרונה, נקלעה סקיילקס בעצמה למשבר פיננסי, וכעת היא מנסה לבצע ארגון מחדש של ההון והחובות שלה, במטרה להימנע ממצב של חדלות פירעון מול מחזיקי האג"ח שלה, בהיקף של כ-1.25 מיליארד שקל.

משמעות המצב עבור סאני, שנמצאת בקצה הפירמידה, היא שיבשו המקורות שישמשו להחזר חובותיה. מחזיקי האג"ח הגדולים של סאני הם בית ההשקעות אי.בי.אי, חברת לפידות שבשליטת יעקב לוכסמבורג ובית ההשקעות להבה שבבעלות מיכה צ'רניאק.

השניים האחרונים מחזיקים אף באיגרות החוב של סקיילקס, כך שאינם נחשבים למחזיקים "טהורים", ולאחר שהגיעו להסכמות עם בן דב, דרש אי.בי.אי שיוכנסו שינויים ותוספות, וכך נוצר המתווה שאותו פרסמה החברה הבוקר.

פרמיה של 25%

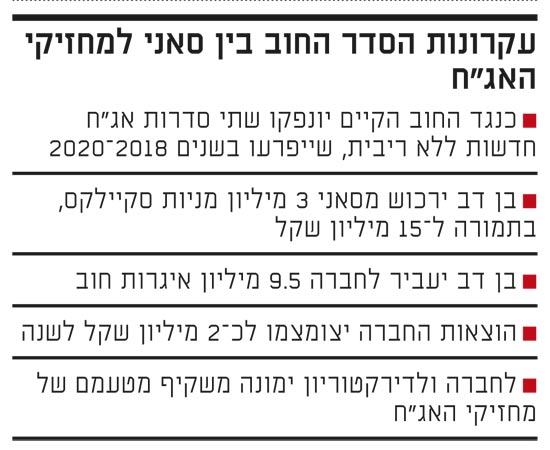

בהסדר המוצע, במקום החוב הקיים בשלוש סדרות אג"ח יונפקו למחזיקי האג"ח של סאני שתי סדרות חדשות, ללא תספורת: סדרה ד', אשר תהיה סדרה "סטרייט", וסדרה ה', אשר תהיה אג"ח להמרה.

איגרות חוב אלו לא יישאו ריבית, אולם יהיו צמודות למדד, והן ייפרעו בשלושה תשלומים שנתיים שווים, שהראשון מביניהם ישולם בתום 4.5 שנים מהמועד הקובע להסדר (כך שאם ההסדר יאושר בחודשים הקרובים, האג"ח ייפרעו בין השנים 2018-2020).

תרומתו של בן דב להסדר תסתכם כאמור בכ-15 מיליון שקל, אשר יוזרמו לחברה באמצעות כך שירכוש מסאני 3 מיליון מניות סקיילקס שבהם היא מחזיקה (כ-10% מהון סקיילקס), במחיר של 5 שקלים למניה (מחיר הגבוה בכ-25% מהמחיר הנוכחי שבו נסחרת סקיילקס).

מעבר לכך יעביר בן דב כ-9.5 מיליון אג"ח לחברה, באופן שבו הן יתבטלו ויקטינו את היקף החוב הכולל. נכון להיום מחזיק בן דב בכ-6 מיליון אג"ח, כך שהוא יצטרך לרכוש מהמחזיקים הנוכחיים כ-3.5 מיליון אג"ח נוספות, ייתכן בדרך של הצעת רכש.

מניות תפוז שברשות החברה יימכרו לצד ג' (ייתכן שללפידות עצמה) או לבן דב - לפי בחירת מחזיקי האג"ח - ומניות החברה במובילאיי, שמוערכות בכ-20 מיליון שקל, יימכרו במסגרת הצעת המכר של החברה.

מחזיקי האג"ח יוכלו לבחור אם להשתמש בתמורה שתתקבל לפירעון חלקי של החוב כלפיהם, או לפרוע בתמורה שתתקבל את החוב לבנק מזרחי. אם יבחרו באופציה השנייה, ישוחררו 1.4% ממניות פרטנר שבהן מחזיקה סאני, המשועבדות כיום לבנק, ויירשמו לטובתם של מחזיקי האג"ח.

צו עיקול נגד בן דב

כחלק מההסדר יופחתו ההוצאות השנתיות של סאני, שאינה מעסיקה עובדים כיום, למינימום האפשרי, ויעמדו על כ-2 מיליון שקל לשנה. אם סאני לא תיכנס למצב של פירוק בשנתיים קרובות, יקבל בן דב גם פטור מתביעות. אם אכן הסדר זה יאושר, ההצעה לקבלת הלוואה מקרן ויולה, בהיקף של כ-50 מיליון שקל, תרד מהפרק, ולחברה ימונה משקיף מטעם מחזיקי האג"ח.

בן דב הגיע להסכמות אלה עם מחזיקי האג"ח לאחר שיחסיו עם בנק לאומי עלו בחודש שעבר על שרטון. לאחר שלא עמד בערבות אישית שהעמיד לטובת הבנק כנגד מימון שהעמיד הבנק לחברת טאו, פנה הבנק לבית המשפט על מנת לממש את הערבות. בית המשפט המחוזי בתל אביב הוציא בחודש יולי עיקול זמני לנכסיו של בן דב בהיקף של עד 62.3 מיליון שקל, ובכללם חשבונות בנק, מגרשים בכפר שמריהו ומניות בחברת ההחזקות הפרטית שלו, בן דב השקעות.

כעת יצטרך המומחה שמונה מטעם בית המשפט להסדר, יואב כפיר, לחוות את דעתו עליו, תוך שהוא מתייחס לחלופות אחרות שיכולות לעמוד בפני מחזיקי האג"ח, וביניהן גם האפשרות לפירוק החברה.

כפיר יצטרך לחוות דעה על שוויה של פעילות סמסונג במצב של פירוק החברה, וזאת כאשר בהסכם יש לסמסונג אפשרות לבטל את הזיכיון שניתן לחברה בעת העברת השליטה בה.

אם אכן יסמוך כפיר את ידיו על הסדר זה, יאשר בית המשפט לחברה לזמן אסיפות מחזיקים, ואז יעמוד ההסדר להצבעה של מחזיקי האג"ח, שם יצטרך להיות לו רוב של 75% מקרב המחזיקים ה"טהורים".

סאני

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.