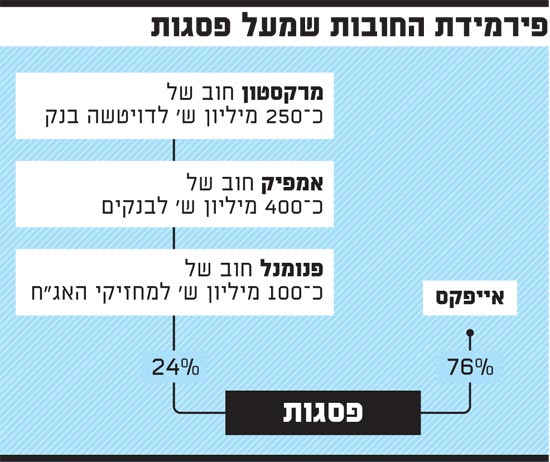

האם הגופים המוסדיים שהשקיעו כ-100 מיליון שקל באג"ח פנומנל עומדים בפני תספורת? גורל השקעתם של נושי פנומנל - החברה באמצעותה מחזיקה קרן מרקסטון ב-24% ממניות פסגות - נמצא כעת בידי זהבית כהן, מנכ"לית קרן אייפקס ישראל, שהיא בעלת השליטה בבית ההשקעות הגדול בישראל.

כפי שנחשף ב"גלובס" בשבוע שעבר, מחזיקי אג"ח פנומנל, שהונפקו ב-2007 ללא ביטחונות, החליטו להורות לנאמן לנקוט הליכים משפטיים מול קרן מרקסטון הקורסת - המנוהלת ע"י רון לובש - על מנת להשתלט על החזקותיה בפסגות ולקדם את מכירתן. על רקע זה פנתה בשבוע שעבר נציגות מחזיקי האג"ח, באמצעות עו"ד גיא גיסין, לאייפקס, והציעה לה לרכוש את מניות המיעוט בפסגות תמורת כ-550 מיליון שקל.

ככל הידוע, באייפקס הביעו נכונות עקרונית לרכוש את המניות, אולם המו"מ נמצא בשלבים ראשוניים והסיכויים שכהן תסכים לשלם את הסכום האמור נראים נמוכים. זאת, בין היתר משום שבאייפקס מודעים לכך שכרגע אין עוד רוכש פוטנציאלי על הפרק, וכי מדובר בהחזקה בעייתית שמרקסטון או נושיה יתקשו למכור לגורם אחר.

גורם באחד הגופים המוסדיים שהשקיעו באג"ח פנומנל אמר היום ל"גלובס" כי מחזיקי האג"ח רוצים "מימוש מלא ומיידי של כל המניות של מרקסטון בפסגות", וכי "השווי המדובר, כ-550 מיליון שקל, נראה אופטימי". מוסדי אחר הוסיף כי "זהבית כהן מאייפקס רוצה לרכוש את ההחזקות של מרקסטון בפסגות בכמה שפחות, ואילו מרקסטון והמוסדיים רוצים לקבל כמה שיותר עבור ההחזקות האלה, כשלבנקים מוטיבציה אחרת. עדיין מוקדם לצפות איך זה יסתיים".

מחזיקי האג"ח ישלמו את המחיר

אם קרן אייפקס תרכוש כעת את מניות המיעוט בפסגות תמורת סכום נמוך מ-550 מיליון שקל, את המחיר ישלמו מחזיקי האג"ח: החוב של מרקסטון לנושי פנומנל נחות לחוב של כ-400 מיליון שקל לבנקים נושי אמפיק (החברה האם של פנומנל). במילים אחרות, מאחר שלבנקים יש ביטחונות, הגופים המוסדיים תלויים בתג המחיר שתקבע כהן. סכום של 550 מיליון שקל יכסה את כלל החובות, אך כל הפחתת מחיר תהיה על חשבון מחזיקי האג"ח, שהגדולים בהם הם מנורה מבטחים, הפניקס ואיילון.

בקלחת של מרקסטון-פסגות בוחש נושה נוסף, דויטשה בנק. בניסיון לתמוך בחברות הפורטפוליו שלה נטלה מרקסטון בשנתיים האחרונות הלוואות בתנאי שוק אפור, שהגדולה בהן היא חוב של כרבע מיליארד שקל לדויטשה, שפוזר בין החברות שבבעלותה, ובראשן אמפיק ורשת הספרים המקרטעת סטימצקי.

כנגד ההלוואה קיבל דויטשה בנק שעבוד על מניות מרקסטון בחברת הטקסטיל נילית (20%) וכן שיעבודים נוספים על החזקות הקרן. מאחר שלא ברור כיצד תשרת מרקסטון את החוב, גם דויטשה בנק עלול לדרוש נתח ממכירת פסגות.

את מניות השליטה בפסגות (76%) רכשה אייפקס בשנת 2010 לפי שווי של 2.7 מיליארד שקל, וכיום משערכת הקרן את החזקותיה בבית ההשקעות לפי שווי של 2.9 מיליארד שקל. כלומר, הסכום אותו ביקשה הנציגות מאייפקס תמורת מניות המיעוט בפסגות, נמוך בכ-20% מהשווי בו רשום בית ההשקעות בדוחות אייפקס. בשוק מעריכים כי כהן תעדיף לרכוש את מניות מרקסטון בפסגות במחיר מוזל, משום שהיא תוכל להציג את המהלך כרכישה בדיסקאונט שהתבצעה בתנאי מצוקה, מבלי לבצע הפחתה בדוחות הקרן.

כזכור, את החזקותיה בפסגות קיבלה קרן מרקסטון בעסקה בה מכרה לבית ההשקעות הנ"ל את קופות הגמל של פריזמה. קריסת פריזמה, בית ההשקעות שמרקסטון הקימה ב-2007 בהשקעת ענק של 2 מיליארד שקל, הייתה אחד מהגורמים המרכזיים שהובילו אותה לקשיים הפיננסיים הגדולים עמם היא מתמודדת כיום. נזכיר כי ב-2010 הציעה אייפקס לראשי מרקסטון, לובש ואמיר קס המנוח, לרכוש את מניות המיעוט בפסגות תמורת סכום של 670 מיליון שקל, אך במרקסטון סירבו להצעה.

פירמידת החובות שמעל פסגות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.