הסערה שחוללה צניחתה החופשית של מניית מנקיינד , שהסבה הפסדים כבדים לכל מי שהחזיק בה - בין אם מרצון ובין אם בכפייה - היא דוגמה מצוינת לעיוות אינהרנטי שמתרחש אצלנו מדי חצי שנה. אקדים ואומר את הידוע והמובן מאליו; מבחינת המשקיעים, "עיוותים" הם אירועים מבורכים, שכן הם אלו שמייצרים הזדמנות לעשיית רווחים, וככל שהעיוות יותר עמוק ומובהק, כך הוא יותר מבורך.

הסתננותה הצינית והעקומה של מנקיינד לשוק המניות המקומי, שהתרחשה לפני לא יותר משלושה חודשים, היא תוצאה של כשל מוכר המקופל בהשקעה פסיבית במדדים. אין ספק שתעודות הסל הן כלי השקעה יעיל וחיוני, בפרט למשקיע הפרטי, אבל בה בעת יש בהן גם משהו בעייתי - הן מייצרות לעתים ביקוש מלאכותי.

עדכון מדדים - הזדמנות לניצול כשלים: תעודות הסל, מעצם טבען וטיבן, לא מפלות בין המניות השונות, שכן אין להן כל יומרה לזהות את הכוכבות. הן יודעות, כי ניסיון שכזה עלול להותיר אותן דווקא עם המניות הכושלות. העניין הוא, שזה לא ממש מדויק, או יותר נכון עקבי, משום שאחת לתקופה הן יוצרות אפליה ברורה באופן מלאכותי - אני מכוון לעדכון המדדים החצי-שנתי.

כאשר מגיע הרגע החגיגי, שבו מניית יתר עולה כיתה למדד תל אביב 100, הביקוש אליה קופץ גם הוא מדרגה - שכן לתעודות הסל אין כל ברירה, הן חייבות לרוכשה. זו הטיה לא סבירה, והיא בולטת ובוטה בתקופה של ירידות שערים, שכן בעוד שהרוב המוחלט של המניות סובל מעודף של מוכרים, המניות הנכנסות נהנות מעודף טכני של קונים.

עלייה ללא הצדקה

זהו איננו ביקוש אמיתי, בוודאי לא כזה הנשען על ניתוח כלכלי, אבל התוצאה המעשית ברורה - עליית מחיר המניה, פעמים רבות ללא כל הצדקה. מאחר שכל סוחר מניות מתחיל מכיר את התופעה, הרי שהנסיקה במניות האמורות מתחילה הרבה לפני יום הכניסה.

אם כך, אזי הדבר הטבעי והמתבקש לעשות, הוא למכור את אותן מצטרפות חדשות - סמוך לאחר כניסתן, וכנגד רכישת המדד החדש שאליו הן מעתה משתייכות. התוצאות, אם לשפוט על פי השנים האחרונות, בהחלט מרשימות.

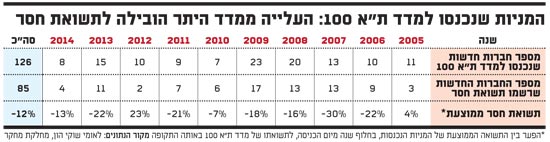

ההטיה מובילה לתשואה נחותה: ניתוח ביצועי המניות החדשות שהצטרפו למדד ת"א 100 במהלך עשר השנים האחרונות, מצייר תמונה בהירה שמשתלבת עם לוגיקה בריאה - מניות שעלו על בסיס ביקוש מלאכותי, רשמו לאחר מכן תשואת חסר באופן טבעי. תשואת המניות הנכנסות, בשנה שלאחר מועד ההצטרפות, הייתה נחותה משמעותית - הן כמותית והן איכותית.

מתוך 126 חברות שקפצו כיתה, במהלך 20 עדכוני מדד שבוצעו (שניים בכל שנה), 85 רשמו תשואת חסר ברורה בחלוף שנה מיום הכניסה - בהשוואה למדד ת"א 100.

למעט 2005 ו-2012, התשואה הממוצעת של המניות שהצטרפו - בכל יתר השנים שנבדקו - הייתה נמוכה מהותית מזו של המדד שאליו הן הצטרפו.

תשואת החסר הממוצעת של המניות הנכנסות, בהשוואה למדד ההשוואה - ת"א 100, הסתכמה לכדי שיעור של 12% בשנה. זה בוודאי לא מעט, זה אפילו הרבה, שכן תשואתו השנתית של המדד (CAGR) הסתכמה באותה התקופה לכדי 7% בלבד.

ממד הזמן: מניות, בשונה מאיגרות חוב, אינן מגיעות לפדיון. לפיכך, כשלי שוק ועיוותי תמחור יכולים להתקיים אצלן לאורך תקופות מאוד ארוכות. אז זהו, שהעיוות שנוצר בעת עדכון המדדים, כתוצאה מהביקוש המלאכותי שמייצרות תעודות הסל, נסגר בתקופה יחסית קצרה - בתוך שנה.

שורה תחתונה: כאשר חברת יתר מצטרפת למדד ת"א 100 זו בהחלט בשורה לבעלי השליטה, אך מבחינת המשקיעים הפיננסיים, נסיקת המניה אמורה להדליק נורת אזהרה.

המניות שנכנסו

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.