על פי נתוני הלשכה המרכזית לסטטיסטיקה, בשנת 2015 יצאו מגבולות ישראל כ-5.9 מיליון ישראלים. זהו גידול של כ-14% ביחס למספר הישראלים שיצאו לחו"ל בשנת 2014, ועלייה של כ-38% ביחס למספר הישראלים שיצאו מהארץ בשנת 2010. על פי הלמ"ס, מספר היציאות של הישראלים לחו"ל בשנת 2015 שיקפה זינוק של כ-60% לעומת קצת פחות מ-3.7 מיליון איש שיצאו מישראל בשנת 2005.

מספרים אלה מספרים על הנהירה, המוכרת, של הישראלים לחו"ל, והיא לא ייחודית רק לציבור שמבקש לנפוש או לקדם את עסקיו מעבר לים. המציאות מלמדת שכמו שהישראלים עצמם יוצאים מהארץ במספרים הולכים וגדלים, כך גם הכסף שלהם עובר בטרמינל הפיננסי, ויוצא לחפש השקעות בחו"ל.

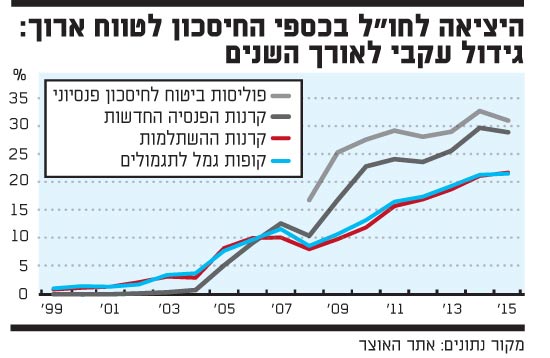

מנתונים שמציג האוצר באתר האינטרנט שלו, ושעובדו על-ידי "גלובס", עולה כי בתריסר השנים האחרונות החלה להיווצר מגמה, ברורה ועקבית, של גידול בהיקפי כספי החיסכון לטווח ארוך של הציבור הישראלי שמושקעים בחו"ל או במט"ח.

המגמה הזו עקבית לא רק לאורך השנים, מאז 2004 ועד סוף 2015, וצפויה להימשך גם בעתיד הנראה לעין, אלא גם בכל אפיקי החיסכון לטווח ארוך: קופות הגמל לתגמולים, שבהן מנוהלים נכון לסוף 2015 נכסים בהיקף מצרפי של כ-193.3 מיליארד שקל; קרנות ההשתלמות, שבהן נוהלו אז נכסים בהיקף מצרפי של כ-169.4 מיליארד שקל; פוליסות החיסכון הפנסיוני שמוכרות חברות הביטוח (שכוללות, בין היתר, גם את הפוליסות המשתתפות ברווחים), שבהן נוהלו בסוף השנה שעברה נכסים בהיקף כולל של כ-241.8 מיליארד שקל; וקרנות הפנסיה החדשות - המקיפות והכלליות, שבהן נוהלו לפני כחודש כ-219.8 מיליארד שקל.

ככלל, הנתונים מלמדים כי כספי החיסכון שמנוהלים על-ידי חברות הביטוח בפוליסות ביטוחי המנהלים (שהן החיסכון הפנסיוני של חברות הביטוח), ובמיוחד הפוליסות המשתתפות ברווחים, הם היוצאים המצטיינים לחו"ל, וקרנות הפנסיה החדשות, שמנוהלות תחת אותם מערכי השקעה בקבוצות הביטוח, קרובות אליהם. מדובר בתיקי השקעה עם שיעור נכסים בחו"ל ובמט"ח של כ-30% לערך (31.1% בפוליסות הביטוח וכ-29% בקרנות הפנסיה, שרובן נהנות מ-30% אג"ח מיועדות בתיקים שלהן).

לעומתן, קופות הגמל לתגמולים וקרנות ההשתלמות, שמנוהלות אף הן כמעט תמיד תחת אותם מערכי השקעות בקבוצות הביטוח ובבתי ההשקעות, מציגות אמנם מגמת גידול דומה, אלא שבהן שיעור הנכסים בחו"ל ו/או במט"ח נמוך קצת יותר, ועומד על 21.6%-21.8% מהתיק הכולל.

כאמור, המגמה של הוצאת כספי החיסכון לטווח ארוך לחו"ל החלה ב-2004, לאחר שתקנות ההשקעה שונו, וקרנות הפנסיה הועברו מבעלות שאינה של השוק הפרטי (ולאחר שהיקפי האג"ח המיועדות בהן פחתו משמעותית), ורק הנפילות האדירות שנרשמו בשוקי העולם ב-2008 (בשל המשבר העולמי שבמידה רבה פסח על ישראל) הביאו לשינוי בגרף. ואולם, גם ב-2008 לא היה שינוי מגמה. מדוע? שיעור ההשקעה בנכסים בחו"ל ובמט"ח אינו רק שאלה של הזרמת הכספים לחו"ל בפועל, אלא גם (ובעיקר) של התשואות שנצברות על הכספים הללו.

צריך להמשיך ולצאת

לא אחת נשמעות טענות נגד היציאה של המוסדיים לחו"ל, שלפיהן כספי החיסכון של הציבור הישראלי אמורים לשרת חברות ישראליות, ולשמש את המשק הישראלי לצמיחה. על פי אותן טענות, אם המוסדיים לא יוציאו חלק הולך וגדל מהשקעותיהם לחו"ל, הכספים הללו ייוותרו פה ויסייעו לכולם.

לכאורה אמירות אלה נכונות וצודקות. הרי ככל שיושקע יותר כסף בחברות ישראליות, הוא יתמוך בצמיחה המקומית ולא ישרת משקים זרים, שרק יניבו את התשואה הפיננסית הישירה, ללא התשואות העקיפות שהמשק אשר בו פועלת החברה ייהנה מהן, כגון בחברות תומכות ונלוות, גידול בכוח העובדה וכו'. אבל, כשבוחנים את אותן טענות, מבינים שהן לא ממש מחזיקות מים.

מדוע? כספי החיסכון לטווח ארוך מצטברים כבר כיום לסכומי עתק, שלדעת רבים פשוט גדולים על שוק ההון המקומי, הקטן למדי. מה יקרה אם כספי החיסכון לטווח ארוך ייוותרו רק בגבולות המשק המקומי? זו שאלה של ביקוש גדול, על היצע לא מספיק גדול, וכך יקרה שהכספים הללו ינפחו את מחירי הני"ע במשק. אך לא רק זאת, גם הסחירות בשוק ההון המקומי קטנה יחסית - וזה אומר שמבחינת המוסדיים רבים מיעדי ההשקעה במשק עלולים להתברר כמלכודת נזילות (קל להשקיע אבל קשה לממש מבלי להשפיע על מחיר הנכס).

לכך נוסיף את הסיכון הגיאופוליטי הייחודי והגדול שיש לישראל. גם אם המבצעים המלחמתיים המוגבלים למדי שהורגלנו בהם בעשורים האחרונים לא הפילו את המשק לקרשים, אין בכך משום הבטחה שכך יהיה גם בהמשך, גם אם בשנים האחרונות הוסרו כמה איומים מעלינו. כך, כמו בכל ניהול נכסים, בהיקף קטן ובוודאי בהיקף גדול, כדאי לגדר סיכונים ולפזר את התיק. פיזור תיק אומר גם פיזור גיאוגרפי, אפילו אם מטבע ההתחייבות של המוסדיים כלפי החוסכים הוא השקל.

כך או אחרת, מהיקפי ההפקדות האדירים של כספים חדשים לחיסכון לטווח ארוך, כמו גם משיחות שאנו מקיימים תדיר עם מנהלי ההשקעות המוסדיים, נראה שלמרות היציאה האדירה של כספי הציבור הישראלי לחו"ל בחיפוש אחר השקעה ראויה (מגמה שצפויה להימשך ולהתגבר), יש רצון ויכולת מוסדית להגביר גם את היקפי ההשקעות בישראל. זאת, אם רק יהיו להם האפיקים והחברות האטרקטיביים דיים כדי לשרת היטב את מטרת-העל של החיסכון הפנסיוני: לא דאגה למצב המשק או למצבו של הצרכן הישראלי כיום (שזה תפקיד הממשלה), כי אם הבטחת תשואה נאותה וגבוהה ככל האפשר עבור החוסכים ולאורך זמן.

לכן, על המדינה והרגולטורים, כמו גם על שוק ההון עצמו, ליצור מכשירים חדשים שיוכלו לשדך את הכסף המוסדי הגדול לאפיקי השקעה מקומיים ראויים (למשל, מעין קרנות ריט להשקעה בתשתיות או באפיקים מעניינים אחרים, שיתרמו גם לצמיחת המשק), כדי שהנכסים המוסדיים בישראל לא ילכו עוד ועוד לאותן חברות גדולות (בדרך הסחירה או בדרך הלא סחירה "החדשה והאלטרנטיבית"). נוסף על כך, יש צורך בהוצאת כספי חיסכון נוספים לחו"ל, כדי להבטיח תשואה לאורך זמן, וגם כדי לגדר סיכונים בתיק ההשקעות החשוב ביותר במשק - החיסכון הפנסיוני.

היציאה לחול בכספי החיסכון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.