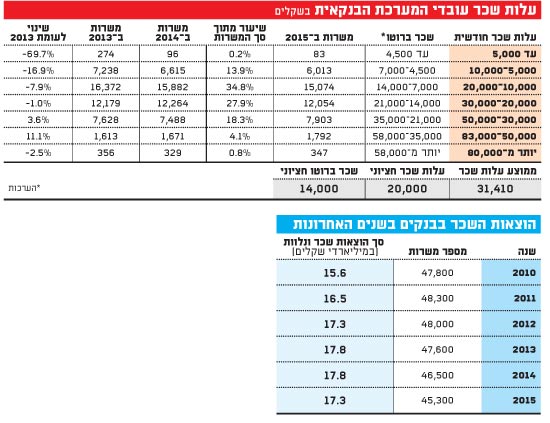

מספר העובדים בבנקים בשכר נמוך נמצא במגמת ירידה, אך מספר העובדים בעל השכר הגבוה נמצא במגמת עלייה - זו המסקנה המרכזית שעולה מפילוח נתוני שכר העובדים במערכת הבנקאית לשנת 2015. מספר העובדים בעלות שכר חודשית של עד 10,000 שקל ירד בין השנים 2013 ל-2015 בכמעט 20% ל-6,096 עובדים, בעוד שמספרם של מקבלי השכר בעלות חודשית של 50 אלף שקל ומעלה דווקא עלה באותה תקופה בכ-9% ל-2,139 עובדים, והוא משלים עלייה של 30% בתוך שלוש שנים.

ההשוואה היא לשנת 2013 מאחר שגם אז וגם בשנת 2015 חולקו בונוסים בכל הבנקים. בשנת 2014 חולקו בונוסים רק בבנק הפועלים ובמזרחי טפחות, ולכן ההשוואה ל-2014 עלולה לעוות את המסקנות.

בנק ישראל אוסף זה ארבע שנים את התפלגות שכר העובדים מכל הבנקים ומציג את סך הנתונים בדוח השנתי, כך שהדוח מאפשר הצצה מעמיקה יותר למבנה הוצאות השכר במערכת הבנקאית. השנה, לאור הפיכת ההתייעלות לנושא עיסוק מרכזי של הפיקוח על הבנקים, הנתונים המופיעים חשובים במיוחד ועוזרים להבין כיצד ייתכן שמספר עובדי הבנקים נמצא בירידה מתמשכת ואילו יחס היעילות נותר פחות או יותר ללא שינוי.

ירידה של 10% במצבת כוח האדם

זה כמה שנים שהבנקים מבצעים תוכניות התייעלות, שהביאו לכך שמספר העובדים בבנקים ירד בכ-5,000 איש בין השנים 2011 ל-2015, ל-45.3 אלף עובדים, כלומר ירידה של יותר מ-10% במצבת כוח האדם. וגם המספר הזה אינו סופי. המפקחת על הבנקים, ד"ר חדוה בר, הנחתה את הבנקים להציג לה עד סוף השנה תוכניות התייעלות עם יעדים ברורים, ובתמורה היא תיתן להם הקלות בדרישות ההון בכל הקשור למימון של אותן תוכניות. בנק לאומי כבר הציג תוכנית כזאת, הכוללת פרישה מוקדמת של 700 עובדים (זאת לאחר שהבנק כבר נפרד מ-1,000 עובדים ויותר בשנים האחרונות). הבנק הבא שיציג את תוכניתו הוא דיסקונט, שצפוי לגבש את התוכנית בשבועות הקרובים. סביר להניח שגם הבנקים האחרים יציגו תוכניות בסדר גודל כזה או אחר.

רגע לפני שנפלטים מהבנקים עובדים רבים נוספים, מה ניתן ללמוד מנתוני התפלגות השכר בבנקים על אפקט ההתייעלות ופערי השכר במערכת הבנקאית?

17.3 מיליארד ש', אלה הוצאות השכר לשנת 2015. מדובר בירידה של כ-3% לעומת שנת 2014, אז עמדו הוצאות השכר על 17.8 מיליארד שקל. בהסתכלות ארוכת טווח, הנתונים אינם מעודדים במיוחד. למשל, בעוד שבשנת 2011 היה מספר העובדים בבנקים גבוה ב-10% לעומת 2015, הוצאות השכר היו דווקא נמוכות בכמעט 5%, ובהשוואה לשנים קודמות, הוצאות השכר אף היו נמוכות יותר. כלומר, קיצוץ במספר העובדים אינו מספיק לשיפור היעילות, והוא רק אפקט מנטרל למנגנון הטייס האוטומטי, שמביא לעלייה של כ-4%-5% בשכר העובדים מדי שנה בבנקים רבים. כיוון שאי אפשר לאורך זמן לקצץ מדי שנה מאות משרות בכל בנק, בסופו של דבר אם הבנקים ירצו להציג שיפור בהתייעלות, הם יצטרכו להתמודד גם עם מנגנון תוספת השכר. בבנק לאומי אמנם הצליחו להוריד מעט את התוספות הללו בהסכם האחרון שנחתם עם הוועד, אך עדיין מדובר בתוספת שנתית לא מבוטלת של 3.5-4.5%.

70%, זו הירידה במספר העובדים בעלות שכר חודשית של עד 5,000 שקל בתוך שנתיים. בשנת 2012, כמעט 1,500 מעובדי הבנקים קיבלו שכר בעלות חודשית של עד 5,000 שקל, ואילו ב-2015 הם כבר כמעט לא קיימים ונשארו רק 83 עובדים כאלה, המאיישים בעיקר את עמדות הטלר או המוקדים הטלפוניים. הם הוחלפו - על ידי מכונות או על ידי עובדים ותיקים שנוידו לתפקיד זה - לאחר שבוטל התקן המקורי שלהם. כך לדוגמה, בבנק הפועלים ובלאומי נעשה מהלך בשנים האחרונות של קיצוץ דרמטי בעמדות טלרים רבות לטובת מעבר לשימוש במכונות. העובדים בפלח השכר הזה הם לרוב עובדים זמניים, שהבנק יכול לפטר בקלות בלי להתעמת עם ועד העובדים. גם בקבוצת העובדים בעלות שכר של 7,000 עד עשרת אלפים שקל בחודש נרשמה ירידה של 17% במספר העובדים לעומת שנת 2013. אולם השאלה היא אם העזבת עובדים בשכר נמוך היא זו שמביאה לבסוף לשיפור משמעותי בהתייעלות.

2,139, זה מספר העובדים בעלות שכר של יותר מ-50 אלף שקל בחודש. תמונת הראי של הירידה במספר מקבלי השכר הנמוך היא העלייה במקבלי השכר הגבוה. בשנת 2012 עמד מספר העובדים בקבוצה זו על 1,632, כלומר בתוך 3 שנים צמח מספרם ביותר מ-30% (!) וזאת על אף שבאותן שנים הובילו הבנקים תוכניות התייעלות משמעותיות. הסבר אחד לתופעה קשור בבונוסים. בשנת 2015 חולקו, כאמור, בונוסים בכל הבנקים על רקע התוצאות הטובות שהציגו, אלא שבעוד שרוב העובדים מקבלים בונוסים בהיקף של 1-2 משכורות, בחלק מהבנקים דרגי הניהול הגבוהים נהנים מבונוסים נדיבים של עד 6 משכורות ולעתים אף יותר (זאת כאשר מראש המשכורת הקובעת את היקף הבונוס גבוהה יותר מהממוצע). בונוס בהיקף כה גדול מקפיץ מיד את עלות השכר של מנהלים רבים היישר אל הקומות העליונות - דבר ששוב מעלה את השאלה, האם בתקופה של התייעלות נכון לחלק בונוס בהיקפים כאלה ובפערים גדולים כל כך בין העובדים.

1984, זה מספר עובדי הקבלן בבנקים, המהווים 4% מסך עובדי הבנקים. במהלך השנים 2013-2014 צנח מספר משרות עובדי הקבלן ב-600, וב-2015 דווקא נרשם גידול של 2% במספר עובדי הקבלן. מגמת השכר בקרב עובדים אלה היא הפוכה ביחס לעובדי הבנקים - חל גידול במספר העובדים בשכר נמוך וירידה באלו בשכר הגבוה. מספר העובדים בעלות שכר של עד 10,000 שקל צמח ב-13% בתוך שנה ל-683. לעומת זאת בקרב העובדים בעלות שכר חודשית של יותר מ-10,000 שקל נרשמה ירידה של 3% ל-1,301 עובדים. בקבוצה זו מדובר בעיקר בעובדים מאגפי הטכנולוגיה, שבהם משתמשים הבנקים בעובדי מיקור חוץ רבים.

14 אלף שקל, זהו שכר הברוטו החציוני בבנקים, בדומה לשנים קודמות. השכר בבנקים סובל מתדמית של שכר מנופח ולא מוצדק. אבל אף שיש בבנקים בעיית יעילות, ממש לא כל עובדי הבנקים נהנים ממשכורות מנופחות. השכר החציוני אמנם יותר מכפול השכר החציוני במשק, העומד על 6,200 שקל, וגם התנאים הנלווים נאים - למשל שעות עבודה נוחות, סבסוד השכלה גבוהה וקייטנות לילדים, חופשות מוזלות בחו"ל וכמובן קביעות הנותנת ביטחון תעסוקתי - ובכל זאת לא מדובר בשכר מנקר עיניים. אחרי הכול, מחצית מעובדי הבנקים מביאים הביתה תלוש ברוטו של פחות מ-14,000 שקל. למעשה, המסה המרכזית של עובדי הבנקים - 27.1 אלף מהם, המהווים יותר מ-50% מהעובדים - מביאים הביתה תלוש משכורת שנע בין 7,000 ל-21 אלף שקל ברוטו, שכר הדומה לנהוג בענפים רבים של עובדים עם השכלה אקדמית.

1.8 מיליארד ש', זו עלות השכר של 2,100 עובדים בעלי השכר הגבוה ביותר במערכת הבנקאית, הגורפים את רוב הקצפת. בעוד מספר העובדים בקבוצה זו מהווה פחות מ-5% מעובדי הבנקים, הוצאות השכר שלהם מהוות כ-15% משכר עובדי הבנקים. כאמור, אל הפלח הזה של העובדים ההתייעלות עדיין לא הגיעה ומספרים רק הולך וגדל, אף שקיצוץ משרות או שכר מקבוצה זו יהיה הרבה יותר אפקטיבי מפיטוריהם של עוד כמה טלרים.

עלות שכר עובדי המערכת הבנקאית

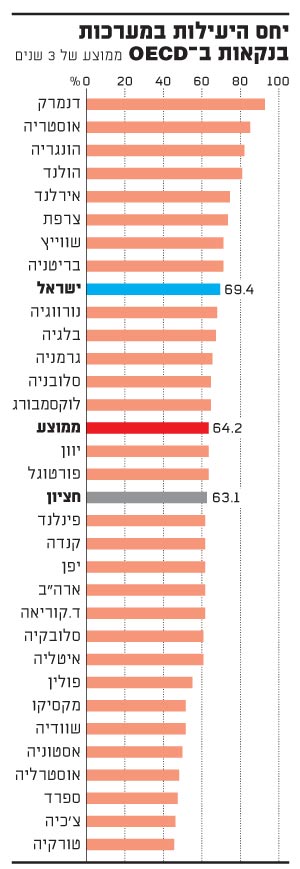

ההשוואה הבעייתית ליעילות העולמית

כמדי שנה, גם הדוח הנוכחי שהוציא הפיקוח על הבנקים מדגים כיצד היעילות התפעולית (היחס בין ההוצאות להכנסות) בישראל חלש יותר לעומת העולם. בבנק המרכזי בחנו את יחס היעילות התפעולית בשלוש השנים האחרונות בבנקים ומצאו שהיא עמדה על 69.4%, כלומר קרוב ל-70% מההכנסות נבלעו בשורת ההוצאות. לשם השוואה, הממוצע במדינות OECD עמד על 64.2%, ובמדינות כמו טורקיה, יפן, ארה"ב, אוסטרליה ואפילו מקסיקו יחס היעילות טוב יותר מאשר אצלנו. מנגד, ישראל רושמת יחס טוב יותר ממדינות כמו צרפת, שווייץ ואוסטריה.

אין ספק שיחס היעילות החלש בבנקים בישראל צריך להשתפר, אבל גם בבנק ישראל מודים כי ההשוואה למדינות OECD בעייתית. "אין זה פשוט להשוות את יעילותה של מערכת הבנקאות הישראלית ליעילותן של מערכות הבנקאות במדינות המפותחות", נכתב בדוח, "מאפייני הפעילות של הבנקים בישראל שונים בחלקם ממאפייני הפעילות של הבנקים במדינות האחרות, בין היתר בכך שהבנקים המקומיים אינם עוסקים בשיווק ביטוח, בנדל"ן ובעשיית שוק במניות ובאג"ח קונצרניות".

יש סיבה נוספת שבגללה קשה להשוות והיא שנתוני השכר בישראל כוללים גם מס שכר - מס שהבנקים משלמים, שהוא תחליף למע"מ ולא נכלל בשירותים פיננסיים. לדברי בנק ישראל, מס זה מהווה קרוב ל-12% מהוצאות השכר, והוא כמובן מושך כלפי מעלה את היקף ההוצאות, על אף שלא מדובר בכלל בסכום שהעובד נהנה ממנו, אלא במס שמשלם הבנק למדינה.

בפיקוח על הבנקים מציינים עוד כי בשנים האחרונות אמנם לא חל שיפור משמעותי ביחס היעילות בבנקים על אף תוכניות ההתייעלות, אבל יש נקודת אור והיא שחל שיפור בעלות הממוצעת ליחידת תפוקה (היחס בין ההוצאות ליתרת הנכסים הממוצעת). בעוד נתון זה עמד על 2.5% בממוצע בחמשת הבנקים הגדולים בשנת 2012, בשנת 2015 הוא ירד ל-2.2%. ישנה שונות משמעותית בין הבנקים בפרמטר הזה: בעוד מזרחי טפחות, הבנק היעיל ביותר, עמד הנתון על 1.6%, בדיסקונט נתון זה הגיע ל-2.8%. אולם אפילו בדיסקונט חל שיפור ונרשמה ירידה מ-3.1% בשנת 2014.

יחס היעילות במערכות בנקאות במדינות OECD

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.