אחת המגמות הבולטות והמשמעותיות בשוק ההון הישראלי בשנים האחרונות היא היציאה להשקעה בחו"ל. לרוב מדובר על המגמה הנמשכת, אשר גם הולכת ומתגברת, של הוצאת כספי ציבור שמנוהלים על-ידי הגופים המוסדיים מגבולות ישראל להשקעות בחו"ל ובמט"ח.

אותם גופים, שמנהלים את מאות מיליארדי השקלים שבחיסכון לטווח ארוך של הציבור, עושים זאת הן בהשקעה ישירה בנכסים, והן באמצעות רכישת קרנות נאמנות ותעודות סל. זאת, בעיקר באפיק המנייתי, שהולך והופך ליותר ויותר קוסמופוליטי ובינלאומי.

ומה קרה בסוגיה זו בשוק החיסכון לטווח ארוך? בשנת 2008 כ-11% מכספי החיסכון לטווח ארוך של הציבור, שנוהלו בקרנות הפנסיה החדשות, בקופות הגמל ובקרנות ההשתלמות, ובפוליסות המשתתפות ברווחים ומסלולי ההשקעה של חברות הביטוח, הושקעו בנכסים ובאפיקי השקעה בחו"ל ובמט"ח. עברו כמה שנים וכיום כבר מדובר על שיעור של יותר מ-25%.

כאמור, אחד האפיקים שזוכים להזרמה ניכרת של כספים אל מעבר לים, ומחוצה לישראל, הנו אפיק המניות. לכן, "גלובס" בדק את השקעות המוסדיים, ואת השקעות קרנות הנאמנות ותעודות הסל הישראליות, במניות בחו"ל - ישירות ובעקיפין - ומצא מגמה ברורה: גידול בהשקעה במניות בחו"ל בקצב שגבוה משיעור הגידול בסך הנכסים שמנוהלים בכל אפיקי החיסכון הללו.

9% עד 9.5% מהתיק במניות בחו"ל

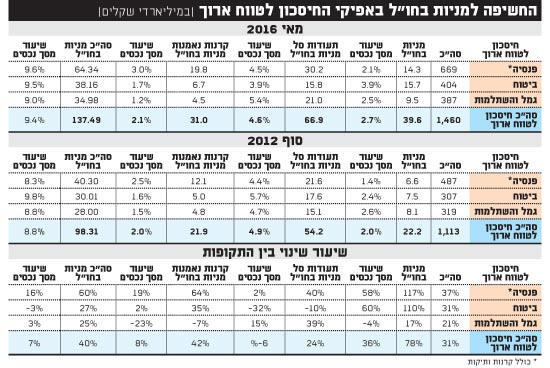

בדיקת "גלובס" מלמדת כי נכון לסוף חודש מאי 2016 ניהלו כל חברות ניהול קופות הגמל וקרנות הפנסיה, וכן חברות הביטוח (בנוסטרו שלהן ובכספי העמיתים והמבוטחים שלהן), נכסים בהיקף כולל של כ-1.46 טריליון שקל - גידול של כ-31% ביחס לסך הנכסים שניהלו גופים אלה בסוף 2012.

באותה תקופה גדל שיעור ההשקעה של הגופים המנהלים את החיסכון לטווח ארוך של הציבור במניות בחו"ל בשיעור חד קצת יותר, של כ-40%, מסך מצרפי של כ-98.3 מיליארד שקל בסוף 2012 לסך מצרפי של כ-137.5 מיליארד שקל בסוף חודש מאי האחרון.

כיצד נחלקת החשיפה למניות בחו"ל של גופי החיסכון לטווח ארוך, וכיצד היא השתנתה לאורך השנים האמורות? נכון להיום, מחזיקים ישירות הגופים אשר מנהלים חיסכון לטווח ארוך מניות בחו"ל בהיקף שקלי מצרפי של כ-39.6 מיליארד שקל, וזאת לעומת סך של כ-22.2 מיליארד שקל בסוף 2012.

לצד זאת, אותם גופים מחזיקים בתעודות סל שעוקבות אחר מדדי מניות זרים, בשווי נכסי של כ-66.9 מיליארד שקל (גידול של כ-24% לעומת סך של כ-54.2 מיליארד שקל בסוף 2012), ובקרנות נאמנות מנייתיות בחו"ל בשווי נכסי של כ-31 מיליארד שקל (גידול של כ-42% לעומת סך מצרפי של כ-21.9 מיליארד שקל).

החשיפה למניות בחו"ל של הגופים המנהלים את מכשירי החיסכון לטווח ארוך עומדת נכון להיום על כ-9% עד 9.5% מסך הנכסים שמנהלים הגופים הללו. זאת לעומת שיעור של כ-8.8% עד 9.8% שנרשם בסוף 2012.

ההשקעה במניות בחו"ל הגדולה ביותר באפיקי החיסכון לטווח ארוך נמצאת בקרנות הפנסיה החדשות והוותיקות, שמחזיקות בתעודות סל מנייתיות בחו"ל, בקרנות נאמנות מנייתיות בחו"ל וישירות במניות בחו"ל, בהיקף שקלי של כ-64.3 מיליארד שקל (לעומת כ-40.3 מיליארד שקל בסוף 2012). לצדן, חברות הביטוח מחזיקות נכסים בשווי מצרפי של כ-38.2 מיליארד שקל באפיקי חיסכון מנייתיים אלה (לעומת כ-30 מיליארד שקל בסוף 2012) וקופות הגמל וקרנות ההשתלמות - בכ-35 מיליארד שקל (לעומת כ-28 מיליארד שקל בסוף 2012).

למי שתוהה האם המגמה הזו צפויה להמשיך ולהתגבר, או שמא היא מיצתה את עצמה, נגיד שבקרב מנהלי ההשקעות הבכירים והגדולים בשוק המוסדי המקומי רווחת התפיסה שלפיה יש להגדיל עוד את החשיפה לאפיקי השקעה שמחוץ לישראל, ובעיקר את הרכיב המנייתי שבחו"ל. על פי כמה מאותם מנהלי השקעות הגדולים ביותר בישראל, בוודאי בקרב אלה שמנהליים ישירות את כספי הציבור הרחב, נראה שחלוקה של 50% מניות בחו"ל ו-50% מניות בישראל נראית כיעד סביר שהשוק שואף אליו.

גם קרנות הנאמנות ותעודות הסל

ואולם, לא רק כספים אלה זורמים לחו"ל: גם כספי קרנות הנאמנות ותעודות הסל, שכוללים כספי חיסכון לטווח ארוך לצד חסכונות "רגילים" של הציבור ושל הפירמות, חווים, ומלמדים, על שינוי כולל ונרחב אף יותר בטעמי ההשקעה של הציבור.

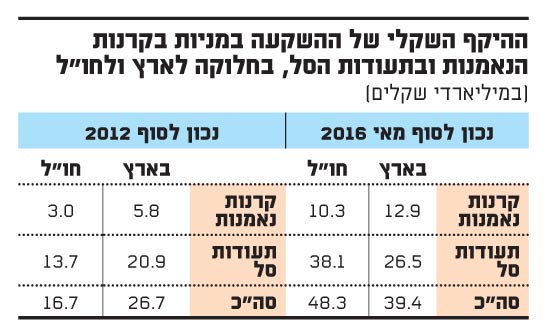

מבדיקת "גלובס" עולה כי מאז סוף 2012 ועד סוף חודש מאי השנה הכפיל עצמו היקף ההשקעה של קרנות הנאמנות ותעודות הסל במניות. מדובר בעלייה בשיעור של כ-102%, לסך נכסים מצרפי של כ-87.7 מיליארד שקל. באותה התקופה, היקף ההשקעה במניות בחו"ל, באמצעות תעודות הסל וקרנות הנאמנות, נסק בכ-190% לסך של כ-48.3 מיליארד שקל, לעומת סך מצרפי של כ-16.7 מיליארד שקל בסוף 2012.

זהו גידול בקצב, וגם בהיקף שקלי, אדירים, אשר משקפים גם יציאה של כספים שאינם פנסיוניים, שקרה הן בשוק קרנות הנאמנות והן בשוק תעודות הסל, אבל בעיקר באחרון (במונחים שקליים). כך, נכון לסוף מאי השנה עמד שווי הנכסים שנסחרים בתעודות הסל הישראליות שעוקבות אחר מדדי מניות בחו"ל על סך מצרפי של כ-38.1 מיליארד שקל - זינוק של כמעט 180% ביחס לשווי הנכסים שנסחרו בתעודות סל עוקבות מדדים אלה נכון לסוף 2012.

מהבדיקה עולה עוד כי נכון לסוף חודש מאי 2016, שווי נכסי קרנות הנאמנות הגמישות והמנייתיות בארץ עמד על כ-12.9 מיליארד שקל, שהיוו כ-5.9% מהשוק כולו. זאת, לעומת היקף שקלי של כ-12.6 מיליארד שקל ושיעור של כ-10.5% שקרנות אלה, שמושקעות במניות בישראל, החזיקו בסוף 2007. למול זאת, שווי הנכסים העדכני שבקרנות נאמנות מניות בחו"ל עומד על כ-10.3 מיליארד שקל, זינוק של כמעט 250% ביחס לסך של כ-3 מיליארד שקל בסוף 2012.

שינויים במגמה לאורך השנים

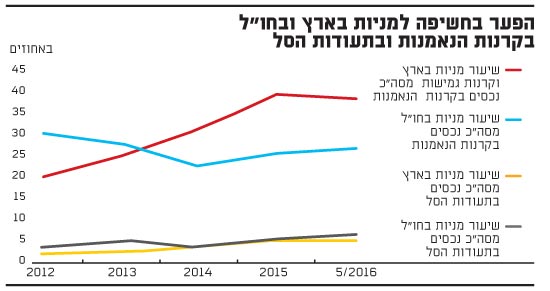

כמו כן, בחינת "גלובס" את שוק קרנות הנאמנות לטווח זמן ארוך יותר, מלמדת אותנו כי המגמה האמורה מורכבת וחווה שינויים מעת לעת. במה דברים אמורים? נכון לסוף 2007, ימי הגאות שקדמו למשבר העולמי הגלובלי הגדול, עמד שיעור קרנות הנאמנות מניות בחו"ל מסך כל הנכסים בקרנות הנאמנות על רמה של כ-7.1% - רמה שאליה לא הגיע אף היום. בסוף השנה הבאה, 2008, כבר היה מדובר על שיעור נמוך בהרבה - ברמה של 2%, שנשמרה עד סוף 2013. ואולם, מ-2014 ועד היום מדובר על שיעור קרנות נאמנות על מניות בחו"ל גבוה כמעט פי שניים - ברמה של כ-4% ומעלה.

למול זאת, בסוף 2007 עמד שיעור קרנות הנאמנות על מניות בארץ, וקרנות נאמנות גמישות, על רמה של כ-10.5% מסך כל הנכסים שנוהלו אז בשוק קרנות הנאמנות המקומי. בסוף 2008 כבר דובר על רמה של 3.6%, כשהצניחה נבעה כמובן מהמפולות בשווקים ובשווי הנכסים, והן משינוי בטעמי החוסכים שנכנסו לבונקר, במידה רבה.

ב-2009 וב-2010 השיעור האמור כבר גדל ועמד על רמות של 6.7% ו-7.5%, בהתאמה, כשכיום הוא עומד על פחות מ-6%.

למול זאת שווי תעודות הסל אשר עוקבות אחר מדדי מניות בחו"ל מהווה כיום כ-38% מסך שווי הנכסים בשוק תעודות הסל, לעומת שיעור של כ-27% בתעודות הסל אשר עוקבות אחר מדדי המניות בארץ. זאת, לעומת שיעורים של כ-20% ושל כ-30%, בהתאמה, נכון לסוף 2012.

החשיפה למניות

ההיקף השקלי של ההשקעה במניות בקרנות הנאמנות ובתעודות הסל

הפער בחשיפה למניות בארץ

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.