אין זה סוד שבנק אגוד , הבנק החמישי בגודלו בישראל, נמצא על המדף זה זמן רב.

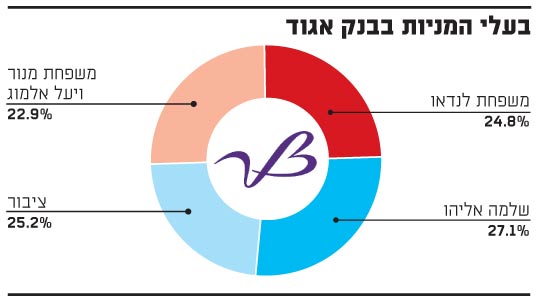

הטריגר המרכזי לכך הוא שאחד מבעלי השליטה בבנק, שלמה אליהו, צריך זה 4 שנים למכור את החזקותיו, וזאת מכיוון שהוא מחזיק גם בשליטה בחברת הביטוח מגדל (לפי החוק לא ניתן להחזיק בד בבד בשליטה בבנק ובחברת ביטוח). מניותיו של אליהו נמצאות כיום אצל נאמן, ומי שמופקד על הליך המכירה הוא פרופ' אמיר ברנע. בנוסף, גם שאר בעלי השליטה בבנק אגוד - משפחת לנדאו, מנור ויעל אלמוג - היו שמחים למכור את החזקותיהם בבנק המניב תשואה חד-ספרתית נמוכה על ההון, בוודאי בהשוואה לבנקים הגדולים.

אלא שמגעים שכאלה לא ממש התרוממו, בעיקר לאור העובדה שבעלי השליטה דורשים מחיר גבוה המוערך במכפיל 1 על הון הבנק, כלומר שווי של קרוב ל-2.5 מיליארד שקל. עם זאת, עתה נראה כי נושא המכירה רלוונטי מתמיד. הסיבה לכך היא שלאחרונה העניק בנק ישראל ארכה אחרונה לאליהו למכור את ההחזקות - שנה אחת.

אחריה, המניות יתחילו להימכר בבורסה במחיר רצפה (הבנק נסחר כיום במכפיל הון של 0.42 בלבד). נוסף על כך, אליהו החל גם במגעים עם הבנקים לפריסת חובותיו האישיים המוערכים ב-1.4 מיליארד שקל. מכירת מניותיו במגדל, השוות כיום 242 מיליון שקל, יכולה להוות מקור החזר חשוב לחלק מהחוב.

לא מעט גופים פיננסיים נמצאים כיום על המדף, ואין כמעט קופצים על המציאה. גם בנק אגוד אינו אטרקטיבי במיוחד; הבנק סובל מחיסרון לקוטן - נתח השוק שלו כ-3%, רווחיות נמוכה, ויחס יעילות חלש, המושפע מכך שהבנק כבול להסכמי השכר הנוקשים של בנק לאומי. הבנק אמנם הודיע אתמול (ד') על תוכנית פרישה מוקדמת של 120 עובדים, אך לא זה אמור להוביל לשינוי מהותי במאזן הבנק.

אלא שלמרות הכל, במקרה של בנק אגוד, יש דווקא שני רוכשים פוטנציאליים, שסיכוי גבוה שבסופו של דבר אחד מהם ירכוש את הבנק: מזרחי טפחות ובנק דיסקונט . בעבר ניסו בעלי השליטה באגוד לעניין את שני הבנקים ברכישתו, אבל המגעים לא הבשילו לאור המחיר הגבוה שנדרש. ככל הידוע, גם כעת אין מגעים, ואולם לאור הדד-ליין של אליהו למכירת המניות, בהחלט ייתכן שבזמן הקרוב ייפתחו שיחות שכאלה.

מה הם המכשולים בדרך לעסקה שכזו, מדוע היא כדאית דווקא בעבור שני הבנקים הללו, ומה יקרה אם תרחיש שכזה יתממש:

1. הסינרגיה: לאור הביצועים הפושרים של בנק אגוד, החזקתו כבנק עצמאי אינה משתלמת, ותהווה משקולת לבנק הרוכש - תוריד לו את התשואה על ההון, תפגע ביחס היעילות וגם ביכולת לחלק דיבידנד. לכן, אם מזרחי טפחות או דיסקונט ירכשו את אגוד, סביר שהם יבצעו מהלך למיזוגו לתוך הבנק, בדומה למהלך שמזרחי עשה כשרכש את טפחות ומיזג אותו לתוכו. מהלך שכזה יהיה חד וכואב - הוא יכלול מיזוג של המטה לתוך הבנק, אולי גם סגירה של חלק מהסניפים.

המשמעות היא קיצוץ משמעותי במצבת כוח האדם, שסביר שילווה בסכסוך עבודה, וגם יביא לתשלום חד-פעמי גבוה בגין הוצאות הפרישה המוקדמת. ואולם בסיומו, ואם תהליך המיזוג ייעשה בהצלחה (דבר שהוא כלל לא טריוויאלי), יוכל הבנק הרוכש לחסוך חלק ניכר מההוצאות של אגוד, ומנגד לקבל תיק אשראי של 24 מיליארד שקל ומאגר לקוחות לא מבוטל. חיסכון נוסף בהוצאות יהיה בתחום המחשוב - כיום אגוד משלם לבנק לאומי עשרות מיליוני שקלים בשנה בעבור תשתיות המחשוב. בנק שירכוש את אגוד, יוכל לספק את השירות הרלוונטי במקום לאומי - אם כי תהליך הסבת מערכות המחשוב לאלו של הבנק הרוכש, עלול לעלות בתחילה סכום לא מבוטל.

בשורה התחתונה: קיים פוטנציאל משמעותי לסינרגיה עם הבנק הרוכש, אבל מדובר בתהליך כואב ומורכב, שידרוש תשומות ניהוליות לא מבוטלות.

2. רכישת מניות הציבור: כדי להוציא לפועל מהלך של סינרגיה וקליטת נכסי בנק אגוד, לא יוכל הבנק הרוכש להסתפק ברכישת מניות בעלי השליטה, ויצטרך לרכוש גם את החזקות הציבור, העומדות על 25.2%. מניות אלה נסחרות בשווי של 256 מיליון שקל, בהתאם למכפיל ההון הנמוך של הבנק העומד על 0.42.

אולם ברור שמרגע שהמגעים יתחילו להבשיל לעסקה, סביר שהמניה תתחיל לזנק, המוסדיים יבינו שהבנק הרוכש חייב גם את מניותיהם לצורך מהלכי ההתייעלות - ויעלו בהתאם את המחיר. על כן, מבחינת הבנק הרוכש קיים סימן שאלה לא מבוטל בהיקף השקעתו הסופית באגוד.

בשורה התחתונה: ההשקעה אינה מסתכמת רק ברכישת מניות השליטה, אלא גם בהליך הצעת רכש למניות הציבור, כשקשה לדעת מראש עד לאיזה מחיר היא תאמיר.

3. רווח חשבונאי: סוכרייה חשובה לבנק שירכוש את אגוד היא רווח חשבונאי שאמור ללוות את העסקה. לפי כללי החשבונאות, כאשר בנק רוכש נכס בפחות מההון שלו (ורק לתרחיש שכזה יסכימו כנראה שני הבנקים), הוא יכול להכיר בהפרש כמוניטין שלילי. עם זאת, הכרה ברווח שכזה אינה טריוויאלית, ותלויה באישור של בנק ישראל, שעשוי לדרוש לפרוס רווח שכזה או לבצע הערכת שווי לבנק, לפני שיקבע את גובה הרווח החשבונאי. כמו כן, אם הבנק הרוכש לא יכול להכיר בפער בין המחיר ששילם להון העצמי, גם לא כהון עצמי אצלו, אז נוצרת לו בעיה - הוא קולט בנק עם נכסי סיכון בהיקף מסוים, אך יכול להכיר רק בחלק מההון העצמי. התוצאה של המשוואה הזו שהלימות ההון של הבנק תרד.

בשורה התחתונה: צפוי רווח חשבונאי ברכישת הבנק מתחת להונו העצמי, אך היקפו ופריסתו תלויים בעיקר באישור בנק ישראל.

4. אישור הרגולטורים: כמובן שכל עסקה כפופה לאישור רגולטורי, אבל הפעם תהליך האישור עשוי להיות רגיש למדי. בתקופה שבה שר האוצר משה כחלון והכנסת חרטו על דגלם להגביר את התחרות ולהגדיל את מספר השחקנים, עסקה שכזו עשויה דווקא להוציא החוצה שחקן קטן מהשוק. מנגד, היא גם אמורה לחזק את כוחם של השחקנים הבינוניים בשוק, ולהגדיל את כוחם אל מול שני הבנקים הגדולים.

באופן עקרוני, המפקחת על הבנקים ד"ר חדוה בר, עשויה לראות בחיוב עסקה שכזו. במסמך שהוציא בנק ישראל בחודשים האחרונים בסוגיית הכנסת שחקנים חדשים לתחום הבנקאות, הוא כתב במפורש כי יראה בחיוב סיטואציות שבהן בנקים בינוניים יתמזגו עם שחקנים קטנים יותר. בר מבינה שהסיכוי שיקום שחקן חדש וגדול בישראל בתחום הבנקאות הוא קלוש, ולכן לטעמה הדרך הנכונה יותר לשפר את התחרות היא לחזק את הבנקים הבינוניים אל מול הגדולים. מנגד, שר האוצר והכנסת נמצאים בגישה של הגדלת מספר השחקנים.

עסקה שכזו, שתקטין את מספר השחקנים, עלולה שלא להתקבל בעין יפה ובלחצים שלא לאשרה. לאור מערכת היחסים השברירית בין האוצר לבנק ישראל, הבנויה על פשרות-על-גבי-פשרות במחלוקות הרבות בין הצדדים, היא גם עלולה להשפיע בסופו של דבר על האישור של בנק ישראל. ועוד לא אמרנו כלום על רשות ההגבלים העסקיים, שתצטרך גם היא לאשר עסקה שכזו, וגם אישור שכזה אינו טריוויאלי.

בשורה התחתונה: רשמית, מי שאמורים לאשר את העסקה הם בנק ישראל ורשות ההגבלים, ואולם באווירה הציבורית הנוכחית - גם לעמדתם של כחלון והכנסת תהיה השפעה על ההחלטה.

בעלי המניות בבנק אגוד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.