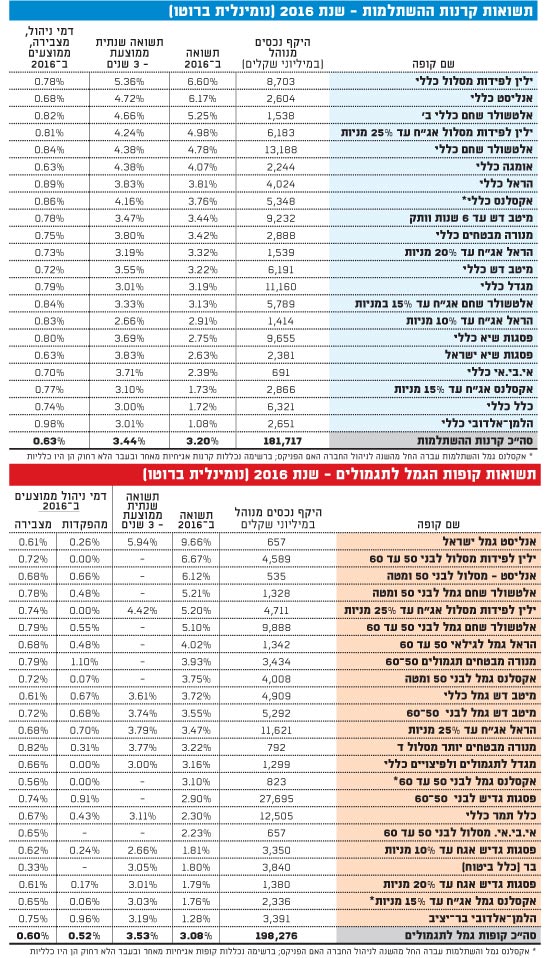

כל מה שנוגע לתשואות בשוקי קופות הגמל לתגמולים וקרנות ההשתלמות, 2016 הייתה השנה של בתי ההשקעות אנליסט, ילין לפידות ואלטשולר שחם, שאוחזים בדירוגים הגבוהים ביותר בשני אפיקי החיסכון לטווח ארוך הללו. כך עולה מבחינת התשואות כפי שפורסמו באתר הגמל-נט של רשות שוק ההון, שם מצוין כי בשנה שעברה נרשמו בתחומים אלה תשואות נומינליות ברוטו בממוצע כלל ענפי של 3.08% ו-3.2%, בגמל ובהשתלמות, בהתאמה.

עוד בולטת לחיוב בצמרת המצטיינים בתשואות ב-2016 גם קבוצת הפניקס, שאת השקעותיה מנהל רועי יקיר. זאת, הן בגמל ובהשתלמות והן בפנסיה ובביטוחי המנהלים. עם זאת, נתוני הפניקס לא עודכנו משום מה באתר הגמל-נט, ממנו אנו לוקחים את התשואות.

מדובר בתשואות ממוצעות נמוכות בהרבה מאלה שהציגו קרנות הפנסיה המקיפות החדשות, שהציגו ב-2016 תשואה ממוצעת של כ-4.19%. בהקשר זה נדגיש, כי לקרנות הפנסיה החדשות המקיפות יש מאפיין ייחודי בשוק החיסכון לטווח ארוך: הן זכאיות לאג"ח מיועדות, שמהוות חלק ניכר מהתיק שלהן ושנותנות תשואה ריאלית מובטחת וגבוהה של כ-4.86% - הגבוהה בהרבה מהתשואה בשוק הסולידי ה"רגיל".

כמו כן, התשואה הממוצעת בשוקי הגמל וההשתלמות ב-2016 נמוכה באופן ניכר גם מהתשואה הממוצעת שרשמו קבוצות הביטוח בתיקי הפוליסות המשתתפות ברווחים בשנה שעברה - 4.23%. תיקים אלה, נדגיש, אינם שונים מהותית מהתיקים של הגמל וההשתלמות, והם גם לא כוללים רכיב של אג"ח מיועדות. עם זאת, התשואה הממוצעת של הגמל וההשתלמות הייתה דומה מאוד לזו שהציגו חברות הביטוח בתיקי פוליסות ביטוחי המנהלים שנמכרות לציבור מאז 2004 ואילך - 3.14%.

שוקי הגמל וההשתלמות מציגים טווחי תשואה אדירים, עם גופים מצטיינים וגופים כושלים ברמת שוק החיסכון לטווח ארוך כולו, וברמת כלל השוק מדובר בתוצאות פושרות, לעומת הפוליסות המשתתפות ברווחים ולעומת שוק הפנסיה המקיפה החדשה. כמו כן, בראייה רב-שנתית, 2016 הייתה לא טובה במיוחד, גם אם לא גרועה במיוחד. כך, לעומת תשואה ענפית ממוצעת של כ-3.1%, כאמור, בגמל לתגמולים בשנה שעברה, ב-2015 רשם השוק תשואה ממוצעת של כ-2.1%, בעוד שבארבע השנים שקדמו נרשמו תשואות ענפיות של 5.4%, 9.1%, 10% ומינוס 3%.

ומה קרה בשנים 2011 עד 2015 בשוק ההשתלמות? בעוד שב-2016 הציג שוק זה כאמור תשואה שנתית ממוצעת של כ-3.2%, הרי שב-2015 נרשמה תשואה ענפית חיובית, אך חלשה למדי, של כ-1.8%, ובשנים שקדמו נרשמה תשואה ענפית של 5.4%, 8.7%, 9.2% ותשואה שלילית של מינוס 3.3% ב-2011.

הפקדות של כ-10 מיליארד שקל

היבט נוסף שעולה מהנתונים שפורסמו בגמל-נט הוא, שנכון לסוף 2016 נוהלו בקופות הגמל לתגמולים נכסים בהיקף כולל של כ-198.3 מיליארד שקל, והוא כבר ממש מתקרב לרף ה-200 מיליארד שקל. למעשה, מאז סוף שנת 2011, גדל שוק זה משנה לשנה - הן בזכות ההפקדות והן בזכות התשואות. כאן נדגיש, כי שוק הגמל לתגמולים חווה בשנתיים האחרונות התאוששות בהיבט ההפקדות. ההפקדות לכלל השוק טיפסו ב-2015 - מרמה של קצת יותר מ-4 מיליארד שקל מדי שנה בשנים שקדמו - לכ-6.5 מיליארד שקל. ב-2016 כבר נסקו ההפקדות לסך של יותר מ-9.7 מיליארד שקל. כלומר, שוק הגמל, שעומד ליהנות מהפקדות ניכרות לגמל להשקעה ול"קופות חיסכון לכל ילד", כבר נהנה מהפקדות ניכרות, שמצביעות על כך שיצמח גם ללא תשואות חיוביות בשוקי ההון.

אגב, לראשונה מגלה אתר הגמל-נט נתונים לגבי מה שקורה בשוק הגמל להשקעה. מנתונים אלה עולה כי נכון לסוף דצמבר האחרון נוהלו במסלולי הגמל להשקעה נכסים בהיקף כולל של כ-473 מיליון שקל. מדובר באפיק השקעה לא פנסיוני, שלא זכאי להטבות במס על ההפקדות, ושמהווה חלופה לפוליסות החיסכון לפרט של חברות הביטוח, וכן לתיקים המנוהלים, לקרנות הנאמנות ולפיקדונות בבנקים. זהו אפיק חדש שצומח בקצב גבוה ושצפוי להפוך למשמעותי בהרבה תוך תקופה קצרה.

ומילה על דמי הניהול בשוקי הגמל וההשתלמות: ב-2016 גבו קופות הגמל לתגמולים דמי ניהול ממוצעים של 0.52% מההפקדות השוטפות ו-0.6% מהצבירה (לעומת מקסימום מותר לגבייה של 4% מההפקדות ו-1.05% מהצבירה), בעוד שבקרנות ההשתלמות (שרשאיות לגבות עד 2% מהצבירה בלבד) נגבו דמי ניהול של כ-0.63%, בממוצע ענפי.

אקסלנס, כלל והלמן אלדובי בתחתית

ומה לגבי הגופים המצטיינים? עוד קודם שנגיע להצלחה של אנליסט, ילין לפידות ואלטשולר שחם, שאותם הזכרנו בפתיח, נזכיר כי 2016 התאפיינה בערך אדיר בכל הנוגע לתשואות - שכל כולו תולדה של שינוי שהוביל האוצר, ושיצר בלגאן אדיר. עתה, לראשונה, חלק מהמסלולים החדשים וחלק מהמסלולים ששינו את שמם, ושההיסטוריה שלהם אבדה - מפרסמים תשואה שנתית. על כל פנים, סיכום התשואות לשנת 2016, במיוחד בשוק הגמל לתגמולים, שונה מבעבר, וזאת מאחר שב-2016 נכנסו לתוקף הוראות הרגולציה, לכלל הגופים הפועלים בחיסכון הפנסיוני, לנהל בגמל כמה קבוצות שנבדלות ביניהן לפי גילאי החוסכים, וזאת בניגוד למצב הקודם, שבו הרוב המכריע של הכסף נוהל במסלולים כלליים.

בשל כך אנו כוללים עתה בדירוגי התשואות גם מסלולים שלכאורה אינם מקבילים: מסלולים כלליים למול מסלולים אג"חיים (עם מניות). ואולם, עד 2015, כל המסלולים שאותם אנו משווים בטבלאות הרצ"ב, היו מאותו סוג: מסלולים כלליים שבהם נוהלו, ועדיין מנוהלים, כספי ציבור בהיקף אדיר. אבל, החל מ-2016 רבים מהם שינו את השם ואת האופי, גם אם נולדו מתוך מסלולים כלליים בעבר, ולצדם נוספו מסלולים חדשים תלויי גיל. בינתיים אנו מדרגים אותם באותה הטבלה, משום שהם עדיין מהווים אמצעי דומה, הגם שקצת שונה, להשגת אותה מטרה: השאת תשואה גבוהה ככל הניתן לאורך זמן.

כך או אחרת, השינויים האמורים, וגם התשואות הממוצעות ברמת הענף, לא מאפיינים את מה שקרה בשלושה בתי השקעות: אנליסט, בניהול איציק שנידובסקי ובבעלות שמואל לב ואהוד שילוני, ילין לפידות, בניהול ובבעלות חלקית של המייסדים יאיר לפידות ודב ילין, ואלטשולר שחם, בניהול ובשליטת גילעד אלטשולר ורן שחם.

כך, בשוק קופות הגמל לתגמולים, מובילה אנליסט גמל ישראל עם תשואה יוצאת דופן של כ-9.7%, שהובילה אותה להציג בשלוש השנים האחרונות תשואה שנתית ממוצעת של כ-5.9%. אחריה ניצבות הקופות ילין לפידות מסלול לבני 50 עד 60, אנליסט - מסלול לבני 50 ומטה, אלטשולר שחם גמל לבני 50 ומטה, וילין לפידות מסלול אג"ח עד 25% מניות, שהציגו תשואות נומינליות ברוטו של 5.2% עד 6.7%. למעשה, רק במקום השביעי בשוק הגמל לתגמולים מופיעה קופה של גוף שאינו נמנה עם שלושת בתי ההשקעות הללו: קופה של קבוצת הביטוח הראל.

מנגד, בתחתית הדירוג בולטים כמה גופים שהציגו מסלולים עם תשואות חלשות במיוחד: הלמן אלדובי, אקסלנס, פסגות וכלל ביטוח. אקסלנס גמל והשתלמות נספג לאחרונה בתוך פעילות החיסכון לטווח ארוך של החברה האם הפניקס, בדומה למה שכבר קרה בעבר עם פעילות הפנסיה שלו.

ומה לגבי שוק קרנות ההשתלמות? כאמור, גם שם בולטים שלושת בתי ההשקעות המצטיינים של הגמל. הקרנות המובילות הן ילין לפידות מסלול כללי (עם תשואה נאה של 6.6%), אנליסט כללי, אלטשולר שחם כללי ב', ילין לפידות מסלול אג"ח עד 25% מניות, ואלטשולר שחם כללי (עם תשואה של 4.8%). רק לאחר מכן ניצבת קרן אומגה, שמנוהלת על-ידי מנורה מבטחים.

ובשוק קרנות ההשתלמות הגופים שסוגרים את הרשימה הם אקסלנס אג"ח עד 15% מניות, כלל כללי, והלמן אלדובי כללי, עם תשואות של הרבה מתחת ל-2%.

תשואות קרנות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.