פוליטיקאים, אנשי עסקים והעיתונות למדו לדעת דבר אחד מוחלט על הנשיא טראמפ: אם אתם רוצים את תשומת ליבו תופיעו בחדשות הבוקר של פוקס ניוז, ואם אתם רוצים להפוך רעיון שלא מתקדם כבר עשרות שנים למציאות - הסתובבו אתו במגרש הגולף.

באמצע אוגוסט, כאילו משום מקום, צייץ טראמפ בשבע וחצי בבוקר על כך שהוא שלח את רשות ני"ע האמריקאית (SEC) לבחון מעבר של חברות לדיווח פיננסי חצי שנתי. "שאלתי כמה מהמנהיגים העסקיים המובילים בעולם, איך אפשר לשפר עוד יותר את העסקים בארה"ב. אחד אמר, 'תפסיקו עם הדיווחים הרבעוניים ותעברו למערכת חצי שנתית'. זה יגדיל את הגמישות ויחסוך כסף. ביקשתי מה-SEC ללמוד (את הנושא)!".

הרגעים הראשונים של הציוץ תפסו את כולם לא מוכנים. ביטול דוחות רבעוניים לא היה הבטחת בחירות או נושא על סדר היום של הממשל הנוכחי. זה אפילו לא היה בסדר העדיפויות של ג'יי קלייטון, יו"ר ה-SEC, שמונה על ידי טראמפ עצמו, כפי שעולה מרשימת היעדים שפרסם עם כניסתו לתפקיד בשלהי 2017.

קלייטון, שועל וול סטריט ותיק, נתפס כל כך לא מוכן שנדרשו לו שעות ארוכות עד ששחרר תגובה רשמית, יבשושית, שלא תרמה במאומה לפיזור הערפל בעניין החדש שגילה הנשיא בדיווחים פיננסיים. "הנשיא הדגיש שיקול מרכזי עבור חברות אמריקאיות, משקיעים אמריקאים ובני משפחותיהם - עידוד השקעה לטווח ארוך במדינה שלנו", פרסמה הרשות. "לאחרונה, ה-SEC יישמה - וממשיכה לשקול - מגוון שינויים רגולטוריים המעודדים השקעות ארוכות טווח, שגם שומרים - ובמקרים רבים אף משפרים - הגנות למשקיעים... כמו תמיד ה-SEC מברך כל פידבק מחברות, משקיעים ומשתתפים אחרים".

טראמפ עצמו הבהיר את התמונה במסיבת עיתונאים: הרעיון עלה בזמן ארוחת ערב עם כמה מנהלים בכירים במגרש הגולף של הנשיא בבדמינסטר, ניו ג'רזי, בזמן 17 ימי חופשת העבודה שלו. "מנהלת פפסי קולה (אינדרה נויי - ו"א), אישה נהדרת שעכשיו פורשת, אמרה, כי שאלתי, מה אפשר לעשות כדי שהעסקים יהיו אפילו יותר טובים. והיא אמרה שני דיווחים בשנה, לא רבעוניים. חשבתי על זה, זה הגיוני. אנחנו לא חושבים רחוק מספיק". כך, באלגנטיות ששמורה רק לטראמפ, בהינף ציוץ ומחבט גולף, יצאה לדרך בחינת פרקטיקה בת 84 שנה, שמושכת אש כבר עשור.

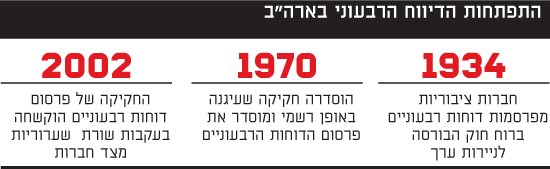

התפתחות הדיווח הרבעוני בארה"ב

1934: דוחות בכל רבעון

ביטול תקנות רגולטוריות אינו מאורע יוצא דופן עבור טראמפ והממשל שלו. אם כי הם מעולם לא ביטלו תקנה כה ותיקה. חברות ציבוריות מפרסמות דוחות רבעוניים ברוח חוק הבורסה לניירות ערך מאז 1934. רוח זו עוגנה בחקיקה מסודרת ב-1970, והוקשחה עוד יותר עם תקנות סרבנס-אוקסלי (SOX) ב-2002, אחרי שורת שערוריות חשבונאיות מצד חברות גדולות כמו אנרון, ורלדקום וטייקו. בכל אחד מרגעים אלו לאורך העשורים, היה שזור רעיון אחד מרכזי: חברה שרוצה להיות ציבורית, ליהנות מההטבות וההזדמנויות הנלוות לסטטוס זה, חייבת לעמוד בכללים שיבטיחו השקיפות והאחריות התאגידית.

כדי למנוע את הנפילה הבאה, סברו כלכלנים ומדינאים במשך השנים, רגולטורים זקוקים לדוחות רבעוניים. אלו מעניקים הזדמנויות להבין איך מגמות כלכליות או החלטות פוליטיות, משפיעים על ביצועי השוק והחברות. המשקיעים מצדם, זקוקים למידע הפיננסי הרבעוני, כדי להעריך את ביצועי החברה ולהחליט כיצד - אם בכלל - לסחור במניות.

אך בשנים האחרונות טוענים ברחובות וול סטריט והקפיטול, שמה שהתאים לשנות השבעים יוצר היום עיוותי מסחר. ריבוי הדיווחים הפיננסיים, בשילוב כלי ניתוח וניהול סיכונים מתוחכמים ומהירים, מפתים משקיעים לצפות להצלחות רבעוניות מיידיות, להיות חסרי סבלנות ולהשקיע לטווח קצר. מחלה ששמה Short-Termism.

מנגד, המנהלים מרגישים את הלחץ ונאלצים (או בוחרים) לספק את רעב המשקיעים לשורה תחתונה רבעונית משופרת. הם עושים זאת באמצעות חיתוך הוצאות חשובות לעתיד כמו מחקר, פיתוח והעלאת משכורות ומפנקים חזרה בדיבידנדים ורכישה חוזרת של מניות. תוצאה ששמה "עריצות לשורה התחתונה".

טראמפ? אמרו את זה קודם

הציוץ של טראמפ אולי נשלח לאחר יד, אבל הנושא כבר מאוד מדובר. לפני חודשיים פרסמו המשקיע העשיר בעולם, וורן באפט, ומנכ"ל JP מורגן, גיימי דיימון, מכתב פתוח בוול סטריט ג'ורנל בשמם ובשם חברי Business Roundtable, מעין גילדת מנהלים בכירים של המשק האמריקאי, בניהם ניתן למנות את המנכ"לים של ענקיות כמו אפל, שברון, קוקה קולה, סיטיגרופ, סיסקו, אקסון מובייל, פורד, לוקהיד מרטין ואפילו דומינוס פיצה.

אף שבמכתב השניים לא קוראים באופן חד-משמעי לביטול הדוחות הרבעוניים, זה ללא ספק רעיון שהם משתעשעים בו. "השווקים הפיננסיים הפכו ממוקדים מדי בטווח הקצר", הם כתבו, "צמצום, או אפילו ביטול, הנחיות רווח רבעוני לא יבטל לכשעצמו את כל לחצי הביצוע לטווח הקצר שחברות ציבוריות בארה"ב עומדות בפניהם, אך זה יהיה צעד בכיוון הנכון. בטווח הארוך זה יחזק את הכלכלה האמריקאית, יפיק תועלת מעובדי אמריקה, בעלי המניות והמשקיעים, וישאיר מורשת דורית שאנחנו יכולים להתגאות בה".

את השמן למדורה הוסיף אילון מאסק, היזם והמצייץ הסדרתי. מנכ"ל ומייסד טסלה מתח ביקורת על אנליסטים ומשקיעים בכך שהם מונחים מחשיבה לטווח קצר. הוא אפילו חשב לרגע למחוק את חברת המכוניות החשמליות מהמסחר, ולו רק כדי שהוא לא יצטרך לתת את הדעת כל רבעון לחבורת כלכלנים נטולי חזון.

לא מדובר רק בפעילות ערה של אנשי עסקים שלא הצליחו להשיג את תשומת ליבו של הנשיא, אלא גם פעילות פנים מפלגתית. בזמן שטראמפ צייץ כי הנחה את ה-SEC לבחון את הדוחות הרבעוניים, הוא לא ידע שחברת הקונגרס אן ווגנר ממיזורי - מהמפלגה הרפובליקנית כבר גיבשה הצעה מפורטת דומה. ב-10 ביולי וגנר הגישה סדרת חוקים עצמאיים שנועדו להקל על הנפקות, לעודד השקעות לטווח ארוך וכוללת בתוכה בחינה מעמיקה של החובה בדיווחים רבעוניים. מדובר על יקיצה משינה שארכה כמעט שנתיים. הדיון בעוצמתו הגדולה התחיל בימים הראשונים למרוץ לנשיאות.

שקיפות או "קפיטליזם רבעוני"

אבל הסיפור הזה באמת מתחיל ב-2015, כשטראמפ עוד היה קוריוז. אז מנכ"ל ענקית ההשקעות בלאקרוק, לארי פינק, קרא למנהלי חברות S&P 500 במכתב פתוח יוצא דופן להפסיק לדאוג להשיג יעדים פיננסיים לטווח קצר. תוך שהוא מדגיש שבין 2003-2012, 449 חברות S&P 500 השתמשו ב-54% מהרווחים שלהן כדי לקנות בחזרה את המניות, ו-37% נוספים כדי לחלק דיבידנדים. סך הכל 900 מיליארד דולר ששימחו את המשקיעים, אבל לא הושקעו חזרה במו"פ, בחברה או בעובדים.

לו רק טראמפ היה יודע (או זוכר) כשצייץ, שמי שגייס את המילים ומהספרים האלו למצע הבחירות היתה אויבתו המושבעת הילארי "המושחתת" קלינטון. ביולי 2015, כחלק מהקמפיין שלה לנשיאות, פרסמה קלינטון נייר לבן בשם "Short-Term", שבו היא טוענת שמנהלי חברות אמריקאיות ממוקדים כל כך בחיפוש אחר רווחים לטווח קצר, שהם פוגעים בטווח ארוך. "אני מאוד מוטרדת מקפיטליזם רבעוני" אמרה בנאום בחירות לנשיאות בניו יורק 2016 תוך שהיא מצטטת את פינק, ההתגייסות הפוליטית הפכה את הדיון למתפרץ.

פוליטיקאים מימין ומשמאל הביעו את דאגתם בנושא. מכוני מחקר הראו שיש בעיה, מחקרים הראו שיש, אבל אחרים שאין. כך למשל, הוזכר במיוחד סקר שנערך על ידי אוניברסיטת דיוק בקרב 400 מנהלים בכירים, שבו נמצא כי 78% מהנשאלים ישמידו ערך כלכלי תמורת שורת רווחים נאה. בסקר שערך C-suite בקרב 600 מנהלים בכירים, שני שלישים ציינו כי הלחץ לספק תוצאות לטווח קצר עלה בחמש השנים האחרונות. מכון ברוקינס מצא שההשקעות העסקיות של חברות אמריקאיות בחו"ל במגמת ירידה מתמדת, הוכחה ברורה לראייה קצרת מועד. במכון אספן אף הרהיבו לטעון שהתופעה מכרסמת ב"יסודות היזמות האמריקאית החופשית".

והיו אפילו כאלו שטענו שחובת הדיווח הרבעוני כה מעיקה, שאם היא תפסיק שוק ההנפקות המיובש יחזור ויעלה לגדולה.

אז כולם בעד? לא ממש

עם זאת, מזכירים המתנגדים, קיימות ראיות רבות שמשקיעים לא מענישים חברות כשהן חושבות לטווח ארוך. הרעיון שפרסום דוחות בקצב רבעוני מייצר חשיבה לטווח קצר מסרסת, מתפוגג בכל פעם שמישהו מעלה על שפתיו את השם אמזון. חברת הקמעונאות של ג'ף בזוס דוהרת בחודשים האחרונים לשווי טריליון דולר, זאת למרות ששורת הרווח שלה פחות ממרשימה ונמצאת במרחק של מיליארדי דולרים מחברות אחרות, שמוערכות בשבריר משוויה. המשקיעים, כך עולה בבירור מביצועי המניה, יודעים להכיל הוצאות עצומות על מחקר ופיתוח ויודעים לגלות סבלנות ל-20 שנה של רווחים דלילים ואפס דיבידנדים.

אמזון היא כמובן לא החברה היחידה שנסחרת במכפילי רווח עצומים, או מעמידה למבחן את סבלנות המשקיעים. חברות טכנולוגיה אחרות כמו גוגל, טסלה, נטפליקס ואפל משקיעות מיליארדי דולרים במחקר ופיתוח. כך גם חברות תרופות וביוטכנולוגיה אחרות. שלא נדבר על תעשיות מסורתיות כמו אלו של חברות הנפט והתקשורת שיכולות להשקיע עשרות שנים בחיפוש ופיתוח שדות נפט או הטמנת כבלים.

הדיון לא מפסיק לבלבל כאן. במחקר שביצע רוברט פוזן מ-MIT על השוקים האירופים והבריטים אחרי שאלו ביטלו את חובת הדיווח הרבעוני ב-2013-2014, לא נמצא שינוי בהשקעות לטווח ארוך. תוצאות שאוששו במחקר נוסף על ידי בית הספר למנהל עסקים בקולומביה. פוזן מצא שהמשקיעים פיצו על היעדר המידע באקטיביות מוגברת בתקופת הדיווחים החצי שנתיים. פוזן אף ציין בשיחה עם "בלומברג" כי הירידה בשקיפות עלולה לעודד מחסור במידע פנים. "נוצרת תקופה ארוכה חשוכה בלי כל מידע לציבור. זה מגדיל באופן דרמטי את הפיתוי של האנשים לסחור במידע פנים".

אם זה לא מספיק, במחקר שבוצע על ידי אוניברסיטת שיקגו בעקבות המכתב הפתוח של פינק, קרע לגזרים סטיבן קפלן מבית הספר Booth למנהל עסקים, כל אחת מטענותיו של מנהל קרן ההשקעות מהגדולות בעולם. "לא נראה כי יש בעיית טווח קצר", כותב פרופ' קפלן וממליץ לקובעי המדיניות: "אל תעשו דבר". בכל מקרה, עבור טראמפ הסיכון כאן נמוך, כי ארגון טראמפ הוא - נזכיר - חברה פרטית.

החברות האמריקאיות שנסחרות בישראל - מי יושפע מיוזמת טראמפ?

כיום נסחרות בתל אביב 58 חברות דואליות שנסחרות גם בארה"ב. היום מרבית החברות הדואליות בת"א הן חברות טכנולוגיה וביומד קטנות, שנמשכו לבורסת נאסד"ק בגלל היקפי המסחר המשמעותיים, כמו גם היוקרה שנלוות למסחר בבורסה אמריקאית גדולה. בורסת ת"א כבר אישרה הקלת חוות דיווח לחברות קטנות ובינוניות ששווי השוק שלהן עד 300 מיליון שקל. עם זאת התקרה הזו רחוקה משווי המינימאלי של 550 מיליון דולר שנדרש בנאסד"ק.

חשוב לזכור ששאלת החברות הדואליות עובד לשני הצדדים. חלק מהתומכים במעבר לדיווח דו-שנתי, מזכירים כי באירופה ובריטניה חובת הדיווח הדו-שנתית קיימת כבר מעל לחמש שנים. היום יש למעלה מ-350 חברות אמריקאיות שנסחרות בבריטניה בלבד ומעבר לשיטה דומה לזו הבריטית, צפויה להקל על החברות שמנהלת רישום כפול.

בכל מקרה, עד שיוזמתו של נשיא ארה"ב תושלם, ניסינו לבדוק כיצד ואם בכלל ישפיע המעבר לדיווח חצי-שנתי על החברות הדואליות בישראל. לפי פרופ' שרון חנס מאוניברסיטת ת"א, במידה ויוזמת הנשיא תקרום עור וגידים, "תהיה לכך השלכה מיידית על החברות הדואליות בישראל". פרופ' חנס מזכיר, כי כיום בהתאם לחוק הרישום הכפול הישראלי, על חברות דואליות חל החוק האמריקאי, ולכן: "התחולה עליהן תהיה אוטומטית, ולא יצטרך שינוי דין נוסף בישראל".

עם זאת הוא מדגיש כי "לא צריך לרוץ קדימה ולחשוב שזה יקרה מחר בבוקר". פרופ' חנס מסביר שהיוזמה הישראלית והמוטיבציה שלה לעבור לדיווח חצי שנתי, שונה מהמוטיבציה האמריקאית - "בישראל המחשבה המרכזית היא להקטין עלויות ישירות. כלומר, יש עלויות לדיווחים רבעוניים ולחברות קטנטנות קשה לשאת אותן".

רו"ח אשר מכלוביץ, ראש תחום ה-SEC בפירמת דלויט בריטמן אלמגור, אומר ל"גלובס" כי "גם אם היוזמה אכן תעבור ימשיכו החברות הדואליות לפרסם הודעות לעיתונות". מכלוביץ מסביר, כי אולי החברות הדואליות לא תפרסמנה דו"ח נתונים מלא, "אבל התרבות האמריקאית כל-כך מושרשת ולכן, אני לא רואה איך חברות בבורסה האמריקאית לא יתנו דוח רבעוני".

אילו השפעות עלולות להיות למעבר לדיווח חצי שנתי? לפי פרופ' חנס, "החשש הגדול שהדיווח החצי שנתי יגדיל את הא-סימטריה של המידע במובן זה שיהיה לנו פחות מידע בשוק ולכן המחירים של ניירות הערך יהיו פחות מדוייקים". לדעתו, שינוי בשיטת הדיווח, עלול להיות בעל השלכות שליליות רבות הכוללות במקרי קיצון "פגיעה של ממש בבורסה, הטייה של הקצאת המקורות במשק והגדלת האפשרויות לסחר במידע פנים".

לפי רו"ח אדיר ענבר, לשעבר סגן נשיא לשכת רו"ח ויו"ר המועצה המקצועית של הלשכה, השפעה אפשרית לשינוי המוצע, היא הפחתה נוספת בתעריף שגובים רואי החשבון, דבר אשר ישליך על איכות הביקורת ועלול לגרום "לפחיתות של מקצוע ראיית החשבון ופחיתות ברמה של אלה הנכנסים בשעריו". בסופו של דבר משלים רו"ח ענבר, שהנפגע העיקרי מכך שתעריפי הביקורת נמוכים, "הוא הציבור עצמו ואינטרס הציבור".

אז האם רואי החשבון צריכים להתחיל לחשוש מירידה בהיקף העבודה? תלוי את מי שואלים.

רו"ח מכלוביץ, סבור שהשינוי המוצע לא ישפיע על שכ"ט רואי החשבון החיצוניים, "שכן בתכלס עבודת הביקורת והזמן שמושקע בסקירות הרבעוניות לא יפחת". לדעתו של מכלוביץ, "כל מידע שיתפרסם על ידי החברות הציבוריות, ירצו ועדות הביקורת שרו"ח החיצוני יסקור אותו". זאת אומרת, "שגם אם לא יתפרסם שום מידע רבעוני, הרי שוועדות הביקורת תדרושנה שרו"ח יבצע בדיקות רבעוניות שוטפות במהלך השנה על מנת להמשיך ולהבטיח את רמת הנתונים", אומר מכלוביץ. בדומה סבור רו"ח ענבר, כי גם במקרה ובו היקף הדו"חות יפחת, "העבודה תגיע בדרך אחרת. רואי החשבון יצטרכו לטפל מדי רבעון בהודעה לתקשורת שתפורסם".

לעומתם, פרופ' חנס טוען כי "שהעבודה האינטנסיבית של רואי החשבון מתבצעת פעם בשנה ולא פעם ברבעון...ולכן היוזמה של טראמפ לא תהיה מה שימוטט את המקצוע...אך בוודאי שרואי החשבון לא יהיו שמחים מכך".