אך סמלי הוא שכמה ימים בלבד הפרידו בין החלטת בית המשפט העליון להחמיר את עונשו של נוחי דנקנר, ולשלוח אותו לכלא לשלוש שנים בגין הרצת מניות אי.די.בי, לבין אישור הסדר החוב באפריקה ישראל על ידי בית המשפט המחוזי, והעברת הבעלות בה לידי מוטי בן משה, בתום משא ומתן שארך יותר משנתיים.

דנקנר נחשב עד לתחילת העשור הנוכחי ל"טייקון בה' הידיעה", ולאיש העסקים החזק במשק. נפילתו העסקית סימלה את קץ עידן הטייקונים המקומיים, לאחר שבזה אחר זה קרסו גם עסקיהם הממונפים של אילן בן דב, יוסי מימן, מוטי זיסר המנוח, לב לבייב, דודי ויסמן ושרגא בירן, אליעזר פישמן ולאחרונה גם שאול אלוביץ.

מבחינתו של בן משה, שנאבק מול דנקנר על השליטה באי.די.בי (וזכה בה בצוותא עם אדוארדו אלשטיין, שממנו נפרד בהמשך) ההיסטוריה העגומה הזאת אינה רלוונטית. גם לא השם הרע שדבק בחברות ההחזקה הממונפות של הטייקונים. אפריקה ישראל היא חברת ההחזקות השלישית שאותה רוכש בן משה בחסות ביהמ"ש לאחר שנקלעה לחדלות פירעון (קדמו לה אי.די.בי ואלון רבוע כחול).

בסביבתו של בן משה אמרו השבוע, כי בניגוד לקונסטרוקציות הממונפות שבנו קודמיו, בחברת ההחזקות שלו אין יותר משתי חברות שכבה, רמת החוב של בן משה עצמו היא אפסית והוא אינו מסתמך על קבלת דיבידנד מהחברות שרכש.

"עד היום, הבאתי לרכישות שביצעתי בישראל כ-1.5 מיליארד שקל מעסקי בחו"ל, בלי לקחת דיבידנד של שקל אחד", טען השבוע בן משה בשיחות עם גורמים בשוק ההון. "הדרך שלי מוכיחה את עצמה".

הרציונל ברכישת אפריקה ישראל, כך הסביר בן משה באותן שיחות, הוא שמדובר ב"פלטפורמה שיש בה שרשרת ערך של ייזום וביצוע פרויקטים של נדל"ן מניב, מגורים ותשתיות, עם פוטנציאל עצום להשבחה וערכים חבויים רבים".

הוא מכוון בעיקר לעסקיהן של אפריקה נכסים ואפריקה מגורים, המתומחרות להערכתו בחסר, ושפוטנציאל הצפת הערך שלהן מפרויקטים בביצוע - ומכאלה שנמצאים עדיין על הנייר - הוא אדיר.

שילוב עסקיהן של אפריקה ישראל ואלון רבוע כחול, הוא העריך השבוע בפני אותם גורמים, יניב עבור השתיים סינרגיה בתחומי הנדל"ן והתשתיות, וייטיב עם תוצאותיהן העסקיות. זו תהיה קבוצת החזקות בעלת פעילות משמעותית בארץ ובחו"ל, תחת בעלות פרטית שלו ב-100%, ללא שותפים וללא חוב בנקאי.

מאלמוניות לפסגה בתוך חמש שנים

בתוך חמש שנים בלבד הפך בן משה מאיש עסקים אלמוני מבחינת שוק ההון המקומי, לאחד המשקיעים הבולטים בכלכלה הישראלית, עם החזקות משמעותיות בתחומי הנדל"ן, האנרגיה, הקמעונות והתשתיות. לאורך השנים הללו הציג איש העסקים ממודיעין נזילות יוצאת דופן, שאפשרה לו להעמיד פעם אחר פעם סכומי עתק של מאות מיליוני שקלים במזומן לביצוע השקעותיו. בדרך הוא הוכיח את עצמו כאיש עסקים רעב, נחוש, היורד לפרטים הקטנים ואינו נרתע מעימותים.

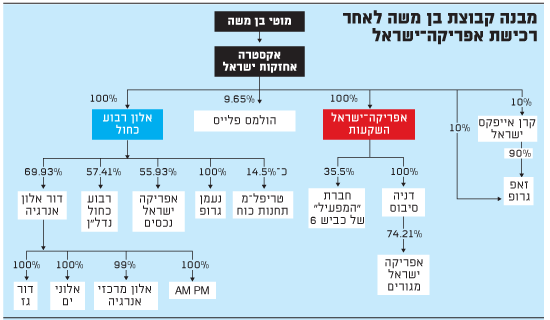

מבנה קבוצת בן משה לאחר רכישת אפריקה-ישראל

בן משה, 43, צץ לראשונה בכותרות הכלכליות בשלהי שנת 2013. איש העסקים הצעיר והבלתי מוכר עד אז הדהים את שוק ההון כשהגיש הצעה לרכישת אי.די.בי, אז הקונצרן הגדול במשק, שנקלע לקשיים תחת הנהגתו של נוחי דנקנר. בן משה ושותפו להשקעה, אדוארדו אלשטיין, הצליחו בסופו של דבר לרכוש את השליטה באי.די.בי, לאחר מאבק סוער ויצרי שניהלו מול דנקנר (שניסה לערער כמעט בכל דרך על הלגיטימיות של בן משה ועל מקורות הונו).

אלא שהשותפות בין בן משה לאלשטיין הסתיימה לאחר שנה וחצי בלבד, בשל מחלוקות קשות ביניהם על אופן הובלת הקונצרן, שגרמו שיתוק ניהולי באי.די.בי. בסופו של דבר נאלץ בן משה לצאת מההשקעה בקונצרן, בעקבות פסיקה של השופט בדימוס ד"ר עמירם בנימיני, אשר שימש בורר בסכסוך שפרץ בין השניים.

כישלון באי.די.בי, הצלחה ברבוע

בן משה, אז עוד לא בן 40, מכר בספטמבר 2015 את מניותיו באי.די.בי לאלשטיין, וקיבע הפסד כמעט בלתי נתפס של כ-530 מיליון שקל. את ההפסד העצום הוא ספג, לפחות כלפי חוץ, בשוויון נפש: "אני מצטער כמובן על האופן שבו ההשקעה באי.די.בי הסתיימה, ועל כך שתוכניותיי להציף את ערכו של התאגיד באופן דרמטי, עבור כל בעלי העניין, טורפדו ולא יצאו לפועל", הוא אמר לאחר פסיקת הבורר.

הכישלון החרוץ שנחל באי.די.בי, וההפסד העצום שהיה כרוך במכירת מניותיו, לא הרתיע את בן משה מלהמשיך ולנסות לרכוש חברה מקומית מובילה, ולפני כשנתיים הצליח לבצע קאמבק מרשים ולרכוש את חברת ההחזקות אלון רבוע כחול, שנקלעה למשבר בעקבות קריסתה של רשת מגה.

אלון רבוע כחול, שברכישתה השקיע בן משה 430 מיליון שקל, שולטת בחברת הנדל"ן המניב רבוע כחול נדל"ן, ברשת תחנות הדלק וחנויות הנוחות דור אלון וברשת חנויות נעמן. תחת שרביטו של בן משה הספיקה אלון רבוע כחול לפרוע את מלוא חובותיה לנושים הקודמים (הבנקים ומחזיקי אג"ח ג') בהיקף של כ-950 מיליון שקל, ולהנפיק איגרות חוב חדשות בהיקף דומה.

מדובר בעסקה מוצלחת מאוד, שעליה מורווח בן משה "על הנייר" בכמה מאות מיליוני שקלים. את המחצית הראשונה של 2018 סיימה אלון רבוע כחול עם רווח נקי של 56 מיליון שקל, וזאת בהמשך לרווח נקי של 131 מיליון שקל שרשמה ב-2017 כולה. נכון לסוף יוני השנה הציגה אלון רבוע כחול הון עצמי של 818 מיליון שקל.

בד בבד עם השקעותיו הגדולות באי.די.בי ובאלון רבוע כחול, ביצע בן משה בשנים האחרונות השקעות נוספות, של עשרות מיליוני שקלים כל אחת בקרן הפרייבט אקוויטי אייפקס ישראל, שמובילה זהבית כהן, ובחברת האינטרנט זאפ שמחזיקה הקרן, ברשת מכוני הכושר הולמס פלייס שהונפקה בבורסה ובתחנת הכוח IPM שמוקמת בבאר טוביה.

גורם בשוק ההון אומר על בן משה, כי "יש לו טונות של כסף שמקורו לא ברור, והוא כל הזמן מחפש עסקאות ומפזר כספים. ההערכה העצמית שלו מאוד גבוהה, והוא טוען שהוא בודק כל השקעה לעומק ומצוי בפרטים הקטנים בכל חברה וחברה".

התהיות סביב מקורות כספו של בן משה עלו לראשונה לפני חמש שנים, בעת מאבק השליטה באי.די.בי: כיצד הצליח איש העסקים האלמוני, המנהל אורח חיים צנוע ואינו מחובר למוקדי הכוח או ההון מקומיים, להביא סכומי כסף כה גדולים, שהם נחלת אנשי עסקים ספורים בישראל.

בן משה, שבניגוד לחלק מהתחזיות עמד בכל ההתחייבויות שלקח על עצמו, טען, כאז כן היום, כי עסקיו הפרטיים בחו"ל, בעיקר פעילות רווחית במיוחד של אספקת מוצרי אנרגיה (גז וחשמל) לצרכני קצה בגרמניה ובבריטניה, הם מקורות הונו, ושנוסף על כך יש בבעלותו פורטפוליו פרטי גדול של נדל"ן באירופה.

בוועידת העסקים של "גלובס" שנערכה בדצמבר 2014, התייחס לכך בן משה, ואמר כי "עברתי דה-לגיטימציה ורצח אופי שאף איש עסקים שאני מכיר לא עבר. מצד שני אני יכול להבין. בחרתי לי צורת חיים מסוימת. ההון שלי בסטנדרטים מקומיים נחשב גבוה, אבל אני לא צריך להתהדר בו ולחיות חיים ראוותניים".

הצעד הבא של בן משה / עומרי כהן

מניית אפריקה ישראל התנהגה השבוע בבורסה באופן חסר היגיון. ביומיים שלאחר אישור הסדר החוב השני של החברה רשמה המניה זינוק מצרפי של 90% במחזור כולל של כ-7.5 מיליון שקל, וזאת למרות שמניות אלו עתידות להתבטל ולהימחק בעת השלמת הסדר החוב.

הסבר אפשרי לתופעה עשוי כנראה להיות חוסר הבנה של חלק מהמשקיעים את תנאי הסדר החוב. בשונה מההסדר הראשון, שהותיר את אפריקה ישראל כחברה ציבורית שמניותיה נסחרות בבורסה, הרי שההסדר הנוכחי יהפוך אותה לחברה פרטית בבעלותו המלאה של מוטי בן משה. במסגרת ההסדר, יתבטלו כאמור מלוא המניות הקיימות (המוחקזות כיום על-ידי בעל השליטה הקודם לב לבייב והציבור), בעוד שבן משה יקבל מניות חדשות שיהוו בעת השלמת ההסדר 100% ממניות אפריקה ישראל.

המהלך הזה יהפוך את בן משה לבעלים היחיד של שתי חברות החזקה מרכזיות בישראל: אפריקה ישראל ואלון רבוע כחול. נכון לסוף יוני הציגה אלון רבוע כחול מאזן הכולל נכסים בשווי של 8.65 מיליארד שקל והון עצמי של 819 מיליון שקל (או 919 מיליון שקל, כשכוללים נכס פרטי שהעביר בן משה לחברה לאחר מועד הדוח). מאזנה של אפריקה ישראל רחב בהרבה, והוא כלל בסוף יוני נכסים בשווי של 16.84 מיליארד שקל וגירעון בהון עצמי (שאמור להפוך להון עצמי חיובי בהיקף של כ-70 מיליון שקל לאחר השלמת הסדר החוב).

עם שתי חברות החזקה אלו ישלוט בן משה מעתה בשורה של חברות תפעוליות מענפי הנדל"ן, התשתיות, האנרגיה והקמעונות. אלו כוללות את חברות הנדל"ן המניב אפריקה נכסים ורבוע כחול נדל"ן, את יזמית הבנייה למגורים אפריקה מגורים, את דניה סיבוס שעוסקת בעבודות בנייה קבלניות, את דור אלון שפעילה בתחומי הדלק וחנויות הנוחות. לצדן, ייכללו בקבוצת החברות של בן משה גם החזקות קטנות יותר, כמו בעלות מלאה על רשת נעמן גרופ והחזקה בכ-35.5% ממניות החברות המפעילות את כביש 6 ופרויקטים נוספים (חברות המפעיל).

השאלה הגדולה כעת, היא כיצד מתכנן בן משה להתמודד עם מניפת הנכסים הרחבה שתחת שליטתו. בן משה מוכר כאדם היורד לפרטים, וכמי שמכיר היטב כל נכס שבבעלותו, ולכן אך טבעי הדבר כי במוחו כבר קיימות כיום תוכניות סדורות ליום שאחרי השלמת הסדר החוב. את תוכניות אלו בן משה אינו חושף לפי שעה, אולם ניתן להצביע על כמה כיוונים אפשריים מבחינתו.

השארת המצב הקיים - אפשרות זו תחייב את בן משה להשקיע את מרב המשאבים בהפקת ערך רב יותר מהחברות שיקבל עתה לשליטתו. פירוש הדבר שיפור תפעולי, השבחה, חשיפת ערך חבוי ובעיקר שיפור מקסימלי של הפרופיל הפיננסי. כל אלו אמורים למקסם את הדיבידנדים שניתן יהיה להעלות מהחברות התפעוליות לחברות ההחזקה.

מימוש סינרגיות באמצעות מיזוג של חברות דומות - דרך נוספת להשבחת הנכסים יכולה להתבצע דרך חיסכון בעלויות, למשל באמצעות מיזוג חברות בעלות מאפייני פעילות דומים או משלימים. כך למשל, ניתן יהיה לכאורה לשקול את מיזוגה של רבוע כחול נדל"ן, שנסחרת בבורסה לפי שווי של 1.6 מיליארד שקל, עם אפריקה נכסים, ששוויה הבורסאי עומד על 2.7 מיליארד שקל. מיזוג של השתיים בעסקת מניות אמור ליצור חברה ממוזגת איתנה יותר, שתוכל להשיג דירוג חוב גבוה יותר ובכך לצמצם את עליות המימון שלה.

מימוש נכסים שאינם בליבת הפעילות - האפשרות השלישית שתעמוד בפני בן משה היא לקבוע מהי ליבת הפעילות של הקבוצה שברשותו, ואילו חברות אינן נכללות בהגדרה זו. את החברות הללו יוכל בן משה לנסות ולממש במהירות, במטרה להפחית את המינוף של הקבוצה ולצמצם את עלויות המימון שלה.

מימושים כאלו יכולים לכלול את ההחזקה בחברות המפעיל, שבה חושקות השותפות לבעלות - שיכון ובינוי וקבוצת אלון - או אפילו מימוש של שתי רשתות השיווק נעמן ו-AM:PM (בהנחה שהשבחתן הסתיימה). אפשרות נוספות יכולה להיות מימוש של נכסים מניבים מרכזיים שבבעלות אפריקה נכסים, או אפילו החלטה על מימוש הפעילות בחו"ל של קבוצת אפריקה ישראל, שמרוכזת בחברת אפי אירופה.

לאפי אירופה הון עצמי של 653 מיליון אירו (2.74 מיליארד שקל), כך שמכירתה לפי מכפיל הון של לפחות 1 יוכל לכאורה לאפשר לבן משה החזר מהיר של חלק מהותי מההשקעה שביצע באפריקה ישראל.

אפי אירופה, שפועלת בכל תחומי הנדל"ן (מסחרי, משרדים ומגורים) במדינות מזרח אירופה, הייתה במקור הסיבה המרכזית להתעניינותן של קרנות השקעה זרות באפריקה ישראל, כך שהצעתה למכירה בנפרד אמורה למשוך התעניינות מצד גורמים הפעילים בשוק זה.

עם זאת, פעילותה של אפי פיתוח מספקת כיום חלק מהותי מהכנסותיה של דניה סיבוס (שמבצעת עבורה את הקמת הפרויקטים), ומשכך תפגע מכירה זו במקור פעילות מרכזי של דניה סיבוס, שגם מספק לה שיעורי רווחיות גבוהים בזכות תשומות הבנייה הזולות יותר במזרח אירופה.