חודש החגים שחלף התאפיין במיעוט חריג של ימי מסחר. בספטמבר היו רק עשרה ימי מסחר מלאים, ועוד שלושה ימי מסחר מקוצרים בחול המועד סוכות, ובסיכומו רשמו קרנות הנאמנות גיוסים מצרפיים נטו של כרבע מיליארד שקל. לעומת זאת, תעודות הסל, שבאוקטובר החלו להיטמע סופית ובאופן מוחלט בשוק קרנות הנאמנות, המשיכו במגמת הפדיונות, ונפדו מהן כ-367 מיליון שקל.

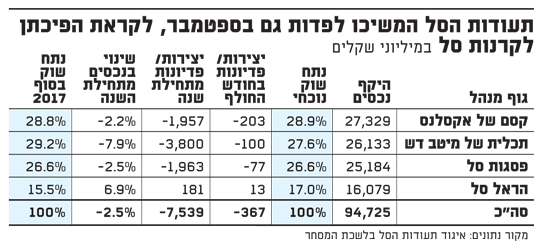

כך רגע לפני הפיכת תעודות הסל לקרנות, קרנות הנאמנות גייסו בספטמבר והתעודות המשיכו לפדות. בסיכום שלושת הרבעונים הראשונים של השנה פדו תעודות הסל כ-7.5 מיליארד שקל, בעוד שבקרנות הנאמנות מדובר על פדיונות מצרפיים שהסתכמו בקצת יותר מ-750 מיליון שקל.

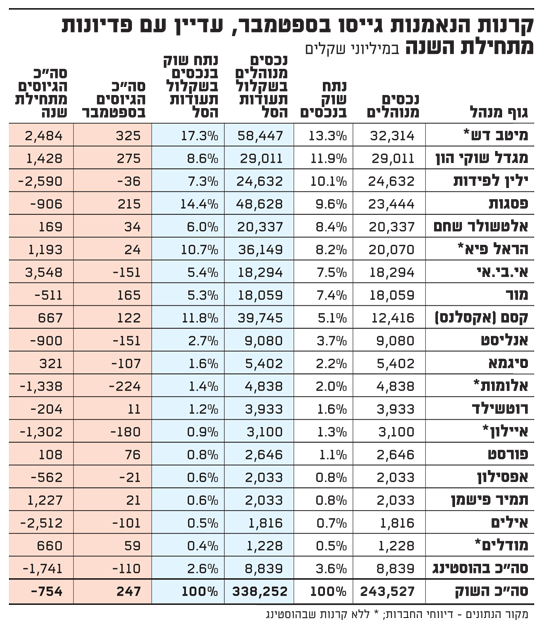

קרנות הנאמנות גייסו בספטמבר, עדיין עם פדיונות מתחילת השנה

"הפעילות בשוק קרנות הנאמנות הייתה מועטה יחסית בחודש ספטמבר, בגלל החגים", אומר ל"גלובס" גורם בשוק הקרנות, שמסביר כי יחד עם זאת "מאחורי הקלעים, עבור מרבית הגורמים המעורבים בתעשיית הקרנות - רשות ניירות ערך, מנהלי הקרנות, נאמנים, מתפעלים וכו' - חודש ספטמבר התאפיין בפעילות ערה במיוחד, וזאת לאור הכניסה לתוקף הצפויה של תיקון 28 בתחילת אוקטובר, שבו תעודות הסל יהפכו לקרנות מחקות או קרנות סל, ובכך למעשה תאוחד תעשיית תעודות הסל לתוך תעשיית קרנות הנאמנות".

כך, נכון לסוף הרבעון השלישי השנה נוהלו בתעודות הסל ובקרנות הנאמנות נכסים בשווי כולל של כ-338 מיליארד שקל, שמתוכם כ-38% מנוהלים באמצעות מכשירי השקעה עוקבים - קרנות מחקות או קרנות סל (תעודות סל). האיחוד בין תעודות הסל לשוק הקרנות מותיר את מיטב דש כשחקן הגדול ביותר בשוק הקרנות (מעמדו גם לפני הפיכת תעודות הסל לקרנות סל), עם נתח שוק של כ-17.3%. אחריו פסגות, עם נתח שוק של 14.4%, קסם של אקסלנס (שם מדובר במקרה שבו חברת תעודות הסל "בלעה" את חברת הקרנות), עם נתח שוק של כ-11.8%, והראל פיננסים, שמחזיקה בנתח שוק של 10.7%.

השחקן החמישי בגודלו בשוק הקרנות ה"חדש" (כולל תעודות הסל) הוא מגדל שוקי הון, עם נתח שוק חד-ספרתי של 8.6%. אחריו ילין לפידות (7.6%), אלטשולר שחם (6%), אי.בי.אי (שמציג שנה מצוינת בקרנות וכבר מחזיק בנתח של כ-5.4% משוק הקרנות בשקלול תעודות הסל), מור (שהודות לשנים מצוינות מחזיק בנתח שוק של 5.3%) ואנליסט, שסוגרת את העשירייה הראשונה עם נתח שוק של 2.7%.

בכל אופן, מה קרה בקרנות הנאמנות "הרגילות" בספטמבר, חודש החגים שאך הסתיים? מבחינת גיוסים ופדיונות, נראה כי מגמת הפדיונות שאפיינה את תעשיית הקרנות בששת החודשים האחרונים נעצרה. "נתון זה חשוב לאור העובדה כי הפדיונות המשמעותיים בקרנות הנאמנות, שהתמקדו במספר גופים ספציפיים, היו גורם משמעותי בחולשת מדדי תל בונד, וגרמו האטה בקצב הנפקות האג"ח הקונצרניות וחולשה בביצועי מניות מדד ת"א 90 ומניות היתר", אומר אותו גורם בשוק הקרנות.

עוד הוסיף, כי "בסך הכול לא הייתה קטגוריה שבלטה לחיוב או לשלילה בחודש ספטמבר, ונראה שרוב הקרנות לא רשמו תזוזה משמעותית", והחודש החולף "הסתיים בצורה מאוזנת בין הגיוסים והפדיונות בקרנות הנאמנות".

למה הכוונה? הקטגוריה שרשמה את הגיוסים הבולטים ביותר הייתה קטגוריית קרנות אג"ח קונצרניות, עם גיוס של מעל 200 מיליון שקל. הקטגוריה השנייה (שהינה גם המגייסת הגדולה מתחילת השנה) היא קרנות מניות חו"ל, עם גיוסים של מעל 150 מיליון שקל בספטמבר (וכ-4 מיליארד שקל מתחילת השנה), אשר התמקדו בעיקר בקרנות המחקות. כמו כן, על פי גורמים בשוק הקרנות, בספטמבר חלה התגברות גיוסים בקרנות מנייתיות בישראל, "לאור הביצועים הטובים של שוק המניות", עם גיוס חודשי של כ-135 מיליון שקל.

כמו כן, הפדיונות בקרנות אג"ח כללי, שהיו לקטגוריה הפודה ביותר השנה, נעצרו בספטמבר עם פדיון מתון יחסית של פחות מ-100 מיליון שקל. לצד זאת, קרנות האג"ח השקליות המשיכו לפדות, עם פדיון של כ-250 מיליון שקל, "אולם ייתכן שההפתעה במדד כלפי מטה בחודשיים האחרונים תאט את קצב הפדיונות", העריכו בשוק.

ומה לגבי חברות ניהול קרנות הנאמנות? בשלושת הרבעונים הראשונים של 2018 בולטת לחיוב אי.בי.אי קרנות נאמנות, עם גיוסים מצטברים של יותר מ-3.5 מיליארד שקל. אחריה בולטת מיטב דש, עם גיוסים של כמעט 2.5 מיליארד שקל, ומגדל שוקי הון - עם גיוסים ניכרים של כ-1.4 מיליארד שקל, הודות לקרנות המחקות שנהנו כנראה מיציאת כספים מתעודות הסל.

מנגד, הפודות הגדולות מתחילת השנה הן ילין לפידות, שם - בדומה לנתוני תעשיית קופות הגמל - נרשמה מתחילת השנה זרימת כספים החוצה, של כ-2.6 מיליארד שקל. כמו כן אילים ממשיכה להצטמק, ופדתה מתחילת השנה כ-2.5 מיליארד שקל. אילים, נציין, כבר מנהלת "רק" 1.8 מיליארד שקל, אחרי שבמהלך המחצית הראשונה ב-2017 הייתה בשיאה, וניהלה כ-11 מיליארד שקל. שתי פודות גדולות אחרות מתחילת השנה הן אלומות ואיילון, עם פדיונות של יותר מ-1.3 מיליארד שקל כל אחד.

אגב, תמונת הגיוסים-פדיונות מגלה, כי עם הגופים שסובלים עתה מפדיונות ניכרים נמנים גופים שעד לאחרונה הובילו את טבלאות הגיוס, כדוגמת סיגמא, איילון ואנליסט. תופעה זו מוכרת היטב בשוק הקרנות, והמקרה הבולט ביותר של "תופעת הכוכבים" הוא חברת אילים. מהצד השני יש כאלה שסבלו בעבר, אך עתה מציגים גיוסים, כגון אי.בי.אי או תמיר פישמן, או הראל פיא וקסם (של אקסלנס), שמציגות שנה חזקה עם גיוסים נאים, כפי שקורה גם במודלים הקטנה, שמגייסת יפה.

ומה לגבי תעודות הסל, בחודש האחרון שלהן כשוק עצמאי ונפרד? מאיגוד תעודות הסל בלשכת המסחר נמסר, כי בספטמבר האחרון נפדו כ-366 מיליון שקל מתעודות הסל, כך שמתחילת 2018 נפדו כ-7.5 מיליארד שקל, דבר שהוביל לקיטון של 2.5% בהיקף הנכסים המנוהל בתעודות מתחילת השנה.

תעודות הסל המשיכו לפדות גם בספטמבר, לקראת הפיכתן לקרנות סל במליוני ש'

נכון לסוף הרבעון השלישי השנה נוהלו בתעודות הסל נכסים בשווי של כ-94.7 מיליארד שקל, בעוד שבסוף 2017 דובר על שווי מצרפי של כ-97.2 מיליארד שקל. אגב, בשיא נוהלו בתעודות הסל כ-122 מיליארד שקל (וזה קרה בפברואר 2015).

באיגוד מפרטים, כי הפדיונות נרשמו בעיקר בתעודות סל על מדדי מניות. "מתחילת השנה נפדו כ-3 מיליארד שקל מתעודות על מניות בארץ וכ-3.7 מיליארד שקל מתעודות על מניות בחו"ל", אומר רונן סולומון, מנהל תחום פיננסים ושוק ההון באיגוד לשכות המסחר. הוא מוסיף, כי "התפלגות ההשקעות בשוק תעודות הסל בסוף חודש ספטמבר 2018 הינה כ-22% שמושקעים במדדי מניות בארץ, כ-45% מושקע במדדי מניות בחו"ל, כ-23.5% מהענף מושקע במדדי אג"ח בארץ, והשאר מושקע במדדי אג"ח בחו"ל, תעודות ממונפות, סלי מדדים ותעודות פיקדון".

עוד עולה, כי מתחילת השנה פדו שלוש חברות תעודות הסל הגדולות בשוק (קסם של אקסלנס, תכלית של מיטב דש ופסגות סל), ורק הראל סל גייסה. מצב זה עולה בקנה אחד גם עם מה שקרה בחודש ספטמבר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.