לפני עשורים ספורים עיקר האשראי העסקי בישראל ניתן על-ידי הבנקים, ושוק האג"ח התאפיין בעיקר באג"ח ממשלתיות. עם השנים, שוק האג"ח הקונצרניות הסחירות צמח משמעותית, ושוק האשראי העסקי החוץ-בנקאי הפך לממשי ומשמעותי. בשנים האחרונות נראה שמגיע הגל השני של התפתחות שוק האשראי העסקי החוץ-בנקאי, לעולמות הכמעט-בנקאיים. זאת הודות לגידול שקורה בשנים האחרונות בכל מה שקשור לאשראי העסקי הלא סחיר שמעמידים המוסדיים, בעיקר אלה שמנהלים את החיסכון לטווח ארוך של הציבור בישראל.

במה מדובר? נראה שהשוק המוסדי חיפש ומצא פתרון השקעתי, שמבחינתו פותר לכאורה את הבעייתיות, שהלכה והתגברה, הטמונה במרווחים המצומקים מדי בשוקי האג"ח הקונצרניות. פתרון זה גם מהווה עבורם אפיק השקעה אלטרנטיבי, שמאפשר להם להקטין את התלות המיידית בביצועי המדדים בשוקי ההון בתיקי ההשקעות שלהם. הפתרון הזה הוא ההלוואות הפרטיות, שניתנות בעסקאות עם מספר שחקנים מצומצם, עם בטוחות טובות מהנהוג בשוק הסחיר ועם ריביות גבוהות יותר ממה שיש בשוק הסחיר. הלוואות אלה מתווספות לאפיק האג"ח הקונצרניות הלא סחירות.

הבנקים החדשים?

אפיק ההשקעה הלא סחיר הזה דומה במידה רבה להלוואות הבנקאיות, ומצטרף לאפיקים אלטרנטיביים אחרים שגדלים בתיקי המוסדיים, בעיקר בתיקי העמיתים, ושכוללים גם השקעה בקרנות השקעה - שחלקן גם עוסקות בהעמדת אשראי ומימון לסקטור העסקי.

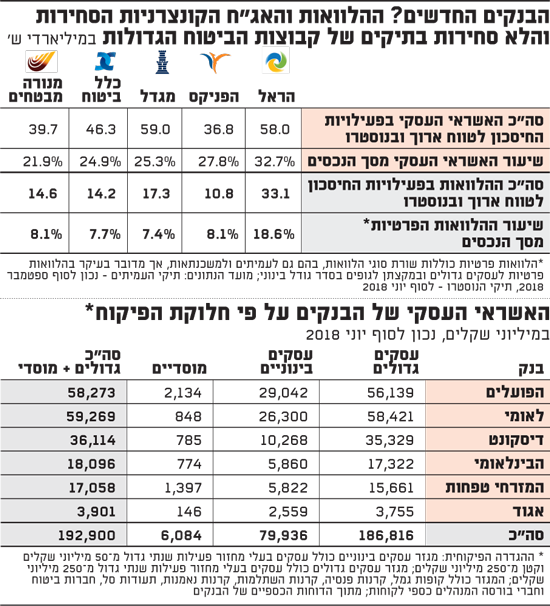

עיקר ההלוואות הפרטיות שניתנות על-ידי המוסדיים ניתנות על-ידי חמש קבוצות הביטוח הגדולות - הראל, הפניקס, מגדל, כלל ביטוח ומנורה מבטחים - שמעמידות את המימון הזה לסקטור העסקי נוסף על השקעות ישירות באג"ח קונצרניות ואף במניות, ובאמצעות כספי העמיתים והמבוטחים, כמו גם מכספי הנוסטרו שלהן.

בכל אופן, לאורך השנים האחרונות הפכו הגופים המוסדיים לספקי אשראי עסקי משמעותיים יותר ויותר, וממש נגסו בדומיננטיות של הבנקים. זה כבר הפך למוסכמה בכל מה שקשור לשוק האג"ח הקונצרניות הסחירות. עתה, בדיקת "גלובס" לגבי אופן הקצאת אפיקי ההשקעה בתיקי העמיתים והמבוטחים של חמש קבוצות הביטוח הגדולות, ולגבי תיקי הנוסטרו שלהן, מגלה כי המגמה נמשכת, ושהיא כבר ממש מורגשת גם בכל מה שקשור לעולם המימון החוץ-בנקאי - ה"בנקאי" באופיו. כלומר, גם בכל מה שקשור להלוואות הפרטיות ולאג"ח הקונצרניות הלא סחירות.

לא רק זאת, אלא שהנתונים שאספנו מגלים שככל שזה נוגע להלוואות פרטיות, נראה שהבנק העסקי הרביעי בגודלו בישראל הוא בכלל לא בנק, כי אם קבוצת הביטוח והפיננסים הראל, שבשליטת משפחת המבורגר ובראשות היו"ר יאיר המבורגר, ששמה דגש על כלי ההלוואות הפרטיות, וכבר מחזיקה בתיק אשראי כמו-בנקאי, בסדר גודל של יותר מ-25 מיליארד שקל.

קווים לדמותו של האשראי למגזר העסקי

איך נראה עולם האשראי העסקי בישראל, מאיזה גופים הוא בנוי ומיהם הגופים שמעמידים הכי הרבה אשראי עסקי בישראל?

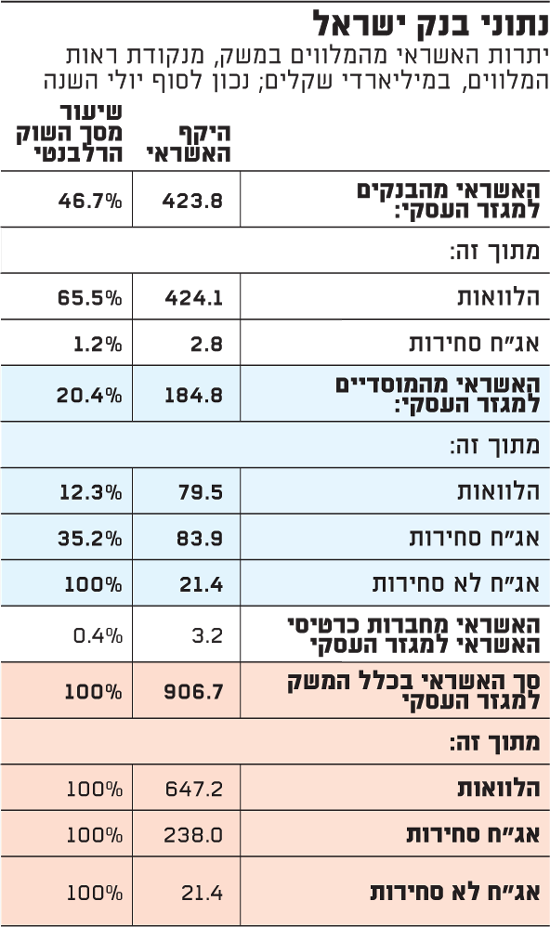

מנתוני בנק ישראל עולה, כי נכון לסוף יולי השנה הסתכם האשראי למגזר העסקי בישראל בכ-907 מיליארד שקל. מדובר בהלוואות, באג"ח קונצרניות סחירות ובאג"ח קונצרניות לא סחירות, שמעמידים הבנקים, הגופים המוסדיים, חברות כרטיסי האשראי, וגורמים אחרים - ובהם קרנות זרות, משקיעים זרים ומשקיעים פרטיים.

כ-647 מיליארד שקל מתוך הסכום הכולל ניתנים באמצעות הלוואות, שרחוקות מהעין הציבורית, ושניתנות לשלל הגופים העסקיים - גדולים, בינוניים, קטנים וזעירים, ובשלל ענפי המשק. היקף האג"ח הקונצרניות הסחירות עומד על כ-238 מיליארד שקל, על פי נתוני בנק ישראל, והאג"ח הקונצרניות הלא סחירות מסתכמות בכ-21 מיליארד שקל.

כיום האג"ח הקונצרניות הלא סחירות מהוות כ-8.3% מתוך סך האג"ח הקונצרניות - סחירות ולא סחירות בישראל - ולמעשה כל האג"ח הקונצרניות הלא סחירות ניתנות על-ידי הגופים המוסדיים, שהם גם המקור לכ-35.2% מסך האג"ח הקונצרניות הסחירות למגזר העסקי במשק.

עם זאת, הגוף המממן העיקרי של הסקטור העסקי בישראל הוא עדיין הסקטור הבנקאי, שמעמיד את רוב המימון שלו לגופים העסקיים באמצעות הלוואות, כאלה שניתנות בחדרים סגורים ובמו"מ פרטי בין שני הצדדים להלוואה.

כאמור, הגם שבכל מה שנוגע לכלי ההלוואות לחברות ולגופים מהסקטור העסקי הבנקים הם המלכים, הרי שהמוסדיים גדלים מאוד בתחום זה, ובמיוחד קבוצת הביטוח והפיננסים הגדולה בשוק - הראל, שבשליטת משפחת המבורגר, ושאת השקעותיה מנהל סמי בבקוב.

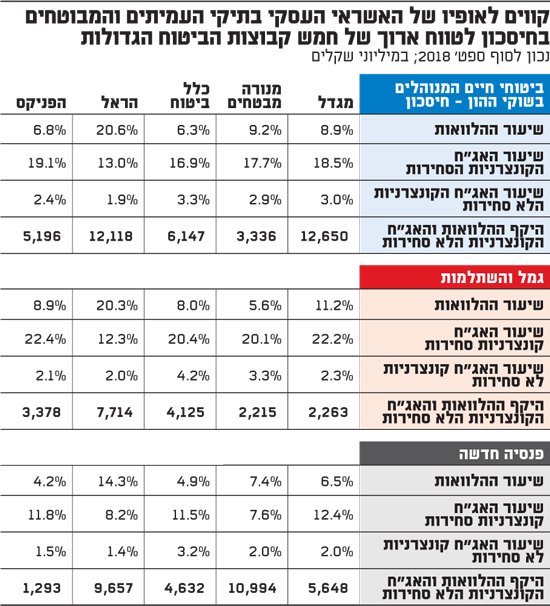

קווים לאופיו של האשראי העסקי בתיקי העמיתים

כיום הראל מעמידה אשראי למגזר העסקי בישראל - באמצעות אג"ח קונצרניות סחירות ולא סחירות ובאמצעות הלוואות פרטיות - בהיקף מצרפי של הרבה יותר מ-50 מיליארד שקל. החברה מעמידה הלוואות פרטיות ואג"ח קונצרניות לא סחירות בסדר גודל של כ-30 מיליארד שקל - מה שממצב אותה במקום הרביעי במונחי בנק לקהל העסקי, אחרי הפועלים, לאומי ודיסקונט, ולפני המזרחי טפחות, הבינלאומי ובוודאי שאגוד. אגב, גם בהסתכלות כוללת, ההלוואות הפרטיות של הראל היו מציבות אותה כ"בנק" גדול מאגוד גם במונחי אשראי כולל (בשקלול האשראי לסקטור הפרטי).

כיצד נראים הגופים הממנים המרכזיים של הסקטור העסקי, לא כולל רכיב האג"ח הקונצרניות הסחירות, שרובו נסחר בכלל בשוק המשני - בין משקיעים, ולא ניתן ישירות לחברות שהנפיקו את האג"ח?

בחנו את תיקי המבוטחים והעמיתים באפיקי החיסכון לטווח ארוך שמנוהלים על-ידי קבוצות הביטוח, נכון לסוף ספטמבר השנה, והוספנו אותם לנתוני ההשקעות בתיקי הנוסטרו של אותן חמש קבוצות הביטוח הגדולות (שנכונים לסוף יוני השנה). בדיקת "גלובס" העלתה כי היקף תיק ההלוואות הפרטיות הגדול ביותר נרשם כאמור בהראל, שמאמינה באפיק זה הרבה יותר מאשר מתחרותיה.

על פי בדיקתנו, תיק ההלוואות הפרטיות של הראל עומד היום על יותר מ-33 מיליארד שקל. עם זאת, ההלוואות שמעמידות חברות הביטוח כוללות גם משכנתאות ותיקי משכנתאות, והלוואות לעמיתים, ולא רק הלוואות לסקטור העסקי - הגם שהאחרונות מהוות את הרוב המכריע של התיק. בכל אופן, בהראל מדובר על שיעור הלוואות פרטיות של כ-18.6% מהתיק הרלוונטי, ואפשר להניח בזהירות רבה שתיק ההלוואות הפרטיות העסקי שלה עומד על יותר מ-25 מיליארד שקל, בשקלול תיקי העמיתים והנוסטרו.

ומה לגבי המתחרות של הראל? בדומה למצב אצל הראל, שרכשה תיקי משכנתאות מהבנקים (מה שהינו אשראי קמעונאי), גם תיקי ההלוואות של המתחרים כוללים רכיב של משכנתאות ושל הלוואות ללקוחות החיסכון לטווח ארוך ולאחרים (כגון סוכנים), הגם שהרכיב העיקרי בהם הינו אשראי עסקי לחברות גדולות יחסית.

בכל אופן, תיק ההלוואות הפרטיות הבא אחראי הראל נמצא בתיקי ההשקעה של קבוצת מגדל, שמנהלת את היקף הנכסים הגדול ביותר בשוק הביטוח, עם הלוואות פרטיות בהיקף של קצת יותר מ-17 מיליארד שקל - בשקלול נתוני ההקצאה בפועל של תיקי העמיתים לסוף ספטמבר ותיקי הנוסטרו לסוף יוני השנה. אחרי מגדל, שבשליטת שלמה אליהו, שבעבר רצה להשתלט על בנק לאומי, ניצבות מנורה מבטחים וכלל ביטוח, עם תיקי הלוואות פרטיות של כ-14.5 מיליארד שקל ושל כ-14.2 מיליארד שקל, בהתאמה.

מתחת לחברות האלה ניצבת הפניקס, שההלוואות הפרטיות שהיא העמידה לסקטור העסקי עומדות על פחות מ-11 מיליארד שקל. אגב, כתמונת מראה לכך שהראל גדולה יחסית בשיעור ההשקעה בהלוואות פרטיות וקטנה יחסית ברכיב האג"ח הקונצרניות הסחירות, הרי שבהפניקס שיעור ההשקעה בהלוואות הפרטיות נמוך יחסית ואילו שיעור ההשקעה באג"ח קונצרניות סחירות גדול יחסית.

על מנת לערוך את ההשוואה לקחנו מדוחות הבנקים את היקפי האשראי העסקי שהם מעמידים לעסקים, בהתאם להגדרות הפיקוח. התמקדנו באשראי שמעמידים הבנקים לשתי קבוצות עסקים מרכזיות: העסקים הגדולים, על פי הגדרת הפיקוח, והמוסדיים. זאת מאחר שהמוסדיים מעמידים הלוואות פרטיות ומימון באמצעות אג"ח קונצרניות לא סחירות, בעיקר לגופים גדולים.

כך, בעוד שחלק מהבנקים מחלקים את תיקי האשראי העסקי שלהם אחרת ממה שמתווה הפיקוח בהסתכלות הפרטנית שלהם, הרי שמדוחות הבנקים עולה כי נכון לסוף יוני השנה היקף ההלוואות למגזר העסקי, לחברות הגדולות ולמוסדיים, עמד על 58 מיליארד שקל ו-59 מיליארד שקל אצל שני הגדולים: הפועלים, שבניהול אריק פינטו, ולאומי, שבניהול רקפת רוסק עמינח. בשקלול האשראי לעסקים בינוניים הרי שמדובר על תיקי אשראי בהיקפים של 87 מיליארד שקל ו-86 מיליארד שקל בשני הבנקים הללו, בהתאמה.

הבנק השלישי בשוק במונחי תיק האשראי העסקי שלו הוא בנק דיסקונט, שנכון לסוף המחצית הראשונה השנה החזיק תיק אשראי לחברות גדולות ולמוסדיים בהיקף של כ-36 מיליארד שקל, שיחד עם האשראי לעסקים בינוניים עמד על 46 מיליארד שקל.

אחריו ניצבים שני הבנקים הגדולים הנותרים: הבינלאומי ומזרחי טפחות, שנראה כי גם בשקלול האשראי שהעמידו לחברות בגודל בינוני, מחזיקים כל אחד בתיק הלוואות לחברות גדולות ובינוניות קטן יותר מזה של הראל. זה נכון על אחת כמה וכמה אם מצרפים לנתוני הראל את תיק האג"ח הקונצרניות הלא סחירות של הקבוצה, שבמידה רבה דומות להלוואות הפרטיות. בשקלול האשראי לעסקים קטנים וזעירים, תיקי האשראי לכל הסקטור העסקי של הבינלאומי ושל המזרחי-טפחות גדולים משל הראל. בנק אגוד מחזיק בתיק אשראי עסקי מקביל בהיקף חד-ספרתי במיליארדי שקלים.

נתוני בנק ישראל

ואיפה המוסדיים אוהבים לשים את הכסף?

אז נראה שהמוסדיים הופכים לבנקים עסקיים חדשים, ומגלים לא אחת שהם חולמים לעשות מהלך גם בתחום האשראי הצרכני לקהל הקמעונאי-הפרטי (בינתיים ללא הצלחה מרשימה, להוציא מימון ישיר, שגם היא רחוקה מלהוות חלופה לבנקים).

מדוע הם רוצים זאת? מדובר באפיקי השקעה תנודתיים פחות מאלה של שוק ההון "הטהור", והם גם מאופיינים מרווחים גבוהים ממה שנמצא בשנים האחרונות ברבים משוקי החוב שבסיכון לא גבוה. בכל מה שנוגע להלוואות הפרטיות של המוסדיים זה נכון כאמור בעיקר לגבי לווים גדולים, בעוד שהבנקים מעמידים אשראי לכל סוגי החברות בסקטור העסקי.

כך, כפי שחשפנו ב"גלובס" כבר לפני כחודשיים, בהסתמך על נתונים שהגיעו לידי פרויקט "פנסיה פתוחה" של "הסדנא לידע ציבורי", עשרת הגופים הגדולים ביותר בתיקי ההלוואות הפרטיות של המוסדיים הגדולים הם חברת דרך ארץ, מפעילת כביש חוצה ישראל (כביש 6), שנמצאת בשליטת קרנות תש"י ונוי; דוראד אנרגיה, יצרנית החשמל הפרטית השנייה בגודלה בישראל, שנמצאת בבעלות קצא"א, דורי אנרגיה, זורלו ומשפחת אדלסבורג; ודליה אנרגיות, תחנת כוח פרטית, שנמצאת בבעלות משק אנרגיה, חירם אפסילון ואחרים. אחריהם שורה של גופי ענק אחרים, כגון מבט לנגד (זכיינית להקמת קריית ההדרכה של צה"ל בדרום הארץ), בזק, קבוצת עזריאלי ואחרות, שכל אחת מהן לוותה מאות רבות של מיליוני שקלים.