הושלמה ההנפקה הראשונית של חברת מאזני שקל בבורסה האוסטרלית - הנפקה גדולה יחסית בהשוואה לחברות ישראליות אחרות שהנפיקו בבורסה זו. בסוף השבוע הושלמה ההנפקה בעיכוב מסוים ביחס לתוכנית המקורית, אך בתמחור ובשווי אליו כיוונה החברה מקיבוץ בית קשת. על ההנפקה נכתב ב"גלובס" בינואר השנה.

החברה תתחיל להיסחר רשמית בבורסה בימים הקרובים, לאחר שגייסה 10.2 מיליון דולר אוסטרלי, שהם כ-27.6 מיליון שקל, לפי שווי של 49 מיליון דולר אוסטרלי אחרי הכסף - כ-132 מיליון שקל. מחיר המניה בהנפקה נקבע על 35 סנט אוסטרלי, ובעלי המניות החדשים יחזיקו בכ-21% מהון המניות של מאזני שקל.

"המהלך הושלם כמו שרצינו. היה עודף ביקוש, והעיכוב נבע מכך שרצינו משקיעים מסוימים, ולקח להם קצת יותר זמן להחליט. בסופו של דבר, זה הסתיים כמו שרצינו", אמר היום ל"גלובס" שלמה טליתמן, מבעלי המניות בחברה ולשעבר דירקטור בה. "אנחנו מאוד מרוצים. אנחנו ערוכים להיות חברה ציבורית, ומצפים להמשך חיובי מאוד ולהביא בשורות טובות", הוסיף.

מדיווח שהועבר לבורסה האוסטרלית לאחר השלמת ההנפקה, עולה כי השתתפו בה גופים מוסדיים מוכרים וביניהם מריל לינץ' (אוסטרליה) שמחזיק לאחר ההנפקה ב-1.54% ממניות החברה, וכן HSBC וג'יי.פי מורגן. בעלת המניות הגדולה בחברה נותרה הקרן האמריקאית Axcel Partners, שירדה מהחזקה של 47% ל-37.2%. הקרן מארה"ב רכשה את החזקותיה במאזני שקל לפי שווי חברה של כ-25 מיליון שקל לפני כ-6 שנים, מידי קרן ההון סיכון הבורסאית טכנופלס, שרכשה את מניות החברה שנה קודם לכן לפי שווי של כ-11 מיליון שקל.

בעלי מניות מקוריים נוספים הם חברת Concepta שבשליטת טליתמן ויורם בן פורת, המכהן כמנכ"ל מאזני שקל - עם החזקה של 25.3% ממניות מאזני שקל; וקיבוץ בית קשת, עם החזקה של 16.6% מהמניות, בשווי של 8.1 מיליון דולר אוסטרלי. המנכ"ל, בן פורת, הוא בכיר לשעבר בחברת הדפוס נור מקרופרינטרס אשר נמכרה ל-HP. לפי התשקיף שפרסמה מאזני שקל, בן פורת ניהל את נור בתקופה בה יצאה להנפקה בנאסד"ק ועזב שנים ספורות לפני מכירת החברה. יו"ר מאזני שקל הוא דייב שארמה, מי שהיה בעבר שגריר אוסטרליה בישראל בין השנים 2013-2017. שארמה עוסק כיום בייעוץ עסקי, וכחלק מעיסוקיו מייעץ גם לחברות ישראליות שנסחרות באוסטרליה.

מאזני שקל: תעודת זהות

Shekel Brainweigh הוקמה לצורך ההנפקה ומחזיקה ב-100% ממאזני שקל

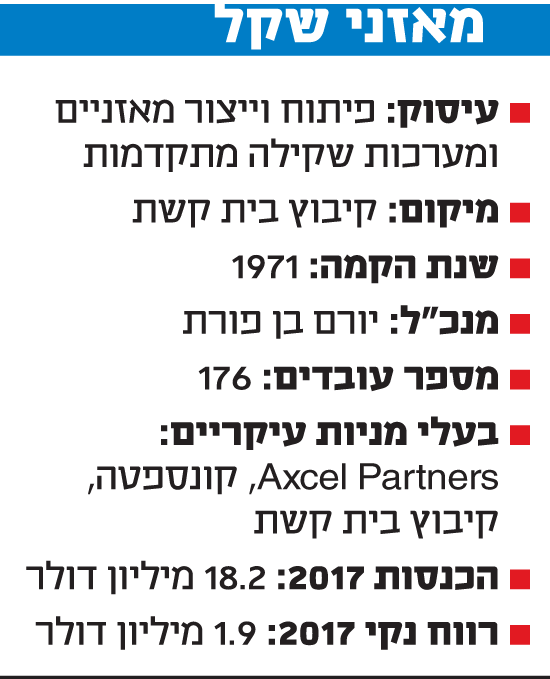

מאזני שקל הוקמה בשנת 1971 והיא עוסקת בפיתוח וייצור של מאזניים ומערכות שקילה מתקדמות למגוון שימושים ויישומים, וכן סורקי ברקוד. החברה מציינת כי היא מתמחה בייצור מערכות שקילה מורכבות ובעלות דיוק גבוה, ומשלבת במוצריה טכנולוגיות אנלוגיות ודיגיטליות, בינה מלאכותית ואנליטיקה. עד שנת 2008 היא הייתה רשומה כאגודה שיתופית חקלאית, ואז התאגדה כחברה. החברה שהונפקה באוסטרליה (Shekel Brainweigh) היא למעשה חברה-אם של החברה הישראלית מאזני שקל, אשר הוקמה לצורך ההנפקה ומחזיקה ב-100% מהחברה הישראלית. את ההנפקה ליוו משרד רואי החשבון BDO ומשרד עורכי הדין עמית פולק מטלון.

לפי התשקיף שהגישה מאזני שקל, היא מתכננת לייעד את ההון שגויס למספר מטרות: 24.4% מההון ישמש למימון מחקר ופיתוח, 22.4% למאמצי השיווק והמכירות, 16.8% לתחום הייצור ו-13.8% להון חוזר. כ-1.6 מיליון דולר אוסטרלי, שהם כ-15.8% מהיקף הגיוס, ישמשו את החברה למימון ההוצאות הקשורות להליך ההנפקה עצמו.

בסוף שנת 2017 היו בקופתה של מאזני שקל קצת מעל 2 מיליון דולר (אמריקאי), לאחר שהחברה ייצרה באותה שנה תזרים חיובי בסך 1.5 מיליון דולר מפעילות. הכנסות החברה הסתכמו ב-18.2 מיליון דולר, צמיחה של 17.3% ביחס ל-2016, שהייתה שנה של ירידה בהכנסות. הרווח התפעולי היה כ-2.5 מיליון דולר, שיפור ניכר ביחס לשנים קודמות, והרווח הנקי ב-2017 הסתכם ב-1.9 מיליון דולר, עלייה מ-443 אלף דולר ב-2016 ו-90 אלף דולר ב-2015.

מאזני שקל מצטרפת למספר דו-ספרתי של חברות ישראליות שכבר נסחרות באוסטרליה כשעוד כמה חברות נמצאות בתהליך לקראת הנפקה ראשונית שם, ביניהן חברת Heramed, שמתכננת לגייס בקרוב 6 מיליון דולר אוסטרלי לפי שווי של כ-19 מיליון דולר אוסטרלי.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.