חברות הליסינג חיות בזכות האשראי שהן מקבלות בבורסה. בעשר השנים האחרונות הן המירו את האשראי הבנקאי, את האשראי החוץ-בנקאי ואת האשראי מספקים (יבואניות הרכב) באשראי מהציבור.

מדובר במיליארדים רבים שהחברות האלו גייסו מאתנו, ובינתיים כל הצדדים מאושרים - החברות מגייסות הרבה ובזול; אנחנו, דרך הגופים המוסדיים (מנהלי הכספים שלנו), מגוונים את ההשקעות ומקבלים תשואה סבירה, בהינתן הריבית האפסית במשק והתשואות האפקטיביות הנמוכות באג"ח.

לכאורה מדובר בסתירה - איך זה שמבחינת החברות הן גייסו בזול ומבחינת הגופים המוסדיים מדובר בתשואה טובה? כאן נכנסים פרמטרים יחסיים של מבחני סיכון. המוסדיים עמוסים בכסף ומתחרים ביניהם על השקעות (במיוחד אג"ח). אין להם הרבה אלטרנטיבות - שוק האג"ח בשנים האחרונות עלה ועלה, והריביות בהתאמה ירדו וירדו. הם חטפו סחורה והיו מוכנים לקבל ריבית פחות טובה.

ככה זה כשמצד אחד יש גיוסים שוטפים מהציבור ומצד שני יש לגוף המוסדי מחויבות להשקיע את הכסף. הוא מוכן להתפשר על סוגי החברות ועל הריביות. אבל שלא תבינו לא נכון - חברות הליסינג ראויות, השאלה היא באיזה מחיר.

וכאן נכנסות לתמונה חברות הדירוג. החברות האלו מדרגות את האג"ח והדירוג שלהן הוא סוג של אישור למנהל ההשקעות לרכוש את האג"ח. אחרי הכל, גוף רציני ומקצועי בדק את החברה ואת סדרת האג"ח הספציפית, וקבע לה דירוג שמבטא את יכולת החזר החוב שלה - ובעקיפין את התמחור.

וכך, מתגלגלת תעשיית הליסינג מהבנקים ומגורמים חוץ-בנקאיים לבורסה, והופכת לאחת מהמגייסות הגדולות. רק שבדוחות הכספיים מתחבאים סיכונים גדולים, שלא בטוח שהם מתומחרים כהלכה.

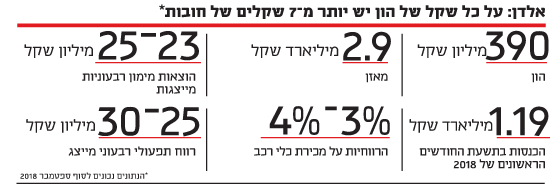

אלדן: על כל שקל של הון יש יותר מ-7 שקלים של חובות*

הייתם נותנים אשראי שהחזרו מחייב לקיחת אשראי חדש?

נשמע מסובך, אבל האם הייתם נותנים הלוואה למי שיכול להחזיר אותה רק דרך הלוואה חדשה? כנראה שרובכם לא.

האם הייתם מוכנים להיות אלו שנותנים את ההלוואה החדשה? כאן המספרים היו בוודאי קטנים עוד יותר.

אבל תתפלאו, אתם עושים את זה דרך הגופים המוסדיים. חברות הליסינג לא יכולות בלי אשראי, ואין להן באמת יכולת להתנהל ללא אשראי, וזה בסדר - חלק גדול מהחברות במשק הן חברות שצורכות אשראי שוטף, ואין להן כוונה להחזיר אותו - אלא לגלגל אותו. זה עדיין לא אומר שזה לא בסדר להחזיק איגרות חוב של חברות כאלו, זה אומר שצריך לבטא את הסיכון במשוואת הסיכוי ולדרוש ריבית גבוהה יותר, וזה אומר גם שמדובר בהלוואות לאינסוף.

במבט מלמעלה, איגרות החוב שהחברות האלו מנפיקות מתגלגלות ומתגלגלות עד אינסוף. לא מדובר במח"מ של 2 או 5 שנים - כשיגיע פדיון של אג"ח ספציפית הוא ימומן מחדש דרך אג"ח וכך בסופו של דבר, אם לא יהיו תקלות בדרך, מדובר באג"ח אינסופית.

איך זה יכול להיות? תחשבו על הכסף שלכם בפנסיה. הוא מממן (גם) חברות ליסינג. כשאתם תצאו לפנסיה ותמשכו את הכסף, חוסכים חדשים ימשיכו לחסוך ולמלא את החשבון של הפנסיה. קרנות הפנסיה רק גדלות וגדלות, והן קונות אג"ח של חברות ליסינג. כאשר האג"ח נפדות, הן רוכשות את האג"ח החדשות וחוזר חלילה. אז אנחנו בעצם מממנים את החברות האלו עד אינסוף, דרך הדורות הבאים.

אז למרות שלא הייתם רוצים לתת כסף למי שיחזיר אותו רק דרך הלוואה חדשה, זה מה שאתם עושים בפועל. הבעיה שבדרך למחזורים עד אינסוף עלולות להיות תקלות: אם תהיה חולשה בתוצאות של החברה, אם היא תתקשה לעמוד באמות המידה הפיננסיות שלה (תנאים שהיא התחייבה לעמוד בהן כשקיבלה את הכספים), אם הרגולטור יקבל החלטות שיפגעו בחברה - אז מנהלי ההשקעות עלולים שלא למחזר לה את החובות.

הסיכונים בחברות הליסינג: אלדן כמקרה מבחן

חברות הליסינג מאוד ממונפות - ההון שלהן הוא 10%-20% מהמאזן, ואעבור למקרה ספציפי - אלדן.

נכון לסוף ספטמבר 2018 לאלדן יש הון של 390 מיליון שקל, שמממן מאזן בסך של 2.9 מיליארד שקל - על כל שקל של הון יש יותר משבעה שקלים של חובות. אל תנסו את זה בבית, זה מסוכן. גם אם תנסו - אף אחד לא ייתן לכם. כשאתם לוקחים משכנתא שבה בודקים את יכולת ההחזר שלכם, את המשכורת שלכם ואת ערך הדירה (וגם משעבדים אותה) נותנים לכם שקל על שקל (אלא אם מדובר בדירה ראשונה ואז המימון גדול יותר). כאן לא מדובר בדירה, אלא בכלי רכב - והמימון גבוה פי כמה.

בצד הנכסים באלדן יש בעיקר כלי רכב - הם נשענים על מחירון, אבל כשאתם קונים או מוכרים רכב משומש, יש סיכוי קטן שתקבלו את מחיר המחירון. לרוב פחות.

ואעבור לדוח רווח והפסד. כיף להתחיל קריאת דוח בשורה כזו - 1.6 מיליארד שקל של הכנסות ב-2017 ו-1.19 מיליארד שקל בתשעת החודשים הראשונים של 2018 (לעומת 1.24 מיליארד שקל בתשעת החודשים הראשונים של 2017). אמנם ירידה בהכנסות, אך מספרים בהחלט מכובדים.

אבל, כשיורדים לשורות שמתחת מקבלים כמה תובנות - הרווחיות על מכירת כלי רכב נמוכה מאוד, 3%-4%. הרווח התפעולי הרבעוני המייצג הוא 25-30 מיליון שקל, וההוצאות מימון המייצגות הן כ-23-25 מיליון שקל. במילים אחרות, המימון מהווה את רוב הרווח התפעולי ומשאיר 5-7 מיליוני שקלים.

ומה הבעיה עם זה? שהוצאות המימון האלה הן בתקופה היסטורית של ריבית נמוכה. כאשר הריבית תעלה, ובהתאמה הריבית על החוב של החברה תעלה (במחזורים העתידיים), המימון בקלות יעבור את הרווח התפעולי. אז החברה תצטרך להעלות מחירים (האם זה אפשרי בשוק תחרותי כמו ליסינג?) או להתייעל - אחרת היא תעבור להפסד, ואז ההרעה הפיננסית עשויה להגיע עד להורדות דירוג, וקושי להחזיר חובות.

הדירוג של מעלות: "נזילות החברה היא 'פחות מהולמת'"

לפני כחודשיים עזבה אלדן את חברת הדירוג מידרוג ועברה ל-S&P מעלות. הנה הסיבה הרשמית: "נסיבות החלפת החברה המדרגת - להבנת החברה, לאור שינויים במתודולוגיית הדירוג של מעלות, באופן המשקלל בצורה מדויקת יותר איגרות חוב המגובות בשיעבודים (בין היתר בשל התייחסות לסוגיית שיקום חוב כחלק אינטגרלי מהדירוג), מתודולוגיה כאמור תואמת יותר את המודל העסקי של החברה, לעומת המתודולוגיה בה משתמשת מידרוג, ובהתאם היא מתאימה יותר לדרג את החברה ואת ניירות הערך שלה".

אתם יכולים וצריכים לקבל את ההסבר. זה נראה הסבר אמיתי, רק שהוא כנראה לא האמת כולה. השאלה החשובה היא מה היה קורה אם החברה הייתה נשארת אצל המדרגת הקודמת - האם הדירוג שלה (לרבות דוח הדירוג המלא) היה פחות מתאים לה לצורך גיוסים ומחזור חוב?

ובהקשר זה, הנה ההתייחסות לנזילות החברה וליכולת הפירעון שלה כפי שהמדרגת החדשה הדגישה: "נזילות החברה היא 'פחות מהולמת' לפי הקריטריונים שלנו. אנו מעריכים כי יחס המקורות לשימושים של החברה יהיה נמוך מ-1.2 עד סוף 2019. לאלדן יתרת מזומנים נמוכה ורוב מסגרות האשראי שלה בבנקים הן קצרות טווח ולא חתומות. מאידך, בדומה למתחרים מקומיים, אלדן משתמשת יותר ויותר בהנפקות אג"ח ארוכות טווח בשוק המקומי לצורכי המימון שלה, במקום בקווי אשראי בבנקים. אסטרטגיית מימון זו הובילה לעלייה במח"מ ל-2.5 שנים מ-1.9 שנים ב-2014 ולירידה מורגשת בהוצאות המימון, בין השאר הודות לסביבת הריבית הנמוכה".

במעלות מציינים את המקורות ואת השימושים (התזרימיים) של החברה בשנתיים. להערכתם, תזרים המזומנים השנתי השוטף מפעילות יעמוד על 470 מיליון שקל בשנה. מנגד, השימושים יהיו גבוהים יותר - פדיון חלויות שוטפות של חוב (פדיון איגרות חוב) של 640 מיליון שקל ב-2019 ו-435 מיליון שקל ב-2020. כמו כן, הוצאות הוניות נטו של 465 מיליון שקל בשנה, הנובעות מפערים בין תקבולים ממכירת כלי רכב יד שנייה ורכישת כלי רכב חדשים.

בואו נעשה חשבון: המקורות בשנתיים - 940 מיליון שקל, השימושים בשנתיים - 2 מיליארד שקל. חסרים יותר ממיליארד שקל. מי יממן את זה? ובאיזו ריבית? נראה לי שהחברה בונה עליכם.

הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלה. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ני"ע. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.