זן חדש של גיוסי הון מנסה לחלץ את שוק הקריפטו מהקיפאון שאליו נקלע בשנה האחרונה. כעת, במקום על מטבעות דיגיטליים מדברים בשוק יותר ויותר על סקיורטי טוקנס (security tokens) - אסימונים המסווגים כניירות ערך ומקנים זכויות בנכסים "ממשיים", כמו נדל"ן, מניות או אג"ח. יש שמעדיפים לקרוא להם digital securities ("ניירות ערך דיגיטליים"). הגיוסים החדשים, שנקראים STO - ראשי תיבות של Security Token Offering - מושכים את תשומת לבם של משקיעים בכל העולם, ככל שגובר והולך הלחץ הרגולטורי על השוק ויורד מספרם של גיוסי ה-ICO (הנפקות מטבע דיגיטלי).

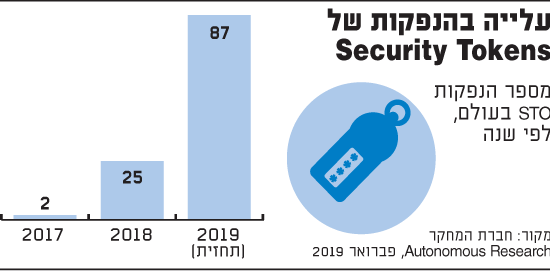

על פי מחקר של חברת Autonomous Research בשנה שעברה נערכו בעולם 25 גיוסי STO, בהשוואה לשני גיוסים בלבד ב-2017, והתחזית לשנה הנוכחית היא ל-87 הנפקות כאלה. אחד הגיוסים הגדולים נעשה על ידי בורסת הקריפטו tZERO, שגייסה ב-STO באוגוסט האחרון 134 מיליון דולר. עם זאת, עדיין מדובר בהיקפי גיוס צנועים בהשוואה להשקעות הענקיות שזרמו להנפקות הקריפטו בשנתיים האחרונות.

בכנס שנערך ביום חמישי שעבר במשרדי פירמת BDO בתל אביב, הוצגו האפשרויות והאתגרים בשימוש בסקיורטי טוקנס. ד"ר גיתית גור-גרשגורן, מנהלת המחלקה הכלכלית ברשות ניירות ערך ויו"ר משותף בוועדה לבחינת רגולציה על מטבעות קריפטוגרפיים, התייחסה להיבט הרגולטורי בתחום. היא ציינה כי לאחר קבלת הערות הציבור, הדוח הסופי של הוועדה בראשותה צפוי להתפרסם "בימים הקרובים", בהמשך להמלצות הביניים שפורסמו במארס 2018. היא גם הזכירה כי רשות ני"ע שותפה בצוות התיאום הבין-משרדי לנכסים קריפטוגרפיים בראשות בנק ישראל, ואף לקחה חלק פעיל בהקמת "ארגז החול" (sandbox) עבור חברות בתחום, בהובלת משרדי האוצר והמשפטים.

עלייה בהנפקות של Security Tokens

"הזדמנות להבטיח ודאות רגולטורית"

גור-גרשגורן הציגה נתונים שלפיהם בישראל פועלות כ-200 חברות בלוקצ'יין, וכי מתוך 1.4 מיליארד דולר שהחברות האלה גייסו בשנתיים האחרונות, 1.2 מיליארד דולר גויסו בהנפקות ICO. עם זאת, היקפי הגיוסים, שהתגברו בתחילת 2018, ירדו משמעותית לקראת סוף השנה עד לכדי קיפאון בגיוסי ICO. גור-גרשגורן ציינה כי רשות ניירות ערך האמריקאית (SEC) נוקטת עמדה תקיפה יחסית ומגבירה את האכיפה על גיוסי ICO, וכתוצאה מכך ניתן לראות שיזמים רבים בתחום פועלים בשקיפות רבה יותר ומחילים על עצמם רגולציה עצמית, לצד קריאה לרגולטור לסגל סטנדרטים מתאימים.

לדבריה, ניתן לראות באחרונה מגמה של התגברות בהנפקות STO. האסימונים המונפקים ב-STO מוגדרים כנכסים קריפטוגרפיים שנכנסים לתחולת הגדרת החוק לניירות ערך, ולכן חלה עליהם רגולציה. אסימונים אלה בחלקם דומים לניירות ערך מסורתיים, כמו מניות או אג"ח, בתכונותיהם ובזכויות שהם מקנים, בין אם בהנפקה ראשונית של נכסים עבור חברות פרטיות או בטוקניזציה (tokenization) של ניירות ערך קיימים. זאת, להבדיל מ"אסימוני שירות" (utility tokens) שמקנים זכויות או גישה לצריכה של מוצרים או שירותים.

גור-גרשגורן אמרה כי "בהשוואה ל-ICO, הנפקת סקיוריטי טוקן היא הזדמנות להבטיח ליזמים המנפיקים ודאות רגולטורית". כשיש רגולציה, לדבריה, ההגנה על המשקיעים גבוהה יותר - מה שמגביר את אמון המשקיעים. "בהשוואה לניירות ערך מסורתיים, סקיוריטי טוקן מאפשר מעבר לפעילות דיגיטלית יעילה יותר, העושה שימוש בחוזים חכמים לאכיפת תנאים שונים. בין השאר, ה-STO מאפשר חלוקה של נכסים וחברות פרטיות והגדלה של הנזילות עבור המשקיעים בהם, וכן שילוב של זכויות שונות והזדמנות לחשיפה למשקיעים מכל העולם".

בצד האתגרים הכרוכים ב-STO, ציינה גור-גרשגורן סוגיות טכנולוגיות, צרכניות ואבטחתיות, שהתשתית הרגולטורית צריכה להתמודד עמן, במיוחד כשמדובר בגיוס ממשקיעים מקרב הציבור (משקיעים לא "כשירים"). מעבר לכך, החברות המנפיקות צריכות להתמודד עם האתגר של ביסוס מוניטין לתחום, שפעל עד כה ללא פיקוח, ולמשוך לתחום משקיעים מוסדיים שטרם נכנסו אליו.

"הרגולציה מועתקת ממדינות אחרות"

בתעשיית הבלוקצ'יין הישראלית מודעים היטב לחסמים הרגולטוריים בתחום. יגאל נבו, מנכ"ל פורום הבלוקצ'יין הישראלי, אמר בפתיחת הכנס כי "בישראל הרגולציה בתחומים חדשים בדרך כלל מועתקת ממדינות אחרות. לא ייתכן שבמדינת ישראל, הנתפסת כמובילת חדשנות, הרגולטור ימתין להעתיק את הנעשה במדינות אחרות, במקום לקדם בעצמו רגולציה שתאפשר המשך שגשוג של חדשנות". לדבריו, "אנחנו מתקדמים בדרך הנכונה לאסדרה (רגולציה) של רישום חברות בתחום לפעילות בישראל, אבל מדובר בתהליך שעוד צפוי לקחת זמן. נכון לעכשיו, רוב החברות כבר התחילו להכפיף עצמן לסטנדרט רגולטורי מחמיר יותר מזה המתחייב בחוק, והדבר משקף לרגולטור שיש כאן תעשייה רצינית".

בדיון שנערך במסגרת הכנס, אמר רו"ח צביקה גרוס, שותף בתחום הטכנולוגיה בפירמת BDO, כי "קיימת ציפייה שהנפקות של סקיורטי טוקן ישטפו את עולם ההשקעות באותו קצב שראינו בהנפקות Utility tokens, אבל זה לא קורה. אף שהנפקות STO מבוססות על מודלים קיימים ומוכרים זה שנים רבות של שוק ההון, הרגולציה הייחודית וההטמעה של דרישות הרגולציה באמצעים טכנולוגיים, מעכבים את התפתחות התחום. למרות העיכוב, מדובר בתהליך מבורך, שיביא למצב של תשתית רגולטורית שתאפשר עבודה בטוחה יחסית עם הכלים והיכולות המתקדמים של עולם הבלוקצ'יין".

טל אלישיב, מייסד ומנהל שותף בחברת Spice VC, שבעצמה כבר גייסה כ-15 מיליון דולר בהנפקת STO, העלה בדיון את השאלה "למה בכלל צריך טוקניזציה?" התשובה, לדבריו, היא ש"זו הדרך הפשוטה והיעילה ביותר לייצג בעלות על נכס ולאפשר מסחר מיידי 24/7 מסביב לעולם, תוך אוטומציה של תאימות רגולטורית". אלישיב הוסיף כי "טוקניזציה של נכסים לא נזילים טומנת בחובה פוטנציאל אדיר לעולם ההשקעות. למשל, מאות טריליוני דולרים בנדל"ן, בחוב ובנגזרים". להערכתו, נכסים בשווי של 10 מיליארד דולר כבר מחפשים כיום אפשרויות לטוקניזציה, ויותר מ-100 חברות נכנסו לתחום בששת החודשים האחרונים. עם זאת, הוא הודה כי התהליך הזה נמצא רק בתחילת דרכו, בין השאר, בגלל החסמים הרגולטוריים. "כיום, חברה ישראלית שתעשה STO בארץ - צריכה להיות על סמים", אמר אלישיב.

אודי אלגרסי, מנכ"ל חברת MPS, אמר כי "כיום עוד לא רואים תנועה משמעותית להנפקות STO בעקבות חוסר נגישות. ככל שהטכנולוגיה תתקדם לצד הרגולטורים והשווקים, נראה יותר הנפקות כאלה. נוסף על כך, לפעמים הערך המוסף שמביא סקיוריטי טוקן לא מצדיק את העלויות הגבוהות הכרוכות בהנפקה. זה מאוד תלוי בפרויקט שעבורו רוצים לגייס הון".

תומר וייס, מנכ"ל Cytex, שהיה בין מארגני הכנס, אמר כי "הביקוש ל-STO בקרב משקיעים יוכל לגדול אם יהיה מגוון חדש של מוצרי השקעה. למשל, הנפקה של סקיוריטי טוקן שבה המשקיע יוכל להשתתף ברווחים של מוצר מסוים, שלא קשורים לביצועים הפיננסיים הכלליים של החברה. היתרון לחברה המנפיקה הוא האפשרות לגייס כסף בלי ליצור חוב או לדלל את בעלי המניות הקיימים". חיים שיף, מנכ"ל משותף של חברת The Elephant, הוסיף כי "מה שמעניין משקיעים זה הנכס שמאחורי הטוקן. באקוסיסטם הקיים כיום, יש פלטפורמות הנפקות, בורסות מסחר וספקי אוטומציה לרגולציה, אבל אין עדיין מספיק סוגי נכסים סחירים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.