הרבעון השני של 2019 הניב לחוסכים באפיקי החיסכון לטווח ארוך בישראל כמחצית מהתשואה שנרשמה באפיקים אלה ברבעון הראשון השנה. על פניו, נראה כי מדובר בהאטה, אבל למעשה, מדובר בהמשך מגמה חיובית מאוד עבור החוסכים בקרנות הפנסיה החדשות, בפוליסות ביטוחי המנהלים של חברות הביטוח, בקופות הגמל לתגמולים ובקרנות ההשתלמות. מתחילת השנה ועד עתה, רשמו אפיקים אלה תשואה מצטברת של 6.7% עד 7.3%.

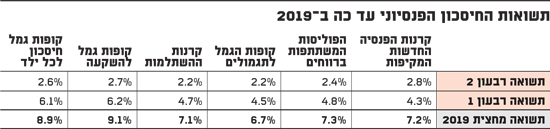

ברבעון השני השנה רשמו קופות הגמל לתגמולים וקרנות ההשתלמות תשואה נומינלית ברוטו של כ-2.2% בממוצע. הפוליסות המשתתפות ברווחים - ביטוחי המנהלים, שנמכרו בשנים 1992 עד 2003, ושמהווים את התיק הגדול ביותר של חברות הביטוח - רשמו תשואה של 2.8% ברבעון; ואילו קרנות הפנסיה החדשות המקיפות רשמו תשואה ממוצעת של 2.4%. בשקלול תשואות ממוצעות, שנעו ברבעון הראשון בטווחים של 4.3% עד 4.8%, עולה כי עד כה מציגה 2019 למשקיעים קצב גידול נאה, שמוסיף עבורם ערך.

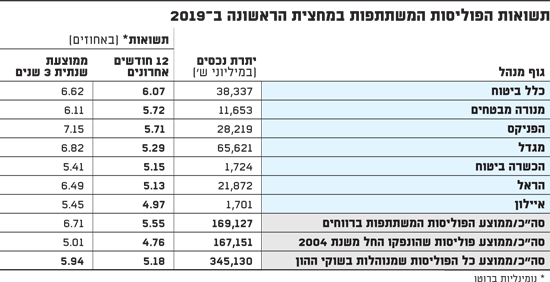

תשואות הפוליסות המשתתפות במחצית הראשונה ב2019

ארבעת אפיקי החיסכון לטווח ארוך שהזכרנו, הם פנסיוניים או חיסכון לטווח ביניים, והמשותף לכולם הוא הטבות מס ייעודיות, שהמדינה מעמידה לטובת המרצת הציבור לחיסכון במכשירים אלה. לצדם, יש שני מכשירי השקעה חדשים, לא פנסיוניים, שהמדינה יזמה ושהיא נותנת להם הטבות - בין אם בדמות הפקדת מזומן ממש מטעם המדינה בקופות הגמל חיסכון לכל ילד, ובין אם בדרך של דחיית אירוע המס ליום פדיון כספי החיסכון בקופות הגמל להשקעה.

במחצית הראשונה של 2019 רשמו שני אפיקי הגמל החדשים האלה - גמל להשקעה וחיסכון לכל ילד - תשואות נומינליות ברוטו של כ-9%, כשעיקר העליות נרשם ברבעון הראשון. מגמה זו דומה בכל האפיקים, וזאת בגלל שינוי הכיוון שנרשם בשווקים במאי, אף שכבר השתנה מאז.

תשואות החיסכון הפנסיוני עד כה ב2019

מנורה וכלל ביטוח מובילות בתשואה

ומיהם הגופים המנהלים שמובילים בדירוגי התשואה נכון לסוף יוני 2019? בתחום הפנסיה החדשה המקיפה, מדובר בארבעה גופים הבולטים מעל השאר: קרנות הפנסיה החדשות המקיפות של מנורה מב החז ושל כלל עסקי ביטוח הגדולות, וגם קרנות הפנסיה המקיפות החדשות של הלמן אלדובי השק ושל אלטשולר שחם, שנמנות עם קרנות הפנסיה ברירת מחדל שנבחרו על ידי המדינה; בדירוג הפוליסות המשתתפות ברווחים, בולטות כלל ביטוח שבראש ואחריה מנורה מבטחים, שאליה צמודה הפניקס.

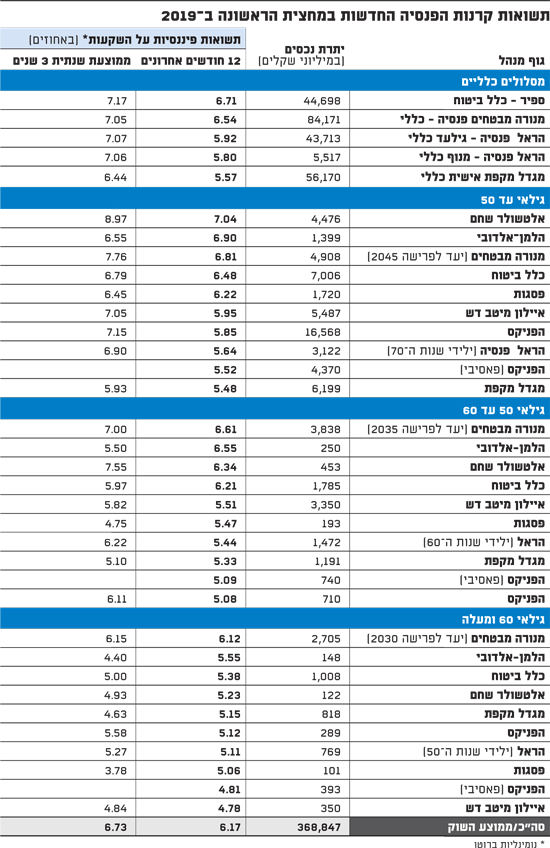

על פי נתוני אתר הפנסיה-נט של רשות שוק ההון, מסלולי "ספיר" של כלל ביטוח ו"כללי" של מנורה מבטחים הובילו את דירוג המסלולים הכלליים, שהם הגדולים ביותר בשוק הפנסיה, עם תשואות של 6.7% ושל 6.5% ב-12 החודשים האחרונים, בהתאמה.

מעבר לקבוצת המסלולים הכלליים, שהם שריד לימים של לפני החלת מודל ניהול ההשקעות בתלות בגילאי החוסכים, יש שלוש קבוצות גילאים עיקריות - עד 50, מ-50 עד 60, וגיל 60 ומעלה, עד גיל פרישה. בקבוצה הראשונה, של עד גיל 50, מובילה הקרן של אלטשולר שחם, כשאחריה הקרן של הלמן אלדובי, ומנורה מבטחים שלישית. בקבוצת גילאי 50 עד 60, מי שמובילה היא הקרן של מנורה מבטחים, כשאחריה הקרנות של הלמן אלדובי ושל אלטשולר שחם. ואילו בקבוצת גילאי 60 ומעלה, המובילות הן (בסדר יורד): מנורה מבטחים, הלמן אלדובי וכלל ביטוח.

תשואות קרנות הפנסיה החדשות במחצית הראשונה ב2019

קרנות הפנסיה החדשות, המקיפות והכלליות מנהלות נכסי ציבור בהיקף של כ-376 מיליארד שקל. מדובר ב"כרית ביטחון" סוציאלית חשובה מאוד עבור הציבור הרחב, שחוסך באמצעותן את הפנסיה הצוברת שלו. למעשה, קרנות הפנסיה המקיפות החדשות הן האפיק הכי צומח בתחום החיסכון הפנסיוני, כשלצדן עוד שני מכשירים: קופות הגמל לתגמולים, שבהן מנוהלים 236 מיליארד שקל, וביטוחי המנהלים שמנוהלים בשוקי ההון, ושבאמצעותם מנוהלים כ-345 מיליארד שקל.

לגבי האפיק האחרון, נציין כי מדובר בפוליסות חיסכון שמוכרות חברות הביטוח, והן נחלקות לכמה תיקים, כשהסכום שאותו פירטנו אינו כולל את הפוליסות הוותיקות עם התשואה המובטחת ושזכאיות לאג"ח מיועדות מהמדינה. מתוך הפוליסות שאין בהן תשואה מובטחת, ושמנוהלות בשוקי ההון, התיק הגדול ביותר הוא תיק הפוליסות המשתתפות ברווחים, שבאמצעותו מנוהלים כ-169 מיליארד שקל.

מחצית ראשונה טובה למבטחים הוותיקה

בחינת התשואות בפוליסות המשתתפות ברווחים, שהן עדיין מסלולי הדגל של חברות הביטוח, מלמדת כי כלל ביטוח הובילה ביוני את השוק בדירוג התשואות ל-12 החודשים האחרונים. אחריה ניצבו מנורה מבטחים והפניקס , עם תשואות נומינליות ברוטו של 6.07%, 5.72% ו-5.71%, בהתאמה.

לצד התשואות בגופים הפרטיים שמנהלים מסלולי השקעה ושפתוחים לכל הציבור, יש עוד גוף מוסדי גדול שמנהל סכומי עתק עבור ובשביל הציבור - עמיתים, הגוף המוסדי הגדול בשוק, שאינו פתוח ללקוחות חדשים כבר מאז 1995. בעמיתים, גוף הניהול של שמונה קרנות הפנסיה הוותיקות שבהסדר, יש כמה תיקי השקעה, שהמרכזיים ביניהם הם אלה של מבטחים הוותיקה, של מקפת הוותיקה ושל קג"מ.

לגבי מבטחים הוותיקה נציין כי המחצית הראשונה של 2019 הטיבה עמה, עם תשואה נומינלית ברוטו של 8.44%, לאחר שבכל שנת 2018 רשמה תשואה של מינוס 1.12%. במקפת הוותיקה, התשואה במחצית הראשונה של 2019 עמדה על 8.49%, בהמשך לתשואה שלילית של מינוס 0.66% שנרשמה בכל 2018. בקג"מ שנת 2018 הייתה שלילית, עם תשואה של מינוס 2.09%, ואילו במחצית הראשונה של 2019 היא בלטה עם תשואה חיובית חזקה של 8.64%.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.