מדדי המניות בארה"ב שוב שברו שיאים בשבוע החולף וכמו בכל פעם שזה קורה, משקיעים רבים בוחנים מחדש את החשיפה המנייתית שלהם בחו"ל ושואלים את עצמם האם זה הזמן אולי למכור או להקטין חשיפה. ניסיון העבר מלמד כי כל עוד נתוני המאקרו חיוביים, קולות אופטימיים בוקעים מחדרי שיחות הסחר עם סין, המדיניות המוניטארית נשארת אולטרה-מרחיבה והדוחות הכספיים של החברות מצביעים על צמיחה, שמירה על פוזיציה מנייתית היא אסטרטגיית השקעה הגיונית.

עם זאת, מי שבכל זאת בוחן את תיק המניות שלו, העיתוי הנוכחי עשוי להיות הזדמנות טובה לוודא שהוא בנוי נכון לתקופה. כך לדוגמה, בתקופה של חשש מתנודתיות, כמו היום, הגיוני יותר להגדיל חשיפה למניות של חברות רווחיות, כאלה שניתן לנתח את פעילותן ולהבין בדיוק ממה נגזר פוטנציאל הצמיחה שלהן. מניות כאלה אמורות ליהנות מהעליות בשווקים אם יימשכו, אך במקרה של ירידות הן אמורות להתנהג טוב יותר ממניות צמיחה, שמתמקדות בעיקר בהתממשות חלומות.

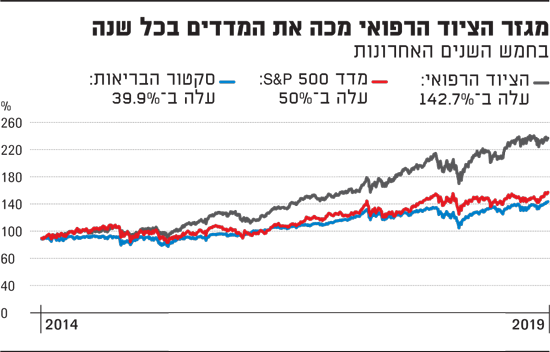

אחד מתתי הסקטורים שעונה לקריטריונים של מניות איכות והעניין של המשקיעים בו הולך ועולה בשנים האחרונות, הוא המכשור הרפואי - אחד התחומים הבולטים והצומחים ביותר בסקטור הבריאות. למרות שמו המנומנם, הביצועים של מניות המכשור הרפואי בולטים לאורך זמן בהשוואה למדדים אחרים - בחמש השנים האחרונות הניב תת הסקטור הזה תשואה עודפת של 90% על פני S&P 500 ושל יותר מ-100% מעל סקטור הבריאות. כיום מהווה סקטור הציוד הרפואי כ-25% מתחום הבריאות.

אך לא רק המניות של חברות המכשור הרפואי ממריאות - גם פוטנציאל הצמיחה שלהן ממשיך לגדול. השילוב בין חברות רווחיות עם לקוחות חוזרים בתחום שהביקוש אליו נמצא במגמת עלייה מתמדת, יחד עם תוחלת חיים ארוכה יותר ורצון לנצל אותה טוב יותר, הופך את חברות הציוד הרפואי לאפיק השקעה שעשוי להמשיך לבלוט גם בשנים הקרובות ושווה לבחון אותו מקרוב.

הציוד הרפואי מכה את המדדים בכל שנה בחמש השנים האחרונות

השקעה מגוונת עם פחות סיכון רגולטורי

תת סקטור הציוד הרפואי מפוזר מאוד ומורכב למעשה משלוש קבוצות מוצרים. הקבוצה הראשונה כוללת את המוצרים המתכלים הבסיסיים ביותר, כמו תחבושות, כפפות מנתחים, חלוקים חד פעמיים ועוד. הקבוצה השנייה כוללת מוצרים מורכבים יותר כמו משאבות עירוי או מזרקי אינסולין והקבוצה השלישית כוללת מוצרים כמו תותבות, שתלים ושסתומי לב.

מהחלוקה הזו ניתן להבין גם את רמת הסיכונים הרגולטוריים שאליה חשוף הסקטור. בניגוד לחברות התרופות שנדרשות לקבל אישור FDA לאחר ניסויים רבים, כאן התמונה פשוטה יותר ברוב המקרים ומצביעה על סיכונים רגולטוריים נמוכים יותר. קבוצת המוצרים הראשונה כלל לא מחייבת אישור FDA, הקבוצה השנייה מחייבת רישום מקדים (אין צורך בבקשת אישור) ורק הקבוצה השלישית דורשת הליך מורכב יותר של קבלת אישור.

מנוע צמיחה: המין האנושי

אחד ממנועי הצמיחה של תת סקטור הציוד הרפואי הוא העובדה שקהל היעד הולך וגדל. אוכלוסיית העולם גדלה ומזדקנת, במקביל למגמה של חיים בריאים יותר ושיפור באיכות החיים. שתי המגמות האלה תומכות מצד אחד בהמשך עלייה בהוצאות בריאות ומצד שני דורשות השקעה בפיתוח מוצרים ושירותים משלימים.

מהמגמות האלה נגזרים שני גורמים נוספים התומכים בחברות הציוד הרפואי. הראשון הוא ההתפתחות המואצת בתחום המכשור הזעיר הפולשני - ביקוש גובר לניתוחים לא-פולשניים המתבצעים על-ידי מכשירים זעירים - החל מניתוחים להסרת משקפיים ועד לניתוחים מורכבים להסרת גידולים. הגורם השני התומך בתת הסקטור הוא החדשנות - הקידמה הטכנולוגית שמאפשרת יעילות, דיוק, מהירות וגישה אישית באבחון וטיפול רפואי, מובילה את העניין של הצרכנים והמשקיעים. החדשנות הזו גם מאפשרת טיפולים בתחומים שבעבר פחות זכו למיקוד, כמו למשל ריבוי הטיפולים החדשניים להסרת שיער ולשיפורים אסתטיים. די להעיף מבט בקבלת הפנים שלה זכתה ההנפקה של החברה הישראלית אינמוד, שמפתחת מכשירים מבוססי גלי רדיו לטיפולים אסתטיים, שמאז הנפקתה בנאסד"ק באוגוסט 2019 כבר זינקה בכ-130%.

אינמוד היא דוגמה טובה לסיבות שהמשקיעים כל כך אוהבים את סקטור הציוד הרפואי. בניגוד לרוב החברות בסקטורים שמעוררים את הדמיון של המשקיעים כמו ביוטכנולוגיה או קנאביס, אינמוד היא חברה רווחית - בדומה לרוב החברות הנכללות במדדי מניות הציוד הרפואי. למרות שהיא חברה קטנה (הונפקה לפי שווי נמוך מ-500 מיליון דולר) אינמוד מרוויחה כבר מ־2017, עם תזרים מזומנים חיובי מפעילות וקצב צמיחה מסחרר.

בכלל, תת סקטור הציוד הרפואי משופע בחברות עם רווחיות נאה. החברה הגדולה ביותר במדד היא אבוט לבורטוריס. למשקיעים הישראלים היא בעיקר מוכרת בזכות תחליפי החלב במותג סימיליאק, אך כ-50% מפעילות החברה כיום היא כבר ממוצרי ציוד רפואי כמו צנתרים, מזרקים, ציוד למעבדות ובנקי דם. לחברה הכנסות שנתיות של מעל 30 מיליארד דולר ורווח שנתי של מעל 2 מיליארד דולר. חברה בולטת אחרת במדד היא מדטרוניק, שרכשה את מזור רובוטיקה הישראלית ב-1.6 מיליארד דולר, ולה הכנסות שנתיות של 30 מיליארד דולר ורווח נקי של מעל 4.5 מיליארד דולר. מדטרוניק מתמחה בטכנולוגיה לטיפול בהפרעות קצב (צנתרים, קוצבי לב דיפיברילטורים), טכנולוגיה לניתור באמצעות משאבות אינסולין, פתרונות טכנולוגים לעמוד שדרה ושבץ מוחי וחטיבה העוסקת במכשור זעיר פולשני.

בזכות העובדה שסקטור הציוד הרפואי מורכב מחברות גדולות ורווחיות רבות, הוא עשוי להתמודד טוב יותר ממניות אחרות בתקופות שמתאפיינות בתנודתיות גבוהה. כך לדוגמה בשנת 2018, כאשר S&P 500 ירד ביותר מ-4% והנאסד"ק ירד בכ-3%, עלו מניות הציוד הרפואי ב-16% (!). בזמן הזה מניות הביוטכנולוגיה ירדו 10% ומניות הקנאביס ירדו ב-30%.

גם החברות בסקטור מחפשות הזדמנויות

על רקע ההתפתחות המהירה של תחום הציוד הרפואי בשנים האחרונות, המחקר והפיתוח הופכים לכלי מרכזי באסטרטגיית הצמיחה של רבות מהחברות. לחילופין, במקרים רבים מעדיפות חברות לחסוך את ההוצאות האלה ותחת זאת להעדיף לרכוש חברות צעירות שכבר עשו את העבודה המקדימה, השקיעו ופיתחו מוצרים חדשניים עם פוטנציאל גדול.

אין פלא כי תחום הציוד הרפואי חווה קונסולידציה משמעותית מאז שנת 2016, ובשנים האחרונות אנו עדים לגל עסקאות הולך וגדל בסקטור - וברוב המקרים נראה כי המשקיעים רואים בכך עדות לפוטנציאל הגדול הגלום בתת הסקטור. ב-2018 כולה ראינו רכישה של חברות ומיזוגים בהיקף עצום של מעל 100 מיליארד דולר והמגמה נמשכת לתוך ב-2019.

העובדה שחברות רבות בסקטור ממשיכות לחפש רכישות עשויה להעיד כי הן מאמינות שהתמחור של הסקטור עדיין מעניין להשקעה - איתות מצוין מבחינת המשקיעים. מכפיל הרווח של מדד הציוד הרפואי של דאו ג'ונס למשל הוא 25, קרוב מאוד למכפיל של הנאסד"ק, נמוך משמעותית מהמכפיל של חברות הביוטכנולוגיה (60) וגבוה מהמכפיל של S&P 500 (19).

יחד עם רמות התמחור, העובדה שתת סקטור הציוד הרפואי נהנה מהמגמות הדמוגרפיות והמאקרו כלכליות המרכזיות כיום ומרמות סיכון רגולטוריות נמוכות יחסית, הופכת אותו להשקעה אטרקטיבית בכל מצב שוק ולהשקעה מעניינת על פני חלופות רבות.

הכותב הוא סמנכ"ל פיתוח עסקי בהראל פיננסים מקבוצת הראל ביטוח ופיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.