לפני כשנה, בנובמבר 2018, גייס הסטארט-אפ הבאנה לאבס סכום של 75 מיליון דולר. מי שהובילה את סבב הגיוס הייתה אינטל קפיטל, קרן ההשקעות התאגידית של חברת אינטל. זאת לא הייתה השקעה טריוויאלית, שכן אינטל השקיעה בחברה שמפתחת שבבים לבינה מלאכותית - שהיא בעצמה עמלה על פיתוחם. והנה, השבוע הודיעה ענקית השבבים על רכישת הסטארט-אפ. אפשר גם לתאר את מה שקרה במילים אחרות: אינטל השקיעה בשנה שעברה עשרות מיליוני דולרים כדי לפתוח את "מכסה המנוע" של הסטארט-אפ ולהבין אם הוא שווה רכישה.

חברה שמחליטה לרכוש סטארט-אפ שבו היא מושקעת זה לא מקרה נדיר, אך במרבית המקרים זאת לא התוצאה השכיחה. כך, נתונים של חברת המחקר Pitchbook מעלים כי רק 6% מהרכישות של גוגל מקורן בפורטפוליו ההשקעות של החברה, ובסיסקו מספרים על שיעור דומה. עם זאת, באינטל מדובר בשיעור גבוה - 15.5% מהרכישות של אינטל מ-2008 הן של חברות בהן ענקית השבבים הייתה מושקעת, כך לפי Pitchbook.

ובכל זאת, נראה כי ההשקעה בהבאנה ורכישתה הם מקרה קצת חריג: החל מהעובדה כי הרכישה התבצעה כשנה בלבד לאחר ההשקעה ובמחיר לא נמוך, ועד האתגר שזה יוצר לאינטל מבחינת הפוליטיקה הארגונית בתוכה. גם מהצד של הבאנה זה אינו צעד מובן מאליו. "ההחלטה הזאת הפתיעה אותי", אמר לנו השבוע משקיע שביקש להישאר בעילום שם. "הבאנה עושים דיסרפשן (שיבוש) לאינטל, זה לא הגיוני לקחת מהם השקעה".

התהיות שעולות מהמקרה של אינטל-הבאנה הן חלק מהשאלות שמלוות באופן תמידי את קרנות ההשקעה התאגידיות (Corporate Venture Capital, או CVC), זרועות ההשקעה של חברות עסקיות. השאלות הללו נובעות מהאינטרסים של אותן חברות גדולות: בעוד שהמטרה של קרנות הון סיכון היא להשיא תשואה על ההשקעה (ולכן הן משקיעות פיננסיות), לקרנות תאגידיות יש מטרה אחרת - חיזוק התאגיד שלהן עצמן ושיפור האסטרטגיה שלו (ולכן הן משקיעות אסטרטגיות). הן מסייעות לתאגידים להיות עם יד על הדופק בכל מה שקשור לטכנולוגיות חדשות, ליצור שיתופי פעולה עם סטארט-אפים, לזהות מועמדים לרכישה כאמור ועוד. קרנות תאגידיות השקיעו במהלך השנים מהמאזן של החברות, ולכן תקופה של גאות כלכלית מובילה לעלייה בהשקעות שלהן.

משקיעים אסטרטגיים נבדלים אחד מהשני בגישה הפיננסית שלהם, ובשנים האחרונות יותר קרנות שמות דגש גם על התשואות שהן משיגות. בקרנות מסוימות יש סכום מוגדר להשקעות והשותפים מתוגמלים על הביצועים שלהם, כמו בקרנות הון סיכון רגילות. חלק מהקרנות הללו אף מיתגו את עצמן מחדש כדי להתרחק מהמותג של התאגיד, כמו M12, הקרן של מיקרוסופט, ו-Next47, הקרן של סימנס. סיבה אפשרית לכך יכולה להיות הרצון להפחית את ההרתעה שיוצרת קרן השקעות תאגידית בתעשיית הסטארט-אפים.

המשקיעים האסטרטגיים

"ריבוי קרנות יוצר המון רעש ליזמים"

כיום חלק גדול מהחברות הגדולות מחזיק קרנות השקעה, ובין הבולטות שבהן ניתן למצוא את אלו של מיקרוסופט, גוגל, אינטל, Dell, סיסקו ועוד. הקרנות הללו תופסות נתח הולך וגדל בהשקעות בסטארט-אפים בישראל ובעולם. לפי נתונים של CBInsights, ב-23% מסבבי הגיוס בעולם ב-2018 השתתפו קרנות תאגידיות, לעומת 16% לפני חמש שנים. במהלך השנה שעברה השתתפו קרנות תאגידיות בהשקעות ב-2,740 חברות, גידול של 32% לעומת השנה שלפני כן. ההיקף הכולל של ההשקעות גדל בקצב מהיר יותר, של 47% בתוך שנה, ל-53 מיליארד דולר. לפי הערכות, המגמה הזאת לא נעצרה ב-2019, בין השאר כי ממשיכות לקום קרנות חדשות כתוצאה מכניסת הטכנולוגיה לתחומים מסורתיים. אם בעבר ההשקעות האלו היו בעיקר מנת חלקן של חברות הטכנולוגיה, היום גם חברות בתחומי הקמעונאות, הביטוח, הרכב ועוד מחזיקות קרנות כאלו. אלו קרנות פחות מנוסות, ובשוק מספרים כי לעתים זה בא לידי ביטוי בהתנהלות שלהן ובדרישות פחות אטרקטיביות.

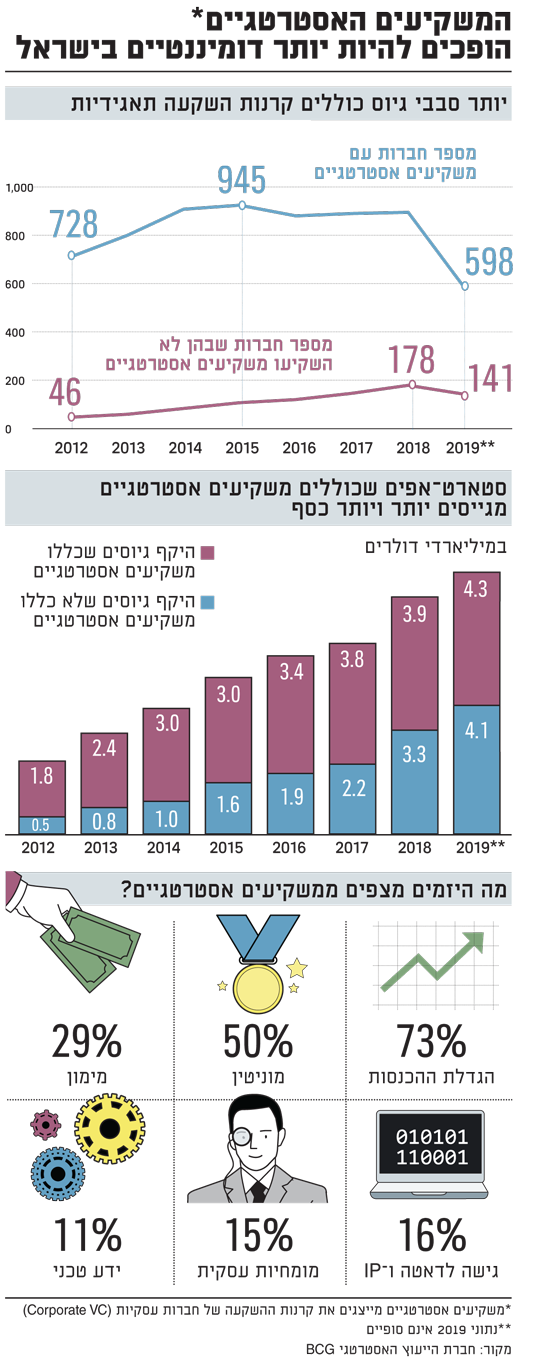

נתוני חברת המחקר IVC מראים כי בישראל היה גידול חד במספר סבבי הגיוס שבהן מעורבות קרנות תאגידיות - מ-6% ב-2012 ועד 19% ב-2019. לא רק זאת, אלא שהיקף הגיוסים שבהם הן משתתפות גדל דרמטית בתוך שבע שנים - מחצי מיליארד דולר בשנה ל-4.1 מיליארד דולר (נתוני IVC מעודכנים לשבוע זה, אך אינם סופיים מכיוון שיש גיוסים שמדווחים באיחור). לעומת השנה שעברה מדובר בגידול של 27%. באחוזים הם השתתפו ב-2019 בגיוסים שהסכום הכולל שלהם מהווה כמחצית מכלל ההון המגויס בתעשייה. זאת לעומת 19% ב-2012.

"ההצטרפות של הרבה משקיעים אסטרטגיים לשוק היא אחת הסיבות לכך שזורם הרבה כסף לתעשייה", אומר דניאל קרפ, מנהל הרכישות וההשקעות הגלובלי של סיסקו בתחום הענן והדאטה סנטרס, ומנהל הפעילות של הקרן התאגידית בישראל ובדרום אמריקה. "זה מוסיף הרבה הזדמנויות ליזמים, כי בעבר היה מספר מצומצם של קרנות שהיית בקשר איתן בכל סבב גיוס, אך מנגד זה גם יוצר המון רעש, ומוסיף ללחץ של היזמים שצריכים לעשות בדיקת נאותות טובה יותר לגבי האופציות שעומדות בפניהם. החדשות הטובות הן שהרבה משקיעים נכנסים לשוק מהסיבות הנכונות, והם מבינים שהם צריכים להביא ערך לסטארט-אפים".

החיבור בין סטארט-אפים למשקיעים שמכירים את התחום שלהם היטב - ומסוגלים להכווין את החברה ולייצר לה פיילוטים ושיתופי פעולה - הוא בהחלט התפתחות בכיוון חיובי. "בתור משקיע הון סיכון, יש לנו לא מעט חברות שיש בהן משקיעים אסטרטגיים, ואני חושב שהם נותנים הרבה ערך - גם בקשרים שיש להם וגם בידע של האנשים שיושבים בדירקטוריון החברה. זה גם נותן תיקוף לכך שמה שהסטארט-אפ עושה הוא בכיוון הנכון", אומר טל סלובודקין, שותף בקרן StageOne, שבעברו השתייך לצוות ההשקעות של סיסקו. "לגבי אינטל, אין בעיה שהיא השקיעה כדי להכיר את החברה ואז רכשה אותה - זה win-win".

סקר שערכה חברת הייעוץ האסטרטגי BCG (ראשי תיבות של Boston Consulting Group) מלמד מהן הציפיות של יזמים מהמשקיעים האסטרטגיים: 73% מהם מצפים להגדלת ההכנסות בעקבות יצירת הזדמנויות מכירה נוספת; 50% מקווים שזה ישפר את המוניטין של החברה; ו-29% עושים זאת בשביל המימון. אולם הסעיף המעניין ביותר הוא שיעור היזמים שציין את המומחיות העסקית והידע לגבי השוק כסיבה שמאחורי הרצון שלהם לקבל השקעה - 15% בלבד.

"העדפנו לגייס מכמה משקיעים אסטרטגיים"

הסטארט-אפ הישראלי אפסטרים (Upstream Security), המתמחה באבטחת סייבר לכלי רכב מקושרים, הודיע באוקטובר על סבב גיוס של 30 מיליון דולר שאותו הובילה קבוצת Alliance של רנו, ניסאן ומיצובישי, והשתתפו בו גם קבוצת וולוו, יונדאי וחברת הביטוח האמריקאית Nationwide. "מה שמעניין משקיעים אסטרטגיים זה היכולת שלהם לקבל קדימות טכנולוגית על פני חברות אחרות ושהמוצר יתאים לשימושים שלהם", מסביר יואב לוי, מנכ"ל הסטארט-אפ ואחד ממייסדיו. "הסיבה שהשקיעו בנו היא שהבעיה בתחום הסייבר לא רלבנטית רק לחברה אחת אלא לכל התעשייה, ולכן הם מבינים שהם חייבים לשתף פעולה".

"התלבטנו אם לגייס שוב מקרן פיננסית והסיבה שהחלטנו ללכת על משקיעים אסטרטגיים טמונה בין השאר במבנה של שוק הרכב, שמורכב מ-10-20 קונצרנים ששולטים בו. בחרנו להכניס כמה יצרניות רכב כדי לא להיות מזוהים עם יצרנית רכב אחת. זה נותן אמינות לכך שהחברה היא רצינית, עשו לה בדיקת נאותות והיא לא מוטה ליצרנית אחת, במיוחד כשרואים שיש בין המשקיעות חברות מתחרות אחת בשנייה. באופן כללי, אני חושב שהדילמה אם לגייס ממשקיעים אסטרטגיים ומתי משותפת לרוב הסטארט-אפים".

אין עוררין על כך שמשקיעים אסטרטגיים רבים נותנים ערך לסטארט-אפים, אך ההשפעה הגוברת שלהם על התעשייה מחייבת לדון שוב באופי ההשקעות הללו, ברגישות שנלווית להן, בתרומה לחברות ובמצבים מהם צריך להיזהר. אסור לשכוח שלמרות תרומתם, האינטרס של שני הצדדים לא בהכרח זהה.

"המטרות של משקיע אסטרטגי פחות תואמות לאלו של הסטארט-אפ בהשוואה למשקיע פיננסי", אומר עמית קרפ, שותף בקרן בסמר. "איפה זה יכול לבוא לידי ביטוי? סטארט-אפים יכולים להתקדם לכיוונים שונים מאלו של המשקיע האסטרטגי, להחליט לעבוד עם מתחרה של אותו משקיע או לצאת לסבב גיוס בשווי גבוה - שיקשה על אותו משקיע אסטרטגי לרכוש בעתיד את החברה. אחד הדברים שיכולים לצמצם את הסיכונים הוא לא לקחת כסף ממשקיעים אסטרטגיים בשלב מוקדם מדי, שבו החברה עדיין אינה בשלה", אומר קרפ מבסמר. הוא מדגיש כי יש למשקיעים כאלו תרומה מבחינה עסקית, וכן מבחינת המותג שלהם. "סיילספורס יותר מוכרת מבסמר, למשל, ולכן זה עוזר לך כשאתה בא ללקוחות ומספר שסיילספורס השקיעה בך". בסמר וסיסקו היו מושקעות בהבאנה ולכן שני המשקיעים הדגישו כי אינם יכולים להתייחס לעסקה הספציפית הזאת.

קרפ מסיסקו מוסיף כי "ככל שלמשקיע האסטרטגי יש יותר מוניטין, כך אפשר לבחון את תהליכי קבלת ההחלטות שלו בעבר: מה יחסי העבודה שלו עם היזמים, כמה הוא עובד צמוד לסטארט-אפ, והאם הוא ממשיך לתמוך בחברה לאורך שנים. לאחר מכן צריך להחליט אם לקחת משקיע אסטרטגי אחד או יותר, כמה משקיעים אסטרטגיים מתאימים לחברה ואיך גורמים לכך שלא יהיה משקיע אסטרטגי עם יותר מדי כוח - כדי שזה לא ימנע מהחברה לגבש שותפויות עם חברות אחרות. אתה לא רוצה להיצבע יותר מדי. בעבר, לפני 10-15 שנה, משקיעים אסטרטגיים היו מקבלים זכויות אקסקלוסיביות כמו בלעדיות בכניסה למשא ומתן לפני כל רוכש אחר וכן זכויות לפסול רכישות, וזה מנע מרוכשות פוטנציאליות להגיש הצעות רכישה. היום רוב המשקיעים האסטרטגיים מבינים שהם לא צריכים להקשות על החברות. תנאי השוק הנוכחיים, לצד עודף הכסף והאלטרנטיבות, תרמו לשינוי כך שהתנאים של המשקיעים האסטרטגים ידידותיים יותר ליזמים".

היכולת של משקיעים אסטרטגיים להשפיע על הצעות רכישה נגזרת גם מהסעיפים בחוזה ההשקעה שלהם. יש סטארט-אפים שמגדירים כי השותפים האסטרטגיים לא יקבלו מידע על הצעות רכישה של חברות אחרות, אך מנגד יש כאלו שמאמינים כי צריך ליידע אותם כדי שיוכלו להגיש הצעות מתחרות ולהעלות את שווי החברה. במקרה של הבאנה הסטארט-אפ יצא לסבב גיוס - אירוע שבדרך כלל מהווה טריגר לקבלת הצעות רכישה.

מאחורי העסקה עמד הרצון של אינטל לשמור על היתרון התחרותי שלה בשוק השבבים, שבו מתחוללת בימים אלו תחרות עזה על השבבים החדשניים לבינה מלאכותית בין אינטל, אנבידיה, ענקיות הטכנולוגיה ושחקניות נוספות. לא מן הנמנע כי הרכישה נועדה למנוע מהמתחרות לרכוש את החברה. העובדה כי אינטל מושקעת בהבאנה תרמה ככל הנראה ליכולת שלה לעשות זאת.

כשמשקיע אסטרטגי מפסיק להשקיע

באמצע 2016 השקיעה חברת פולקסווגן ב-Gett הישראלית סכום עתק של 300 מיליון דולר. לפני כשנה פורסמו דיווחים על כך שהחברה הגרמנית התאכזבה מההשקעה שלה, מחקה את ההשקעה בספרים החשבונאיים שלה ולא רוצה לקחת חלק בסבב גיוס נוסף. ב-Gett הכחישו את הדיווחים. כך או כך, הבעייתיות בסיפור קיימת - כשמשקיע אסטרטגי מפסיק להשקיע בחברה, זה יוצר באופן מיידי סנטימנט שלילי לגביה.

"זה נושא שבהחלט מדאיג לגבי משקיעים אסטרטגיים. אחד הדברים שיכולים להגן על חברות במצב כזה הוא סעיף בהסכם ההשקעה שלוקח מהמשקיעים חלק מהזכויות שלהם, בעיקר זכויות שקשורות למידע - הם לא יישבו בדירקטוריון ולא יקבלו עדכונים", אומר סלובודקין. "יש גם דרכים לטפל בזה כלפי חוץ, כדי לא לייצר סיגנל שלילי. בתור אחד שהיה בצד השני של המתרס, אני יכול להבין כמה דברים קטנים יכולים להשפיע על החלטה לא להשקיע וכמה היא יכולה להיות לא מבוססת".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.