בעקבות התפשטותה של מגיפת קורונה בעולם, המליץ באחרונה ארגון הבריאות העולמי להגביר את השימוש בטכנולוגיות תשלום דיגיטליות במקום במזומן. הנחיותיו של הארגון מעצימות את אחיזתן של ספקיות שירותי התשלומים וענקיות הטכנולוגיה בשוק התשלומים ומחזקות את תהליך הפלטפורמיזציה של הכסף.

בעשור שבו קטן השימוש במזומן, אבל מתחזק מעמדו כמקור לשמירת ערך, בנקים מרכזיים נדרשים להאיץ את הנפקתו של מטבע דיגיטלי ריבוני ולפעול בשיתוף פעולה למיסוד מערך תשלומים חוצה-גבולות.

בצד הנחיותיו של ארגון הבריאות העולמי בנוגע לשימוש בטכנולוגיות תשלומים, התחילו מדינות ברחבי העולם לבצע חיטוי של שטרות הכסף. באחרונה הציפו בלוגרים אנונימיים בסין את מצוקתן של אוכלוסיות מוחלשות במדינה, כמו האוכלוסייה המבוגרת או הפועלים בשוק הדגים הסיני, שאינם נגישים לאפילקציות תשלומים כמו וויצ'אט וחוששים לעשות שימוש במזומן.

חוסר הוודאות בשווקים הפיננסיים מביא משקיעים לחפש מקלט בטוח לכספם, וחלופה בולטת לשמירת ערך היא המזומן. המשבר העולמי סביב התפשטות מגיפת הקורונה מחדד את הצורך בקיומו של אמצעי אמין, דמוקרטי ונגיש לכל אזרח, שיוכל לשמש הן אמצעי תשלום והן אמצעי לשמירת ערך, בוודאי בתקופות של חוסר ודאות.

למטבעות דיגיטליים של בנקים מרכזיים (CBDC: Central Bank Digital Coin) יש מאפיינים דומים למזומן: הם מהווים התחייבות של המדינה, נתפסים כאמצעי תשלום אמין ויכולים לשמש גם מקור לשמירת ערך. משבר הקורונה מחדד את הצורך להאיץ את הנפקתם של CBDC, תוך מציאת האיזון העדין בין היתרונות לבין הסיכונים שהם עלולים לייצר ליציבות הפיננסית, לניהול המוניטרי ולצורך לשמור על פרטיות המידע.

המזומן הוא (עדיין) המלך

סקר שפורסם באחרונה על ידי הבנק להסדרי סליקה בינלאומיים (BIS), ושנעשה בקרב בנקים מרכזיים המייצגים כ-90% מהתל"ג העולמי, כולל ישראל, מציג כי בעשור האחרון מחזור המזומן בעולם גדל והלך, תוך שדפוסי השימוש בו משתנים.

הציבור עושה פחות שימוש במזומן כאמצעי תשלום, על רקע מעבר לאמצעי תשלום מתקדמים, אבל הוא מגדיל את השימוש בו כאמצעי לשמירת ערך (Store of value). על מגמה זו משפיעים הריבית והאינפלציה הנמוכות, הגידול בתל"ג ומידת האמון של הציבור במערכת הבנקאית.

למרות מגמה זו, השימוש במזומן עדיין משמעותי. בארה"ב למשל, המזומן שומר על מעמדו כאמצעי התשלום המועדף, ועל פי נתוני הפדרל ריזרב, הוא משמש ליותר משליש ממוצע הרכישות היומי ברחבי ארה"ב.

באחרונה, כמה ערים גדולות בארה"ב, ובהן ניו יורק וסן פרנסיסקו, בלמו מגמה שתומרצה על ידי חברות כרטיסי אשראי, להפוך בתי עסק לחנויות ללא מזומן, והן אסרו בחקיקה אי-קבלת מזומן כדי למנוע הדרת אוכלוסיות מוחלשות מצריכת מוצרים ושירותים. מטעמים דומים, מקדמים הבנקים המרכזיים של אירופה ובריטניה מהלכים מול המערכת הבנקאית במטרה לוודא המשכיות של שרשרת אספקת הכסף ונגישות למזומן לאוכלוסיות החפצות בכך.

האמון חוזר לבנקים המרכזיים

בסקר שפורסם בחודש שעבר על ידי הפורום הרשמי למוסדות מוניטריים ופיננסיים (OMFIF), ושבו השתתפו אזרחיהן של 13 כלכלות מפותחות ומתפתחות, נבחנה מידת האמון שהם רוכשים לגופים הפועלים במרחב התשלומים הדיגיטלי. בנקים מרכזיים זכו לדירוג האמון הגבוה ביותר בסקר, בעוד ענקיות הטכנולוגיה דורגו במקום האחרון (דירוג שלילי). אחרי הבנקים המרכזיים דורגו ספקיות שירותי תשלומים (כמו פייפאל), ואחריהם בנקים מסחריים וחברות כרטיסי אשראי (גם הם בדירוג שלילי).

ממצאי סקר זה עמדו בבסיס ההודעה שפרסם באחרונה נגיד הבנק המרכזי הקנדי, על אימוץ תוכנית מגירה להשקת מטבע דיגיטלי (CBDC) בתרחיש שבו תגדל דומיננטיות השימוש באמצעי תשלום של הסקטור הפרטי.

סקר ה-BIS מעריך כי בשלוש השנים הבאות, בנקים מרכזיים המייצגים כחמישית מאוכלוסיית העולם (כ-1.6 מיליארד בני אדם), ינפיקו CBDC. בשבוע שעבר פרסם הבנק המרכזי האנגלי מודל מוצע להנפקת CBDC להערות הציבור, לאחר שהבנק המרכזי השבדי הודיע באחרונה על השקת ניסוי במטבע הדיגיטלי e-krona, ואילו הבנק המרכזי האירופי פרסם מחקר ובו מוצגים פתרונות לאתגרים המרכזיים בתחום היציבות הפיננסית, הניהול המוניטרי ופרטיות המידע.

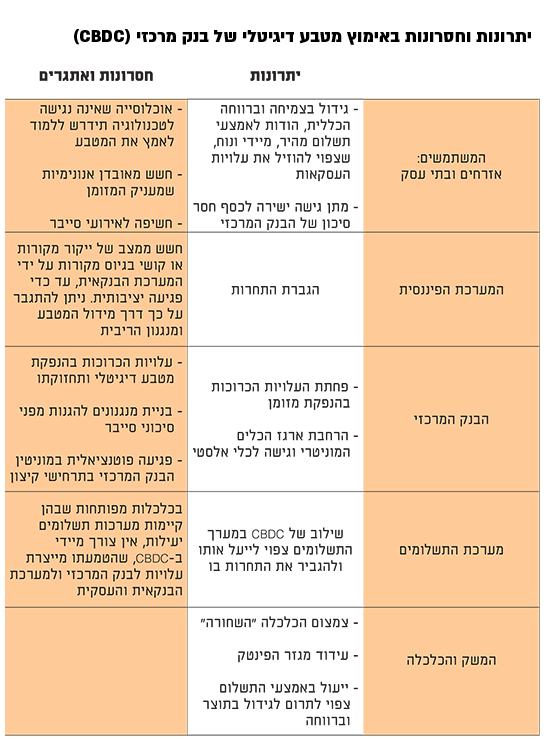

ל-CBDC יש מאפיינים דומים למזומן ויתרונות כאמצעי תשלום ואמצעי לשמירת ערך על פני אמצעים אחרים. עם זאת, בצד היתרונות שהם מציעים, מטבעות דיגיטליים של בנקים מרכזיים עלולים גם לייצר חשיפה לסיכונים (ראו טבלה בהמשך).

המהפיכה הטכנולוגית של העשור האחרון חוללה שינוים במבנה התיווך הפיננסי. מחקר של פרופ' תומס פיליפון שפירסם BIS בתחילת החודש, מלמד כי אימוץ טכנולוגיות פיננסיות תרם לקיטון בעלות התיווך הפיננסי ולהכלה הפיננסית. עם זאת, חוקרי BIS מצאו כי אימוץ של טכנולוגיות פיננסיות עדיין נתקל בכשלי שוק מסורתיים.

מרחב התשלומים הדיגיטלי מזכיר את האינטרנט בראשית ימיו - קצותיו פרומים כשמיכת טלאים דיגיטלית. מצב זה מעניק יתרון לענקיות הטכנולוגיה, ששולטות במידע ובטכנולוגיות המשבשות, ובראשן בינה מלאכותית. לבנקים מרכזיים, שקיבלו את מנדט אמון הציבור, יש תפקיד קריטי באיחוי הקצוות הפרומים.

לא די בכך שכל מדינה תנסה להוביל במרוץ להנפקת מטבע דיגיטלי ריבוני. בנקים מרכזיים נדרשים לשתף פעולה ולמסד מערך תשלומים חוצה-גבולות. רק כך יובטחו מרחב בטוח וגשרי אמון בין כל השחקנים הרלוונטיים: ענקיות הטכנולוגיה, בנקים מסורתיים, חברות פינטק והצרכן הפיננסי.

יתרונות וחסרונות באימוץ מטבע דיגיטלי של בנק מרכזי (CBDC)

הכותבת היא מנהלת המחקר של המכון לחקר יישומי בלוקצ'יין בפקולטה לניהול באוניברסיטת תל אביב ועמיתת מחקר בכירה במרכז לחקר סייבר באוניברסיטת חיפה; בעבר כיהנה כמנכ"לית בפועל של הבורסה לניירות ערך בתל אביב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.