מיליוני ישראלים קיבלו בימים האחרונים מסרון מהבנק שלהם, המפרט את סך העמלות שהם שילמו בחודש ינואר לבנק, וזאת כחלק מחוק חדש שיזם משרד האוצר (יוזמה של ח"כ ינון אזולאי) אשר נכנס השבוע לתוקפו. רבים מהם העלו לרשתות החברתיות תגובה מופתעת, משהתברר להם כי הם משלמים מדי חודש עשרות אם לא מאות שקלים לבנק.

● גם דירוג האשראי של הבנקים עלול לרדת. כך זה ישפיע על הכיס שלנו

● ניתוח | בארץ הדירוג יורד, בוול סטריט התמחור בשיא: התמרון של המשקיעים הישראליים הופך מסוכן יותר

עם זאת, חשוב לציין כי גם לאחר שליחת המסרון, או יידוע הלקוח באמצעים דיגיטליים אחרים, ישנם רבים אף יותר שעדיין נוטים להתעלם מההודעות שנשלחות אליהם, כך שנראה כי רוב השיח מתנהל בקבוצות סגורות עם אוריינטציה פיננסית.

אם לא קיבלתם מסרון מהבנק, בדקו באתר או באפליקציית הבנק שלכם אם קיבלתם הודעה בנושא, כיוון שהבנקים רשאים לשלוח לכם את המידע באמצעים דיגיטליים אחרים (חלק מהלקוחות הנחו את הבנק שלהם לפנות אליהם רק כך). בכל מקרה, זו הזדמנות טובה ליצור קשר עם הבנק ולעדכן את פרטי ההתקשרות, להתמקח ולהוזיל עלויות.

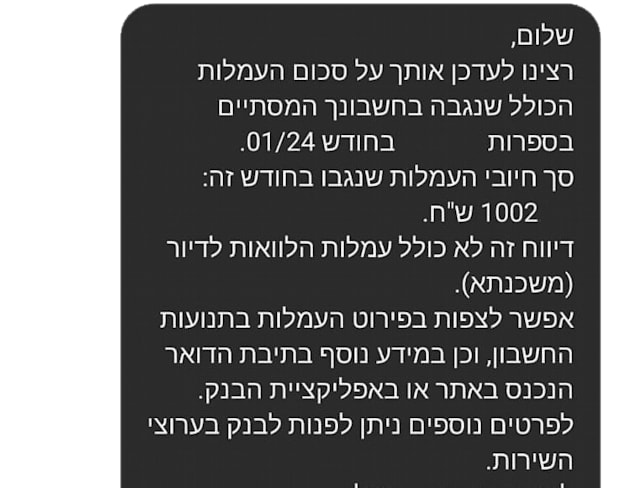

דוגמה למסרון ששולח הבנק / צילום: צילום מסך

העמלות הן ממקורות ההכנסה הגדולים של הבנקים. בשלושת הרבעונים הראשונים של 2023 (דוחות הרבעון הרביעי יפורסמו בחודש הבא) הכניסו הבנקים סכום של 11.2 מיליארד שקל מעמלות, גידול של 4% לעומת התקופה המקבילה בשנת 2022.

רוב הציבור הישראלי מכיר בכך שהבנקים גובים עמלות על פעולות המבוצעות בחשבונות העו"ש, אבל את מרבית העמלות גובים הבנקים מפעולות המבוצעות בניירות ערך או בהמרת מט"ח. במרבית הבנקים עמלות ניהול חשבון מהוות פחות מחמישית מההכנסות, בעוד שבבנקים כמו הבינלאומי, שמתמחה בתחום המסחר בני"ע, העמלות מתחום פעילות זה מהוות כמעט מחצית מההכנסות.

כדי לעורר מודעות לאפשרויות לחסוך בתשלומים החודשיים והרבעוניים, גלובס עושה סדר בסוגי העמלות ובאפשרויות לצמצם את החיוב בגינן.

ועוד לפני שצוללים לסוגי העמלות השונים, המלצה ראשונה שתקפה תמיד היא כאמור להתמקח עם הבנק. כדאי גם לבצע סקר שוק בין הבנקים השונים, כיוון שבחלק גדול מהעמלות אפשר לקבל פטור מלא. זכרו שלא פעם פטור זה מוגבל בזמן, לכן רשמו לכם עד מתי הפטור תקף כדי שלא תופתעו עם סיומו.

עמלות עו"ש: לא דרך הפקיד

עמלות ניהול החשבון הן כאמור העמלות שכמעט כל אחד מהישראלים מכיר. במקרה של עמלות ניהול החשבון אפשר לדרוש פטור מהבנק, וקבוצות אוכלוסייה שונות, כמו סטודנטים או חיילים, נהנות מכך לרוב בעת פתיחת החשבון.

אם לא קיבלתם פטור מלא, ישנן דרכים אחרות להפחית את סך העמלות. הראשונה היא להצטרף למסלול עמלות. קיימים בבנקים שני מסלולים שונים. המסלול הבסיסי הינו במחיר מפוקח על ידי בנק ישראל ועלותו עד 10 שקלים בחודש. במסלול זה תוכלו לבצע עד 10 פעולות בערוץ הישיר (כלומר דרך אפליקציה, אתר או כספומט המאפשר ביצוע פעולות). פעולות אלה כוללות לדוגמה העברה או הפקדה לחשבון אחר, תשלום שובר, הפקדה ומשיכה של צ'ק, חיוב בכרטיס אשראי, הפקדת מזומן במכשיר אוטומטי ועוד.

לצד המסלול הבסיסי, קיים מסלול נוסף שאינו מפוקח על ידי בנק ישראל ועלותו נעה בין 20 ל-30 שקל בחודש. המסלול המורחב כולל עד 50 פעולות בערוץ ישיר ועד 10 פעולות באמצעות פקיד, והוא מתאים למשקי בית שמבצעים מספר פעולות רב או לעסקים קטנים.

ככלל, כדאי לבצע את הפעולות באמצעים הדיגיטליים ולא באמצעות פקיד, מאחר שהתעריף בגין פעולות ישירות זול באופן משמעותי, וזאת על פי הוראה מפורשת של הפיקוח על הבנקים.

דמי כרטיס: מתי לבקש פטור

לצד עמלות ניהול החשבון, תשלום חודשי נפוץ שתקף למרבית הלקוחות הוא דמי כרטיס המשולמים בגין החזקה בכרטיס האשראי. גם כאן אפשר לפנות לבנק - או לחברת כרטיסי האשראי אם הכרטיס הונפק שלא דרך הבנק - ולבקש פטור מתשלום דמי הכרטיס. בדומה לעמלות העו"ש, קבוצות אוכלוסייה שונות, כמו גם מועדוני לקוחות, נהנים מפטור או מדמי כרטיס נמוכים.

חשוב שתדעו כי בגין פעולות שתבצעו בכרטיס האשראי ייגבו מכם תשלומים נוספים. מדובר למשל בריבית בגין רכישה בתשלומים (עסקת קרדיט), ולכן כדאי לבדוק לפני כל עסקה אם אפשר לפרוס אותה לתשלומים ללא ריבית. פעולות נוספות הכרוכות בעמלה הן לדוגמה עסקאות בכרטיס האשראי בחו"ל ומשיכות מט"ח בחו"ל, פירעון מוקדם של עסקאות והנפקת כרטיס חלופי אם הכרטיס המקורי אבד או נגנב.

מי שמעדיף הוצאת כרטיס דביט, שבו החיובים נעשים באופן מיידי ולא אחת לחודש, יזכה לדמי כרטיס נמוכים יותר מאשר בכרטיס האשראי. אם הוצאתם כרטיס דביט נוסף על כרטיס האשראי שלכם באותו בנק, תהיו זכאים לפטור מלא מתשלום דמי השימוש בכרטיס הדביט (לתקופה של שלוש שנים).

עמלות מסחר בני"ע: משלמים פעמיים

מי שסוחר בני"ע כדאי שיכיר את שני סוגי העמלות שהוא משלם. הראשון הוא דמי משמרת, כלומר עלות קבועה שמשלמים הסוחרים רק על עצם ההחזקה בנייר, והיא נגבית אחת לרבעון כשיעור מתוך התיק.

עמלה זו נכללה במסרון העמלות שנשלח בימים האחרונים ולכן הסכום שמופיע אצל מי שסוחר היה גבוה, לרוב משמעותית, לעומת חודשים שבהם לא נגבית עמלת מסחר בני"ע.

עבור תיקים קטנים, של פחות מ־100 אלף שקל, העמלה עומדת על עשרות שקלים, והיא דומה לזו שגובים בתי ההשקעות. עם זאת, עבור תיקים גדולים העמלה יכולה להגיע למאות שקלים, וכאן כבר כדאי לשקול להעביר את התיק לבית השקעות, שם העמלה נמוכה יותר.

מי שמציע מתוך המערכת הבנקאית אופציה אחרת הוא בנק וואן זירו, שם במסלול הבסיסי תוכלו לקבל מספר מוגבל של פעולות בני"ע - בינתיים רק בני"ע זרים, ללא דמי משמרת, ב־49 שקל לחודש, כחלק מהמנוי שמציע הבנק. לקוחות שמרבים לבצע פעולות בני"ע יוכלו לעשות זאת ללא הגבלה ב־119 שקל לחודש.

העמלה השנייה היא עמלת קניה ומכירה. הבנקים ובתי ההשקעות מחשבים ככלל את עמלות הקנייה והמכירה כשיעור מתוך היקף הפעולה המבוצעת, אך גם מציבים עמלות מינימום ומקסימום לכל פעולה. כלומר ישנה עמלה מינימלית שתיגבה מכם, גם אם חישוב השיעור מתוך היקף הפעולה שביצעתם נמוך יותר מאותו מינימום. לכן, אולי לא תצליחו להוזיל את שיעור העמלה, אך בהחלט אפשר לדרוש הפחתה של עמלת המינימום.

מט"ח: גם רכישות באינטרנט

הבנקים וחברות כרטיסי האשראי גובים מכם עמלה על המרות מט"ח שאתם מבצעים, רכישות באתרים מחו"ל ושימוש בכרטיסי האשראי שלכם מחוץ לישראל, בין שבחיוב ובין שבמשיכת מזומן בחו"ל.

כאן כדאי לבצע סקר שוק לגבי העמלות כדי להפחית עלויות. נוסף על כך, מומלץ לדרוש הנחה בעמלות המרה והפחתה של המינימום שייגבה מכם.

עמלת הקצאת אשראי: על המינוס

בגין האפשרות שמעניק לכם הבנק להיכנס למינוס, עד מסגרת מסוימת, רשאי הבנק לגבות מכם עמלה הנקראת עמלת הקצאת אשראי. אם באופן קבוע אתם נמצאים בפלוס בחשבון, ואין צפי למשיכת יתר, אפשר לבקש מהבנק לבטל עמלה זו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.