ממצאי מחקר שנערך בבנק ישראל מעלים כי הגבלת שכר הבכירים בענף הפיננסים בארץ, שנחקקה בשנת 2016, לא פגעה בביצועיהם של הבנקים או גרמה לשינוי בנטילת הסיכונים שלקחו מאז. לצד זאת, היא כן הובילה לתחלופת מנהלים גדולה יותר באותם מוסדות.

● צניחה חופשית של למעלה מ-80%: תחזית האימה לשוק האמריקאי

● משאירה אבק לאנבידיה: המניה שזינקה ב-1,000% בשנה

שמונה שנים חלפו מאז אותו חוק, והבנקים מציגים כיום תוצאות כספיות מצוינות, טובות מבעבר. כך ברבעון הראשון של השנה רשמו חמשת הבנקים הגדולים רווח מצרפי של 7.6 מיליארד שקל, עלייה של 21% ביחס לרבעון המקביל אשתקד ותשואה דו־ספרתית על ההון. את שנת 2023 חתמה המערכת הבנקאית בישראל עם רווחי שיא מצרפיים של 25.7 מיליארד שקל; בדרך, הם שהצליחו לעבור בהצלחה כמה משברים חריפים שפקדו את כלכלת ישראל, כמו מגפת הקורונה וכמעט שנה של מלחמה קשה שפרצה באוקטובר האחרון.

למרות האזהרות, ביצועי הבנקים לא נפגעו

לפיו נוסח החוק מ־2016, תגמול מנהלי התאגידים הפיננסיים מוגבל לפי 35 מהתגמול של העובד בעל השכר הנמוך ביותר בחברה, כאשר עובדי החברה כוללים גם עובדים ישירים וגם עובדים המועסקים בעקיפין דרך חברות מיקור חוץ. כמו כן, נקבעה בחוק תקרת שכר שנתית של 2.5 מיליוני שקלים שיוכר לצרכי מס, אשר כל חריגה ממנה תחייב את הגוף הפיננסי במס עודף של 17% מס רווח ו־25% מס חברות.

מגבלה נוספת היא שתשלום למנהל שהינו מעל 2.5 מיליון שקל דורש גם את אישור ועדת התגמול, הדירקטוריון, רוב הדירקטורים הבלתי תלויים ובעלי המניות. ובמילים אחרות, החוק סרבל מאוד את האפשרות לתגמולים חריגים למנהלים הבכירים באותם מוסדות פיננסיים.

החוק, שהגביל את תגמולי מנהלי הבנקים וחברות הביטוח, התקבל בזמנו בזעקות שבר על ידי אותם בכירים שאיימו כי המערכת הפיננסית תאבד בגללו את טובי מנהליה ותמצא את עצמה מול שוקת שבורה. המהלך, נזכיר, נועד לבלום את השתוללות השכר של בכירי הענף באותם זמנים, שהייתה לצנינים בעיני הציבור בתקופה שלאחר המחאה החברתית סביב יוקר המחיה. הוא נחקק בתקופה בה שימש משה כחלון כשר האוצר.

בתקופה שקדמה לחוק הועלו אזהרות שונות, בעיקר מצד גורמים בבנקים, בנוגע להשלכות בלימת האפשרות להעניק למנהלי הבנקים שכר, שעלותו הגיעה באותן שנים ל־8, 9 ואפילו 10 מיליון שקל בשנה. הללו הזהירו כי התוצאות הכספיות של אותם גופים פיננסיים יושפעו לשלילה, משום שהגבלת תגמול המנהלים הבכירים תוביל לפגיעה באיכות המנהלים שיסכימו לקחת על עצמם את התפקיד בשכר מופחת.

כך למשל, שלחה המפקחת על הבנקים, ד"ר חדוה בר, מכתב באפריל 2016, ליושבי הראש והמנכ"לים של הבנקים ובו דרשה לבדוק את האפשרות לעזיבת אנשי מפתח בדרגי הניהול השונים. הבנקים אף נדרשו על ידה לבדוק את ההשלכות ארוכות הטווח לביצוע תוכניות התייעלות כתוצאה מהחקיקה. עם זאת, החוק חוקק, וכבר בשנה הראשונה שלאחר מכן צנח שכר הבכירים בעשרות אחוזים.

מחקר שפרסמה ד"ר מיטל גראם רוזן מחטיבת המחקר בבנק ישראל, מצא כי הירידה המשמעותית בתגמול המנהלים שנבעה מהחוק, "והביאה לירידה משמעותית בשונות בגובה התגמול בין המנהלים בחברות הפיננסיות, לא לוותה בירידה בביצועי החברות או בלקיחת הסיכונים שלהן בשנים שאותן בדק המחקר - שלוש השנים העוקבות לחקיקתו (2017־2019)".

בבנק ישראל מציינים כי חוק שכר הבכירים בפיננסים הוא חוק "ייחודי ומרחיק לכת ביחס לרגולציות מקבילות שנחקקו בעולם, מכיוון שהוא החוק היחיד הקובע תקרה מחייבת על סך התגמול של מנהלים בחברות שאינן בבעלות המדינה".

פחות מתוגמלים והקדנציות מתקצרות

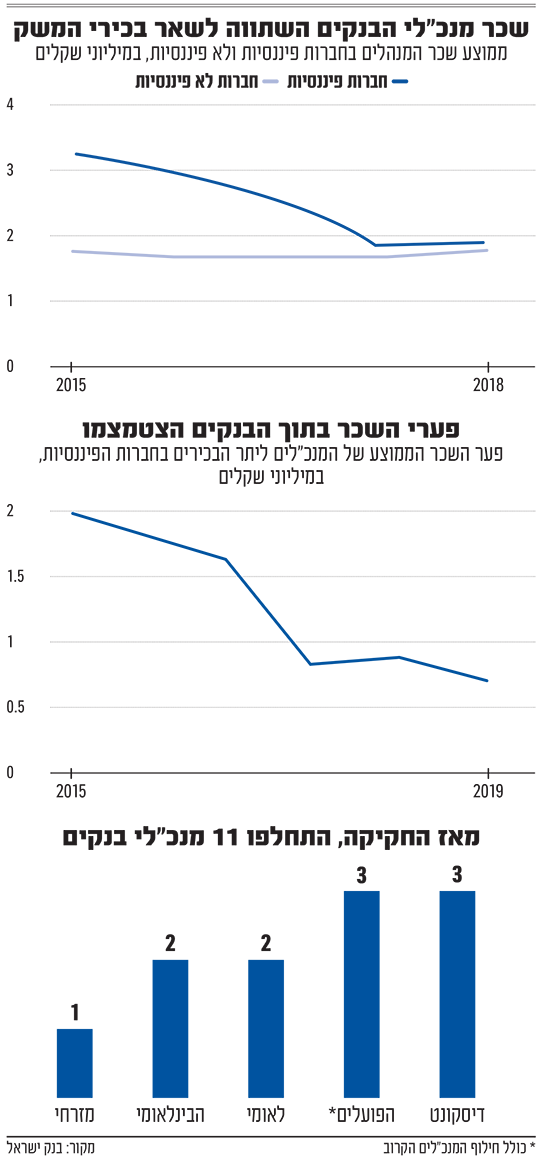

השפעה שכן הייתה לחוק שכר הבכירים היא עלייה בתחלופת המנהלים. כלומר, שכר הבנקאים ירד, וכתוצאה מכך חיפשו הבכירים משרות ניהול מתגמלות יותר שאינן כפופות למגבלות החוק. אם בעבר מנהלי בנקים "מיתולוגיים" כמו גליה מאור, שכיהנה בין השנים 1995 עד 2012 בתפקיד מנכ"לית בנק לאומי (שנים שבהן שכרה הלך והאמיר), בשנים האחרונות נראה שקדנציה של מנכ"ל בנק בארץ לתקופה של מעל לחמש שנים הפכה למחזה נדיר בישראל.

כיום מנהלי הבנקים נשארים לתקופות קצרות יותר מבעבר בתפקידם, כשברוב המקרים קורצות להם משרות בכירות מחוץ לבנק, בסקטור הפרטי בדרך כלל בקרנות השקעה או גופים ריאלים. יש להזכיר בהקשר זה את לילך אשר טופילסקי, שכיהנה בין השנים 2014־2019 כמנכ"לית בנק דיסקונט , ולאחר מכן הצטרפה כבכירה לקרן ההשקעות פימי של ישי דוידי. כך גם מנכ"ל בנק דיסקונט הקודם, אורי לוין, שפרש אשתקד מניהול הבנק לטובת תפקיד מנכ"ל ושותף בחברת הנדל"ן תדהר והדוגמאות עוד רבות.

עוד מצא המחקר של בנק ישראל כי נרשמה ירידה ברכיב המשתנה בתגמול המנכ"לים - ובמילים אחרות, רכיב השכר בחבילת התגמול זינק והפך לעיקרו. בשל המגבלה הטכנית בחוק, פחתו אלמנטים תנודתיים כמו בונוס או תגמולים מבוססי מניות.

בנוסף, גם צומצמו פערי השכר בין המנהלים הבכירים בגופים שהוגבלו לפי החוק. כלומר, המנהלים הבכירים "התכנסו" לאותה סביבת שכר. ממצאי החוק מלמדים שבעוד שעלות שכר הבכירים במערכת הפיננסית נעה בטווח רחב של בין 1.6 מיליון שקל ל־10 מיליון שקל בשנה ערב החוק (בשנת 2016), הרי ששנה לאחר מכן כבר נעה עלות השכר שלהם בטווח של 1.6 עד 3.3 מיליון שקל בלבד.

גודל החברה קובע את גובה השכר

הגבלת שכר בכירי ענף הבנקאות היא רק מהלך חקיקתי אחד שמגבילים את גובה שכר הבכירים בישראל (יו"רים, מנכ"לים ומנהלים נוספים). מחקר נוסף שערכה ד"ר מיטל גראם מבנק ישראל ובדק את תגמול המנהלים הבכירים של חברות ציבוריות, בין השנים 1995 ל־2018, מעלה כי הגורם המשפיע ביותר על גובה שכר הבכירים הוא עצם הגודל של החברה.

בנוסף, מהממצאים עולה כי השפעת ביצועי הפירמות על שכר הבכירים בישראל היא חלשה בהשוואה למדינות אחרות. יתר על כן, מציינים בבנק ישראל גם כי הקשר בין תגמול המנהלים לביצועי המניות בחברות הפיננסיות נותק למעשה, זאת לאחר החלת שלוש רגולציות בתחום בעשור הקודם: תיקון 16 שמגדיל את כוחם של בעלי מניות המיעוט בחברות הציבוריות ומאפשר להם להכריע בסוגיות מגוונות; תיקון 20 שקובע שתקום ועדת תגמול בחברות הציבוריות שתשקול שיקולים רחבים בנוגע לשכר הבכירים; וכמובן הגבלת שכר הבכירים במוסדות הפיננסיים.

בבנק ישראל ציינו כי חל גידול בתגמול המנהלים (הריאלי) בתקופה המוקדמת יותר של בסיס הנתונים, אשר הגיע לשיא ב־2007, וירידה משמעותית בו בתקופה שאחרי (2008־2018). שתי המגמות שצוינו בלטו יותר בקרב מנהלים בחברות הפיננסיות בהשוואה למנהלים בחברות הלא פיננסיות. כתוצאה מכך, תגמול המנהלים הממוצע בחברות הפיננסיות כמעט והגיע ברמתו לתגמול המנהלים בחברות הלא פיננסיות.

ממוצע התגמול של המנהלים בחברה בישראל עלה בהדרגה מ־1.5 מיליון שקל בשנים 1995־1997, עד ל־2.5 מיליון שקל בשנת 2007 ערב המשבר הפיננסי העולמי. לאחר מכן נרשמה שחיקה בגובה התגמול ולאחר החקיקות שנעשו ירד שכר הבכירים הממוצע, בעיקר בשנים 2016־2018, לכ־1.8 מיליון שקל בשנה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.