סוגת היא אחת החברות הוותיקות בישראל, שפועלת כבר מסוף שנות ה־50 של המאה שעברה מקריית גת. בכל סיבוב במכולת השכונתית או בסופר קשה להתעלם מהמוצרים שלה שזוכים למקום של כבוד על המדפים. ובכל זאת, רק עכשיו היא החלה את דרכה לבורסה המקומית. השבוע נודע כי קרן פורטיסימו, בניהולו של יובל כהן, תנפיק את סוגת עד סוף השנה לפי שווי של יותר ממיליארד שקל. טיוטת התשקיף הראשונה, ככל הנראה, תפורסם לציבור רק בעוד שבועות.

● עשרות קרנות נתקעו: הטרנד החם של שוק ההון מתמודד עם איום חדש

● ניתוח | 500 שקל במזומן ומניות בחינם: מה עומד מאחורי ההטבות האחרונות של הבנקים?

● שלושה אקזיטים ו־13 השקעות: הקרן שזוללת כל חברת מזון אפשרית

סוגת לא לבד, שורה של חברות מזון שטפו את הבורסה מתחילת השנה, ועסקאות של מאות מיליוני שקלים נחתמו בתחום. כך, אחד התחומים שבלטו עד היום בהיעדרותם משוק ההון המקומי, הופך לענף לוהט שמושך משקיעים בשוק הפרטי והציבורי כאחד.

"בישראל נוצר מצב משונה: בזמן שבחו"ל כל חברות המזון מונפקות בבורסה, בישראל המשקיעים יכולים להשקיע רק בחלק קטן, ואין סיבה שזה לא ישתנה", מספר גורם בכיר בשוק. אלא שלהערכתו, "בשנים הקרובות, הודות להצלחות של החברות שכבר קיימות בשוק, ולצורך בחברות מבוססות, נראה שורה של חברות מנפיקות, והחשיפה של משקיעים לחברות מזון תגדל בצורה משמעותית מאוד".

ואכן, עד לתחילת השנה האחרונה תחום המזון נסחר במידה מה בשוליים של שוק ההון המקומי. מלבד ענקית המזון שטראוס, בבורסה המקומית נסחרו מספר חד־ספרתי של יצרניות מזון מקומיות, מרביתן בסדר גודל בינוני־קטן, שלא עוררו עניין רב מצד המשקיעים. אך השנה הצטרפו לרשימה שתי יצרניות מזון גדולות - בלדי ומחלבות גד.

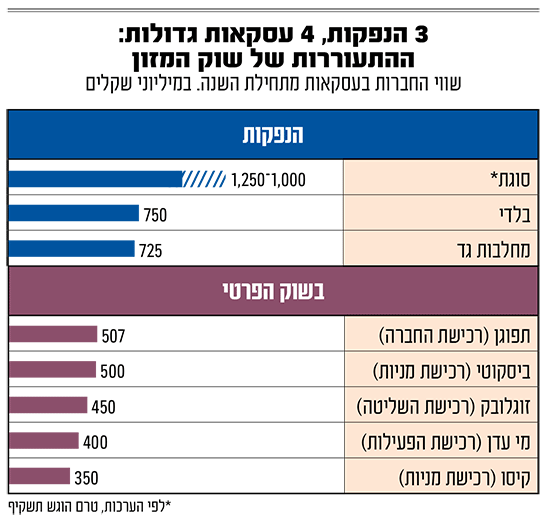

חברת הבשר בלדי יצאה להנפקה ראשונית בתחילת השנה לפי שווי של 750 מיליון שקל. אליה הצטרפה בחודש שעבר מחלבות גד, המחלבה הרביעית בגודלה בישראל, שהונפקה לפי שווי של 725 מיליון שקל.

עד כה, נראה שההחלטה להיכנס לשוק הציבורי השתלמה. בתוך פחות משנה נסקה מניית בלדי , שבשליטת ארז דהבני, בכ־68% לשווי של כ־1.45 מיליארד שקל. מניית מחלבות גד , שנמצאת בשליטת עזרא כהן, עלתה בכ־16% תוך פחות מחודשיים לשווי של כ־1.08 מיליארד שקל.

"תחום המזון הוא סולידי מצד אחד, ומצד שני יכול לצמוח. השוק מחפש את החברות האלה שאפשר לישון איתן בשקט וליהנות מדיבידנדים קדימה", אומרים רוני זכאי, מנהלת השקעות ישירות, קרנות חוב וקרנות PE במגדל ביטוח, ואלון סנובסקי, מנהל מניות ישראל במגדל ביטוח.

לדבריהם, לא לחינם השוק מתמקד כרגע בעיקר בחברות מזון בסדר הגודל הזה. "הן מצד אחד מספיק גדולות כדי לעניין את שוק ההון, אבל מצד שני הן מספיק קטנות בשביל שיהיה להן מקום לצמיחה משמעותית. הן לא שטראוס, שמוגבלת ביכולת שלה לצמוח מבחינת הממונה על התחרות".

עסקאות של יותר מ־2 מיליארד שקל

גם בשוק הפרטי לא נשארו אדישים לטרנד, ובחודשים האחרונים העניין הגובר בחברות מזון בא לידי ביטוי בשורה של עסקאות גדולות שבוצעו בשוק הפרטי, אשר כללו גם מעורבות משמעותית של גופים מוסדיים, במה שמהווה לעתים רבות שלב מקדים להנפקה. מבדיקת גלובס עולה כי מתחילת השנה בוצעו בשוק המזון המקומי (הציבורי והפרטי) עסקאות בהיקף כולל של מעל 2.2 מיליארד שקל.

מי שמובילה את הרכישות בשוק הפרטי היא קרן ההשקעות גרין לנטרן, המנוהלת בידי ריצ'י האנטר, יוסף עליאש ודניאל בן רעי, שבתחילת החודש חתמה על הסכם לרכישת יצרנית הצ'יפס הקפוא תפוגן תמורת 507 מיליון שקל. יחד עם שותפיה, רכשה גרין לנטרן בשנים האחרונות את השליטה בשורה ארוכה של חברות מזון, כולל מחלבות גד; גלידות פלדמן; חברת הנקניקים מעדני יחיעם; יצרנית המשקאות פרי ניב; חברת המאפה הצרפתי ורשת הקונדיטוריות שמו.

אך גרין לנטרן ממש לא לבד. בעת האחרונה הגדילו קרנות הפרייבט אקוויטי את דריסת הרגל שלהן בשוק המזון. כך, בחודש שעבר השלימה קרן ההשקעות איי.פי. פרטנרס את רכישת השליטה (75%) בחברת הנקניקים זוגלובק לפי שווי של 450 מיליון שקל, מידי משפחת המייסדים (אלי זוגלובק). רק בשבוע האחרון דווח כי חברת דין שיווק, שנמצאת בבעלותה של קרן פימי ואיש העסקים יגאל אלל, מצויה במשא־ומתן לרכישת השליטה בסלטי שמיר לפי שווי של 80 מיליון שקל.

ההנפקה הגדולה מכולן מתחממת על הקווים

בזמן שחברות המזון נהנות משוק תומך ומביצועים חזקים, שורה של חברות נוספות בתחום מתחממות על הקווים ונמצאות בשלבים שונים לקראת הנפקה אפשרית של מניותיהן בבורסה בתל אביב. אבל מעל כולן, השם הבולט ביותר הוא זה של תנובה - המחלבה הגדולה בישראל שנמצאת בשליטת חברת ברייט פוד הסינית ולפי הערכות שונות בשנים האחרונות שווה כ־10 מיליארד שקל.

גורמים בסביבת תנובה נערכים להנפקה ראשונית ב־2026. אם היא אכן תצא לפועל בשווי הידוע עד כה, או גבוה ממנו, זו עשויה להיות ההנפקה הגדולה בתולדות הבורסה בתל אביב.

לצד תנובה שם נוסף ומעט שונה אשר עשוי להצטרף לבורסה המקומית בשנה הקרובה הוא זה של רשת המסעדות קיסו, המתמחה באוכל אסייתי. הקבוצה, שנוסדה לפני שני עשורים בידי רותם טחן ונועם גבאי, מחזיקה כיום בתשע מסעדות (ביניהן "נישי" בנתניה, "פו סושי" בתל אביב ו"קיסו" בקריית אונו) המעסיקות כ־2,000 עובדים. אם תצא לפועל, ההנפקה צפויה להתבצע לפי שווי גבוה מזה שבוצע בשנה האחרונה, אז השקיעו בה שורה של דמויות בולטות בשוק המקומי כמו חי גאליס ואורי מקס לפי שווי של 300-350 מיליון שקל.

במבט קדימה צופים במגדל מגמה ברורה שתאפיין את גל ההנפקות המתהווה. "המשותף לרוב החברות שנכנסו לבורסה או בוחנות מהלך כזה הוא שהן עם בסיס מקומי מאוד חזק. בסוף אם מסתכלים על הכלכלה הישראלית וצופים המשך צמיחה אחרי המלחמה, כל חברה מובילה בתחומה עם בסיס פעילות מקומי חזק ויציב יכולה להיות רלוונטית לשוק", מסכמים זכאי וסנובסקי.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.