ביום שלישי השבוע עלה תזכיר החוק בדבר רפורמת הבנקים באתר החקיקה הממשלתית. לא מדובר באותו מס חדש שעליו הכריז שר האוצר בצלאל סמוטריץ', והפיל ביום שלישי את מניות הבנקים, אלא במהלך שיאפשר לגופים נוספים להפוך ל"בנק קטן".

● "השר הפתיע אותנו": מאחורי הקלעים של הפשרה במהפכה בתחום החיסכון

● הזדמנות אחרונה: איך לנצל את הטבות המס בקרן ההשתלמות

במהלך הלילה עברו המשפטנים בבנקים על תזכיר החוק החדש, ולא מצאו בו שינויים של הרגע האחרון. למעשה הוא מיישם בצורה טובה את מסקנות הדוח המסכם של הצוות הבין-משרדי שבחן את הגברת התחרות במערכת הבנקאית, ובראשו עומד המפקח על הבנקים, דני חחיאשוילי. דוח זה הוגש באוגוסט האחרון, וקבע בעיקרו מתווה רישוי בנקאי מדורג שיאפשר כניסה של בנקים חדשים לענף.

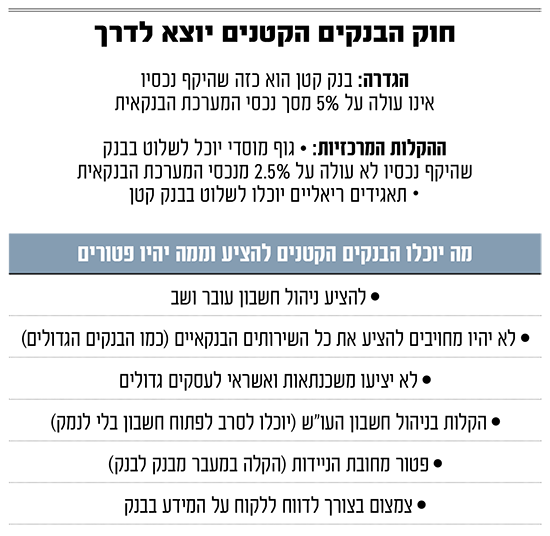

"בנק קטן" יוגדר כגוף שנכסיו אינם עולים על 5% מסך נכסי המערכת, והוא יוכל להפעיל "מודל עסקי גמיש, חדשני ורזה", כפי שאמרו אז בבנק ישראל. בעיקר הכוונה היא שהוא יוכל להתמקד בקבלת פיקדונות ובמתן אשראי בהיבט הקמעונאי, קרי לציבור הלקוחות ולעסקים קטנים.

תזכיר החוק שפורסם כעת הוא התקדמות, אך הדרך להשלמת החקיקה לא צפויה להיות פשוטה. בטח לא בשנת בחירות עמוסת לחצים ואינטרסים. גורם מצמרת משרד האוצר בעברו, שהיה מעורב בקידום רפורמות במערכת הבנקאית, נשמע פסימי: "תחשוב על הלחצים שצפויים עכשיו בכנסת. אני לא בטוח שיוכלו להעביר כזה דבר. אלה דברים שמעבירים בשנה הראשונה לקדנציה", אמר.

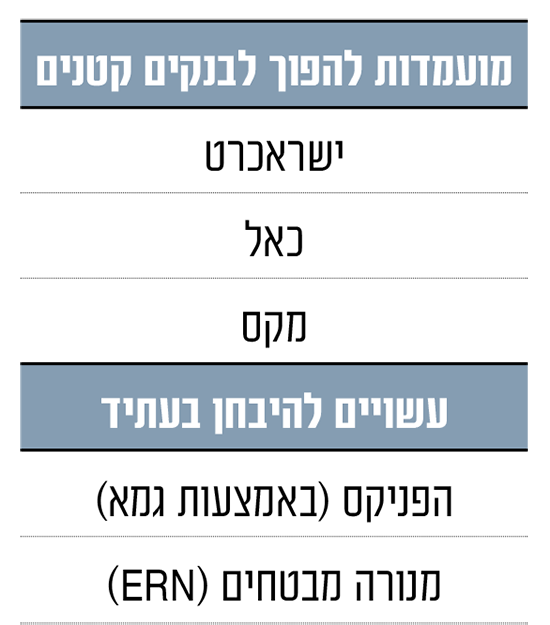

המועמדות הראשיות להיכנס תחת כנפי החוק החדש הן חברות כרטיסי האשראי. מוטי ציטרין, סמנכ"ל וראש תחום מוסדות פיננסיים ומימון מובנה במידרוג, מסביר כי "ראינו כמה זמן לוקח לבנקים דיגיטליים כמו וואן זירו ואש לעמוד על הרגליים. חברות כרטיסי האשראי כבר מפוקחות על ידי בנק ישראל, לכן הן המועמדות הטבעיות להפוך לבנקים קטנים. צריך להביא בחשבון שזה נחמד לצאת עם רגולציה תומכת, אך בלי הגנות ינוקא אמיתיות לא צפויים שינויים גדולים".

גורם בכיר במערכת הבנקאית מוסיף כי החוק החדש "יכניס אמנם שחקנים גדולים כמו חברות כרטיסי האשראי לתחום, אבל לא ייתן תמריץ מספק לבנקים הקטנים להתחרות באפקטיביות".

המרוויחים: תשובה, חברות ביטוח ואולי חורש

באופן כמעט מוצהר, הצוות הבין-משרדי רוצה לראות כמה גופים נכנסים למגרש והופכים לבנקים. המטרה היא שחברות כרטיסי האשראי יוכלו להגיש בקשה ולהפוך לבנקים. סימני השאלה שנותרו פתוחים נוגעים לחברות הביטוח הגדולות, כמו למשל הפניקס, מנורה מבטחים ואחרות. על פניו מי מביניהן שתרצה תוכל להחזיק בבנקים קטן דרך חברת האשראי החוץ בנקאי שבה היא מחזיקה.

עיקר המאמץ של המחוקקים והרגולטורים הוא בעניין חברות מרכזיות ישראכרט שמניותיה נסחרות כיום בבורסה ונמצאת בשליטת קבוצת דלק של יצחק תשובה, ועוד שתי חברות שאינן נסחרות בבורסה, כאל שהשליטה בה (72%) בהליכי מכירה מבנק דיסקונט ליוניון השקעות של משפחת ג'ורג' חורש וחברת הביטוח הראל, ומקס שבבעלות חברת כלל ביטוח.

ישראכרט היא מועמדת בולטת, ומנכ"ל קבוצת דלק, עידן וולס, הצהיר בפומבי על כוונתו לחולל תחרות באמצעותה. במקרה של כאל יש סוג של פלונטר רגולטורי, שכנראה יוסר בהמשך. קודם כל קבוצת חורש-הראל צריכה להשלים את ההשתלטות ולקבל את האישורים הנדרשים מבנק ישראל ובעיקר מרשות התחרות (שבעבר פסלה את הראל מלהשתלט על ישראכרט). אך לאחר מכן יהיה צורך לראות מה רוצה הבנק הבינלאומי לעשות עם מניותיו (28%). רק עזיבתו את כאל תאפשר את הפיכתה לבנק קטן. לגבי מקס, גם ניתן להעריך שהיא תרצה לקבל רישיון דומה.

השאלה הנוספת היא לגבי שחקנים אחרים, כמו חברות ביטוח גדולות, שיוכלו להגיש בקשות באמצעות זרועות אשראי חוץ בנקאי שלהן. לחברות הפניקס, מנורה-מבטחים ואחרות יש החזקות בגופים שונים שמעמידים אשראי בנקאי ולכאורה יוכלו לבקש בקשה במטרה להפוך אותם לבנקים קטנים. באשר לחברות האשראי החוץ-בנקאי, שאינן בשליטת ענקיות הביטוח, שם התמונה פחות ברורה.

המפסידים: הגדולים, ובנקים קטנים שקיימים

במערכת הבנקאית מקפידים לשמור על שתיקה עד כה באשר לחוק החדש. שם לכאורה מברכים מאחורי הקלעים על הגברת התחרות, אבל בפועל יחד עם הכוונות למסות את הרווחים שלהם בצורה חריגה, והמתווה של בנק ישראל שדורש מהם לחלק 3 מיליארד שקל מרווחיהם בשנתיים כהטבות ללקוחות, מדובר בכניסה של גורמים חדשים לענף שיגבירו בהדרגה את הלחץ. בעיקר בצד הקמעונאי, איפה שהבנקים הם הכי חזקים.

כיום פועל כבר בנק דיגיטלי "קטן" אחד, וואן זירו, שרשם מאז הקמתו הוצאות עתק של מעל מיליארד שקל כדי להקים את המערכת ולהתחיל לפעול. והוא לא צריך "סניפים" פיזיים כמו שיצטרכו הבנקים הקטנים החדשים. וואן זירו בניהולו של אייל גפני כבר מחזיק ב-160 אלף לקוחות, כך שלראייתו הוא כבר מסייע בהגברת התחרות. בעוד כחודשיים יתחיל לפעול עוד בנק דיגיטלי, אש (ESH), שייסד יזם ההייטק ניר צוק.

פרופ' שמואל האוזר, בעברו יו"ר רשות ני"ע וכיום יו"ר בנק אש, אומר לגלובס כי "מה שאמרנו בפני הוועדה הבין-משרדית הוא שצריך שיהיו עוד 2-3 בנקים גדולים. בנק אש יכול לשבש את השוק. אבל עשו פשרה כשקבעו שגוף מוסדי לא יכול לשלוט בבנק קטן, אם נכסיו מעל ל-2.5% מנכסי המערכת הבנקאית (כ-60 מיליארד שקל). נניח שכנעתי מוסדי להשקיע, ואני רוצה להגיע להיות בנק בינוני, יגידו לי: מספיק". האוזר מציין כי צריך לאפשר למוסדיים להחזיק בבנקים הקטנים בשיעור כפול של 5% ועם צמיחה אורגנית, כלומר שהוא יוכל גם לטפס. "אני בסוף רוצה להפוך לבנק גדול. לכן צריך לשנות את הפרדיגמות".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.