שנת 2011 כבר הוכרזה כשנה המאתגרת למנהלי ההשקעות - כזו שתהווה צומת דרכים. חיזוק לכך קיבלנו בחודשים האחרונים, כאשר במקביל להתמודדות עם המגמות המרכזיות בזירות הכלכליות בארץ ובעולם הוכיחו השווקים שגם בתקופות של מגמה חיובית נדרשים מנהלי השקעות להישאר ערניים, להגיב להפתעות מזירות שונות - העלולות לטרוף באחת את הקלפים - ולשנות בהתאם את האסטרטגיה שהם נוקטים.

השנה נפתחה אמנם בצורה רגועה יחסית, ואת עיקר תשומת לב המשקיעים בשוק ריכזו נתוני המאקרו השוטפים, בארץ ובעולם, ששידרו אופטימיות זהירה להמשך. אולם בתזמון כמעט מדויק החל העולם להשתגע מאז סוף חודש ינואר, כשהחל להתפרסם המדור "עושה שוק" שבו אנו מציגים את השקפת מנהלי ההשקעות השונים לגבי החלוקה הנכונה של תיק ההשקעות.

מהומות, אסונות ומתיחות ביטחונית, שהתפרסו מפוקושימה ועד עזה, מצפון אפריקה ועד למפרץ הפרסי, הנמיכו את הטונים החיוביים ואת הביטחון הקשורים בהתאוששות הכלכלית.

ומה המליצו מנהלי ההשקעות? במבט של סיכום רבעוני עולה כי באופן גורף, מנהלי ההשקעות שהתארחו במדור התבטאו כי אינם מתרגשים ממידת הדרמטיות שיכולה להיות בהמשך לאירועים אלה על כיוון הכלכלה המקומית ועל כיוון יתר הכלכלות המרכזיות בעולם. הם עדיין חושבים כי בראייה להמשך השנה השוק נמצא במגמת עלייה.

שלושה חודשים לאחר שהתחלנו להציג את הרכבי התיק שאותם רואים מנהלי ההשקעות כאידיאליים לתקופה הקרובה, מרבית החלטות ההשקעה בחלוקת התיק עדיין מתבססות על נתוני המאקרו המקומיים, קצב עליית הריבית, האינפלציה והצמיחה, לצד נתוני מאקרו דומים ואחרים המגיעים מהעולם, בעיקר מארה"ב.

דבקים בחלוקה הפופולרית

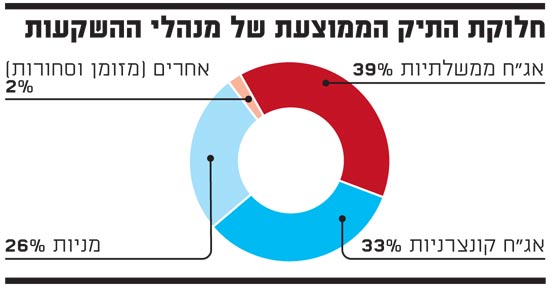

מנהלי ההשקעות מצדם אמנם לא מתרגשים, אך גם לא לוקחים סיכונים, אלא מעדיפים לדבוק בחלוקה הפופולרית המקצה 20%-30% מהתיק לרכיב מנייתי, ואת עיקרו לרכיב אג"חי המתחלק לשניים - ממשלתי וקונצרני.

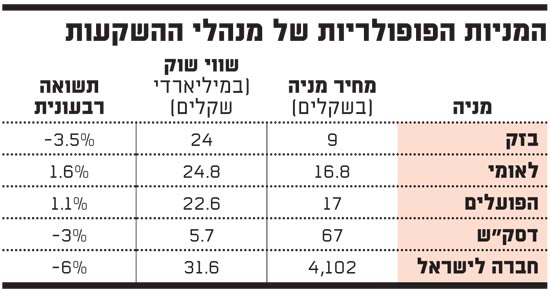

הדבר בולט במיוחד בבחירה במניות, כפי שתראו בטבלה מטה, שם השורה התחתונה ברורה - דפנסיביות על פני תשואה.

המניה הפופולרית ביותר על המנהלים היא של חברת התקשורת של שאול אלוביץ' - פרת הדיבידנדים בזק, שעליה המליצו מחציתם. ההסתכלות החיובית על בזק נמשכה גם לאחר שירדה קרנן של שתי מניות חברות הסלולר, עם פרסום הכרזת שני הזוכים במכרז להפעלת רשתות הסלולר החדשות.

הסקטור המומלץ ביותר הוא סקטור הבנקים, השקעה שהפכה בחודשים האחרונים לקונצנזוס בקרב מרבית האנליסטים המסקרים את התחום. יותר מרבע מההמלצות שניתנו למניות ספציפיות הנסחרות בבורסה המקומית היו מניות בנקים, כשהפופולריות ביותר היו מניות לאומי והפועלים בהתאמה.

את הגיוון מצאנו בהמלצות האג"ח, בפרט בחלק הקונצרני, ונראה כי שם חלוקות הדעות של מנהלי ההשקעות. רכיב האג"ח הממשלתיות בתיקי מנהלי ההשקעות השונים נע בין 30% ל-55% מהתיק, והרכיב הקונצרני בין 25% ל-40%. בחלוקה בין האפיק השקלי לצמוד המדד, טווח הפערים מעט גדול יותר, ונע בין 20% ל-50% לכל אפיק.

כך למשל, הרכיב האג"חי בתיק של רן אליהו מאפסילון בולט - עם השקעה אגרסיבית של 55% מהתיק באפיק הממשלתי השקלי (סדרות השחרים) בלבד. לחלק הקונצרני בתיק הקצה אליהו 15% בלבד, ובחלק זה הוא המליץ להיחשף למדד, כאשר את הדומיננטיות של החלק השקלי בתיק נימק בהערכה שלפיה הסדרות צמודות המדד צפויות לסבול גם מהעלאות הריבית, שהוא צופה כי תגיע ל-4% עד סוף השנה (גבוה יותר מציפיות הקונצנזוס), וגם מהתמתנות האינפלציה.

בחלק הקונצרני הקפידו רוב מנהלי ההשקעות לציין את התשואות הנמוכות ואת מיעוט ההזדמנויות הנוכחי בשוק, וכמעט אף המלצה לרכישת סדרה ספציפית לא חזרה על עצמה.

אך יותר מכל בלט חסרונן של הסחורות שכמעט ולא מצאו לעצמן מקום משמעותי אצל עושי השוק. נכון לנקודת הזמן הנוכחית, החלטה זו נראית כבחירה נכונה, לאור בריחת המשקיעים משוק הסחורות בשבוע וחצי האחרונים, עם צניחה שבועית של 27% במחיר מתכת הכסף ושל 14.7% במחיר הנפט.

עם הפנים קדימה נבקש לחזור לתיקים של עושי השוק המתארחים כאן, לבדוק מה עשו המלצותיהם ומהם השינויים המתחייבים בתיק ההשקעות המומלץ שלהם, ובשורה התחתונה לענות על השאלה הבוערת כיום: מהיכן מביאים את התשואה?

חלוקת התיק הממוצעת של מנהלי השקעות

המניות הפופולריות של מנהלי ההשקעות

* הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.