אז מה היה לנו עד עכשיו, במסגרת המשבר האירופאי המתגלגל? 4-5 פסגות של ראשי מדינות, עשרות כינוסים של שרי אוצר, ואינסוף ישיבות של פקידות בכירה. כל המהומה הזו כדי להגיע בעצם למשהו שכולנו (או לפחות חלקנו המתעניין) ידענו כבר מזמן: רק ה-ECB יכול.

מריו דראגי, איטלקי בן 64, אשר כיהן כיו"ר של החלק הבינלאומי של גולדמן זאקס (2002-2005), וכראש הבנק הלאומי האיטלקי (2006-2011), יהיה כנראה האביר שעל הסוס הלבן, וזאת לפחות לתקופה הקרובה.

קודמו בתפקיד ראש הבנק האירופאי המרכזי (ECB), ז"אן קלוד טרישה הצרפתי, עמד בגבורה על עצמאותו של הבנק, אבל לא יכול היה, או לא רצה להיות, זה שיואשם על ידי ההיסטוריה בהשחתת האירו כפי שבן ברננקי, ואלן גריספן, מואשמים היום לגבי תפקידם בהשחתת הדולר.

על דראגי היה לרבע את המעגל: לעמוד בכללי התפקוד המוכתבים מברלין, ובכול זאת להציל את המצב הקשה של הבנקים באירופה. כמו כן, היה עליו לדאוג שגיוס ההון הנדרש על ידי המדינות (דרך גלגול האג"ח המדינתי) ימשיך להתבצע, וזאת כאשר התשואות עליהם יהיו סבירות והגיוניות.

איך עושים זאת? זו הייתה משימה כמעט בלתי אפשרית, וזו כנראה הסיבה שנדרש כל כך הרבה זמן למצוא לה פתרון. והנה, עוד פעם הוכח, שאנשי גולדמן לשעבר, באמת מיוחדים וכשרוניים. על המודל הטוב של ה-QE הקלאסי, יצאה לאוויר העולם תוכנית גאונית שיכולה בהחלט לדחות את הבעיה הבסיסית לחודשים קדימה.

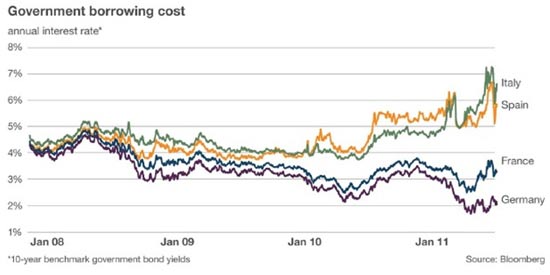

לפני ההסבר הקצר על מהותה של התוכנית, הבה נסתכל על אחד מן הסימפטומים של המשבר שהיא אמורה לפתור - בעיית מימון החוב הממשלתי:

משה שלום תשואות אגח

גרף זה אינו אמור להראות במדויק את הערכים של התשואות, אלא את התמונה הרחבה. איטליה וספרד, שתי מדינות ענק ביבשת, עמדו על סף תהום, כאשר צרפת לא הייתה רחוקה מלהצטרף אליהן. כאשר אני משתמש במילה תהום, אני מתכוון למצב שבו הן הופכות ליוון. כמו יוון, הן היו מאבדות לא רק את ריבונותן הכלכלית, אלא גם כל סיכוי לגיוס בשוק ההון הכללי, והיו נהפכות תלויות לחלוטין בחסדי פקידי בריסל. תשאלו את פפנדראו (ראש ממשלת יוון הנבחר האחרון) על כך.

אז מה בעצם קרה בתחילת השבוע שעבר? הנה עיקרי התוכנית (בהפשטה גדולה) כפי שאני מכיר אותה:

■ ה-ECB מייצר ומלווה כסף, בריבית של 1%, לכל בנק אירופאי העומד בקריטריונים (והם לא גבוהים במיוחד)

■ אותו בנק יכול (ולמה לא בעצם?) להשקיע את הכסף באג"ח מדינה הנע בין 2-7%, להגדיל את הלימות ההון שלו, או להלוות את הכסף הלאה, וזאת בריבית גבוהה בהרבה

■ ההלוואות ניתנות לתקופה ארוכה מאוד יחסית (3 שנים), ובהיקף כללי של כ-500 מיליארד אירו. די והותר לצורך גלגול החוב השוטף של מדינות הדרום לתקופה ארוכה.

■ כל זאת, ללא הפרה של אף כלל מכללי ההתנהלות של הבנק המרכזי, וללא צורך באישור אקטיבי של אף פרלמנט.

כולם מרוויחים

הבנקים עושים קופה, ללא סיכון, מהפרש הריביות, המדינות מצאו קונה לאג"ח שלהן, ה-ECB לא עשה דבר רע, והגרמנים יכולים לומר שהם בכל זאת "לא שילמו את החשבון". ואם, במקרה, מהלך זה יוריד את ערכו של האירו (הרי זה מטבען של המטבעות שמדפיסים אותן יש מאין), מי ייהנה מכך הכי הרבה? גרמניה כמובן, כי היא המייצאת, והמייצרת, הגדולה ביבשת!

דרך אגב, 500 מיליארד אירו... זה די דומה ל-TARP האמריקני, לא? הוא עמד על 700 מיליארד דולר. מה יש להם, לאנשי גולדמן (אזכיר שאבי ה-TARP היה כמובן הנרי פולסון, שר האוצר האמריקני דאז, ומנכ"ל לשעבר של גולדמן) מן המספר הזה?

כמו כל שבוע, ניתוח של מדד S&P500:

משה שלום סנופי

הירידה ממאי השנה, אשר הובילה את המדד מ-1,370 ל-1,070 נק', תוקנה בחלקה על ידי העלייה מ-4 באוקטובר. כאשר מדברים על "ראלי סוף שנה" לא לוקחים בחשבון שלמעשה הראלי החל מאותה רמה נמוכה.

השאלה כמובן נותרה לדעת אם יש לצפות להמשך גבוה יותר, או אם מה שראינו עד כה הוא העיקר ולא עוד. למרות שבארבעת הימים האחרונים ראינו עליות יפות, אין לדעת זאת עד ליציאת המדד מן המשולש המתכנס המוצג כאן.

גלי האליוט (שאינם מוצגים), וגם האינדיקאטורים הטכניים כמו ה-CMF ב-3 סגול, וה-MACD ב-4 סגול, אינם יכולים לעזור לנו הרבה בהנחה לגבי העתיד כי אין בהם קיצוניות או סטייה.

למה אני סבור שהיציאה תהיה בכול זאת כלפי מעלה? הנה כמה טיעונים לצד החיובי:

■ העונתיות - התקופה הזו של השנה נוטה לעליות

■ התוצאות הטובות יחסית, המגיעות מן הכלכלה האמריקנית

■ הפוגה קלה במשבר האירופאי, בעיקר עקב התוכנית של דראגי ושות'.

■ גלי אליוט הדוגלים במבנה ZIGZAG, שחסר בו גל עולה מסיים

■ מבנה של ראש וכתפיים הפוך (הראש נמצא ב-1,150 נק')

■ העובדה שדשדוש (משולש) יוצא לעיתים קרובות לאותו הכיוון שהמחיר הגיע אליו (במקרה זה מעלה)

אבל, וזו נקודה קריטית להבנה: כל ההנחה הזו מבוססת על יכולתו של המדד תחילה להתבסס, מעל הממוצעים הנעים 50 (בסגול) ו-200 (בירוק). זו חובה ראשונית. שנית, עליו לחצות את קו המגמה הכחול, המהווה את הגבול העליון של המשולש המתכנס, וכך למעשה לסגור שבועית מעל 1,270 נק'.

רק אז, נוכל לומר שיש לנו אישור להמשך חיובי. אי יכולתו לבצע משימות אלו ישאירו ספק גדול. ירידה מתחת ל-1,210 נק' תיצור שוב פסימיות קשה, ותגרום להנחה החיובית להעלם כמסך עשן.

-

-

-

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.