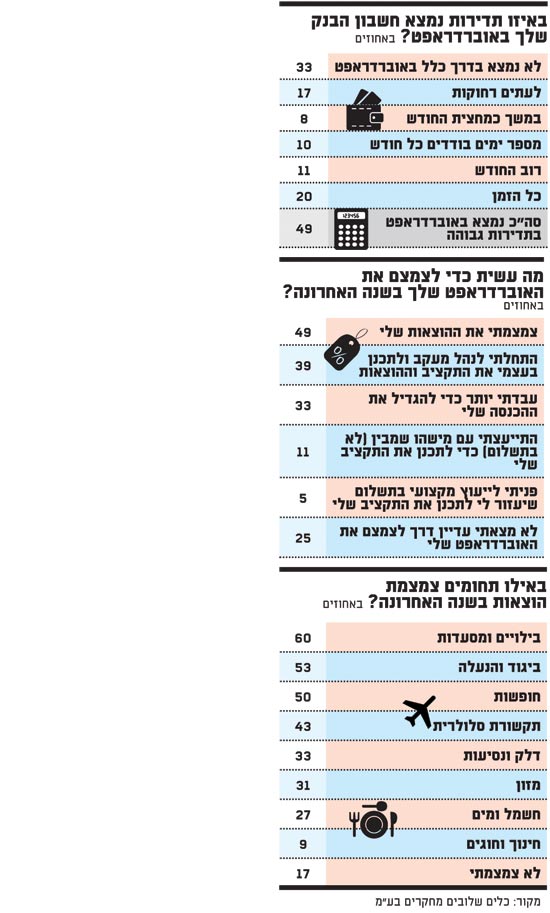

מחצית מהציבור מצויים תדירות במינוס בחשבון הבנק שלהם - כך עולה מסקר שערך עבור "גלובס" מכון המחקר "כלים שלובים", בשיתוף ארגון "פעמונים". חמישית מהאוכלוסייה נמצאת באוברדראפט כל הזמן - ורק שליש כלל אינם יורדים מתחת לקו האפס בחשבון העו"ש.

נראה כי רבים מנסים למצוא דרך החוצה מהבוץ, אך לא כולם יודעים איך לעשות זאת. מחצית הנשאלים מעידים על צמצום ההוצאות במהלך השנה החולפת, 40% החלו לנהל מעקב מסודר אחר הוצאות והכנסות, ושליש מהנשאלים הגדילו את הכנסתם כדי להתמודד עם המצב. 11% התייעצו עם גורם נוסף לא בתשלום, ו-5% פנו לייעוץ מקצועי בתשלום. 25% מודים כי לא מצאו עדיין דרך לצמצום האוברדראפט.

הסקר בוצע באמצעות פאנל אינטרנטי של מעל ל-500 משיבים, ובודק בנוסף באילו תחומים צמצמו המשתתפים את היקף הצריכה: בילויים ומסעדות נמצאים באופן טבעי בראש (60% צמצמו הוצאות בסעיף), לאחריהם ביגוד והנעלה (53%), חופשות (50%), תקשורת (43%), דלק ונסיעות (33%), מזון (31%), חשמל ומים (27%) - ובשיעור זניח משמעותית, 9% צמצמו את הוצאות החינוך והחוגים של ילדיהם.

המצוקה הישראלית מקבלת ביטוי מוחשי במספרים שפרסמה הלשכה המרכזית לסטטיסטיקה, לפיהם עומד הפער הממוצע בין הכנסות להוצאות במשק-בית על קרוב ל-1,500 שקל. בעוד הכנסה כספית נטו ממוצעת למשק בית ב-2010 עמדה על 12,010 שקל, מגיעות ההוצאות הממוצעות לתצרוכת לסכום של 13,500 שקל למשק-בית בשנה המדוברת. לא צריך להיות גאון במתמטיקה כדי להבין לאילו סכומים יכול להצטבר פער של 1,500 שקל בחודש על פני תקופה ארוכה.

"לפני שנאשים את הבנק, המדינה או את יוקר המחיה, אני מציע שנפנה את אגודל האחריות לכיווננו", אומר אורי היימן מ"אוצר - ייעוץ ואימון כלכלי". לדבריו, "האוברדראפט הוא רק סימפטום - תסמין לבעיה שורשית עמוקה יותר של אי-לקיחת האחריות וחוסר ניהול. אי-אפשר לשנות את המצב בלי לשנות הרגלים".

עבור רבים, תמונת המצב נכון להיום רחוקה מלהיות פשוטה. למשפחות עם אוברדראפט המגיעות לטיפול בפעמונים יש בממוצע סך חובות של כ-140 אלף שקל, לא כולל משכנתאות.

איך מצליחים לקבע את המינוס ולהעמיק אותו בצורה כזו? בקלות רבה, כנראה. איך בכל זאת אפשר להתגבר על פער של 1,500 שקל בתקציב המשפחתי?

בעזרת גיל אורלי, מנכ"ל חברת "יבולים" לאימון כלכלי למשפחות, ואורי היימן מחברת "אוצר", מביא "גלובס" מספר רעיונות:

איפה הכסף?

צמצום בהוצאות הקטנות

אחד הסעיפים הבולטים בפוטנציאל החיסכון הוא מזומן שלא יודעים לאן הלך. אצל מרבית המשפחות, 5%-10% אחוז מההוצאה לא מוסברת.

פתרון

אורלי: מעקב אחר "כסף קטן" מחייב רישום של כל אחת מההוצאות הקטנות, ושם אפשר לחסוך הרבה; 90% מהמשפחות חוסכות מהותית בדרך הזו.

מזון וצריכה שוטפת

נאמנות עולה ביוקר

"עיקר הטעות היא קנייה עיוורת של המותגים המוכרים, לצד רכישה לא מתוכננת. אנשים קונים מוצרים שהם רגילים ואוהבים בלי להתייחס לתחרות, גם כשהיא קיימת".

פתרון

קנייה מושכלת ופתיחות לחברות קטנות שמוצריהן זולים יותר.

תקשורת

דברו פחות

אורלי: סעיף הוצאות התקשורת (סלולרי, כבלים וכו') גבוה אצל כולם, אבל זה בהחלט לא מסוג הדברים שאי-אפשר לקצץ בהם.

פתרון

הגבלת השימוש של בני-נוער וילדים, ושינוי חבילות בהתאם לדפוסי השימוש.

מותרות

להוריד את רמת החיים

כאן נכנסים לתמונה שלל סעיפים הכלולים תחת הגדרת "מותרות", גם אם התרגלנו אליהם כחלק מאורח החיים שלנו.

פתרון

"פחות בילויים, פחות בגדים, ויתור על חדרי כושר. גם צמצום בהיקף רכישת הסיגריות תייצר שינוי מהותי - גם אם לא נגמלים, להוריד לפחות את המינון".

אשליה אופטית

"זו רק חריגה חודשית קטנה של 1,000 שקל"

"עצם קיומו של אוברדראפט בתדירות גבוהה, שלא לומר כדרך חיים, מלמד על התנהלות כלכלית בלתי מאוזנת שבה יש יותר הוצאות מאשר הכנסות", מזכיר יעקב טברסקי, יועץ מקצועי ב"פעמונים". "אחת הטעויות הנפוצות היא לחשוב שחוסר איזון קטן אינו ממש בעיה, ושבזכות היכולת למשיכת יתר אפשר להסתדר".

טברסקי מדגים את הסכנה עם משפחה שמכניסה 15 אלף שקל ומוציאה 16 אלף שקל בממוצע מדי חודש. החוסר החודשי של 1,000 שקל ביחס להכנסה הסבירה אינו מורגש כל-כך; לא צריך לקחת בעבורו הלוואות מיוחדות. הוא רק יוצר "מינוס קטן וזהו".

אלא שפער כזה הולך ומצטבר - 1,000 שקל בחודש הופכים ל-12 אלף בשנה ול-60 אלף ב-5 שנים - וכן הלאה, וכל זה עוד לפני שנלקחו בחשבון ריביות החריגה.

פתרון

להבין כבר מהרגע הראשון שמדובר במדרון חלקלק במיוחד - ולא להמעיט מערכם של פערים קטנים בחשבונות ההוצאות-מול-הכנסות.

הלוואות

הלוואה לכיסוי הלוואה

"כשמשפחה מגיעה לגבול מסגרת האשראי, פתרון משיכת היתר כבר לא עובד. בנקודה זו, ההתנהגות הנפוצה שאנחנו רואים היא של חיפוש אחר מקורות מימון נוספים, אם זו הלוואה ממקום העבודה או מהבנק, ואם זו עזרה כספית מחברים ומשפחה. ואז שוב נכנסים למעין רגיעה זמנית מדומה - שאין בה אלא אשליה, כי ההוצאות רק גדלות ביחס להכנסה".

"התירוץ המשכנע ליפול במלכודת הוא - 'הריבית על הלוואה זולה יותר מהריבית על המינוס'", אומר אורי היימן מחברת "אוצר". "זה נכון עובדתית אבל לא מקדם אותנו ברמה ההתנהגותית".

כשמגיע זמן הפירעון של הלוואה ואין איך לשלם את החוב, לוקחים פעמים רבות הלוואה נוספת כדי לשלם אותה, ובדרך-כלל בסכום גבוה יותר מההלוואה הראשונית (כי אם כבר נותנים לי הלוואה, למה לא לקחת). כך בעצם מגדילים שוב הן את החוב והן את קצב העמקתו, בהתאם להחזרים הגדלים.

פתרון

היימן: "לא מכסים מינוס על-ידי הלוואה. קודם צמצמו את המינוס בזכות עצמכם, ורק אז תיעזרו בהליכים 'קוסמטיים' במקביל הקטינו את מסגרת האשראי".

הגדלת אשראי

התייחסות למסגרת האשראי כאל כסף זמין

בעיה נוספת היא הנטייה "לחפור" לעומק מסגרת האשראי במקום לנסות ולסתום את הבור: "הקו העיקרי המנחה את הבנק בשיקולי מתן אשראי הוא לאפשר ללקוח להישאר בגבולותיו הפיננסיים תוך מניעת הסתבכות במצב של חדלות פירעון", מזכיר דני קמושביץ, יועץ פיננסי במזרחי-טפחות. "עם השנים, מסגרות האשראי בחשבון העובר ושב נכנסו לתודעתנו כדבר מובן מאליו - ואולי זו בדיוק הבעיה.

"אנו מתנהגים כאילו מסגרת האשראי היא חלק מסכום הכסף האפשרי לנו לניצול, בלי להתייחס לעלות שאנו משלמים עליו. אחוז גבוה מאוכלוסיית לקוחות הבנקים מנצלים בתכיפות גבוהה את מסגרת האשראי שלהם בחשבון העו"ש - ואף מנסים להרחיב אותה בכל הזדמנות אפשרית".

פתרון

לשאוף לצמצם את מסגרת האשראי ולהתאים אליה את הרגלי הצריכה, ולא להפך.

חוסר ידע

כמה עולה החריגה?

"אם הייתם יודעים שהאוברדראפט ושימושי האשראי הנוספים שלכם לטובת צרכים שוטפים גורמים לירידה של כ-20% ברמת החיים שלכם", אומר היימן, "אולי הייתם משנים קצת את התפיסה".

במשפחות המלוות על-ידי יועצי "אוצר", משלמים לקוחות ריבית שנתית על מינוס בין 2,000 ל-5,000 שקל בשנה. אין ספק ששיעורי הריבית שנגבים בגין משיכת יתר - העומדים על 8%-15% - מסייעים להנצחת המצב.

פתרון

לצלול למספרים כבסיס להשוואה (בין עמלות הבנקים, למשל) וכמניע לפעול

דיור

החלפת מקום המגורים

ההוצאה הכבדה ברוב משקי-הבית היא על דיור, במיוחד במרכז הארץ. אולם, מהלך כזה נחשב קיצוני ונדיר. "רק בודדים יבחרו בפתרון של מעבר דירה", אומר אורלי, "הרוב ישמרו את סביבת המגורים גם במחיר פגיעה באיכות החיים".

פתרון

מעבר לאזור זול יותר או לדירה קטנה.

חוסר מיקוד

לזהות את מקור הבעיה

"לעתים אנשים משקיעים המון אנרגיות בחיפוש הלוואות ונעשים מומחים", אומר טברסקי. "אם היו משקיעים את האנרגיה הזו במציאת פתרון אמיתי לבעיה, מצבם הפיננסי היה טוב יותר". בפועל, כל פתרון כזה יהיה זמני בלבד עד שייווצרו חובות חדשים - ואף בקצב מתוגבר, כשאין מנוס משינוי במאזן ההוצאות-הכנסות.

היימן מזכיר כי כאשר יש למשפחה הוצאות קבועות (דיור, חינוך, ביטוחים, מימון וכו') בשיעור הגבוה מ-60% מסך הכנסות משק-הבית, הרי שמבנה ההוצאות לא משאיר כמעט ברירה אלא לחרוג מהתקציב ולהיקלע למינוס פעם אחר פעם.

יש לבנות תוכנית כוללת המשנה את ההוצאות הקבועות של משק-הבית ומפחיתה אותה משמעותית. "הבסיס הוא ליצור תקציב מאוזן ולנהל מעקב ובקרה שוטפת על ההתנהלות כדי שתתאים התקציב", מוסיף טרבסקי, "אחרי שהמשפחה לומדת לעשות את זה כראוי, אפשר לעבור ליישום פתרונות עבור החובות, כדי לסלקם באופן הנכון ביותר בתקופת זמן קצובה".

פתרון

השקעת הכוחות בפתרון בעיית החובות במקום להשקיע במציאת הגורם לחובות.

באיזו תדירות נמצא חשבון הבנק שלך באוברדראפט

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.