"אני מודאג. קיימת תופעה עולמית שבמסגרתה משקיעים מתעלמים מהסיכון של הנכסים ה'לא מסוכנים'. אני מזכיר למשקיעים שגם אם נכס מוגדר סולידי, זה לא אומר שהוא לא מסוכן. חשוב לא להתפתות להשקיע באג"ח ממשלתיות ארוכות מאוד, ולא לשכוח שהמינוף עובד גם לרעה. עוד תהיה תקופה שבה אג"ח ממשלתיות יירדו חזק, ונראה עלייה באג"ח קונצרניות ובמניות". כך אומר אורי סטנק, מנהל השקעות בתאגידים ומוסדיים בכלל פיננסים.

סטנק, שחוזר השבוע להתארח במדור, מזכיר שלאג"ח הממשלתיות יש משקל לא מבוטל בתיק ההשקעות, ולכן טוען שאת החלק הארי לתשואה ניתן לייחס להן, ולא רק לנכסים המסוכנים. "מתחילת השנה עלו אג"ח הממשלתיות, שנסחרות בתשואה של קצת יותר מ-1% צמוד, בכ-9%. הסיבה המרכזית לכך היא סביבת הריבית הנמוכה בעולם, שלפעמים נשמרת בצורה מלאכותית.

"לכן ראינו בריחה מנכסים מסוכנים לנכסי איכות, והעלאת המחיר בצורה חדה", אומר סטנק, "הפחד הגדול הוא שיאפשרו לריבית להתנהג בצורה חופשית, או שרק ידברו על אפשרות של העלאת ריבית. או אז נראה הפסדי הון כואבים באותו נכס בטוח לכאורה. איני טוען שזה יקרה מחר או בתוך חצי שנה, אך כשזה יקרה זה יהיה מהיר וכואב, כמו סיר לחץ שהשתחרר. מה שטס מהר כל כך גם יכול להתרסק".

"להעלות את הסיכון בשוק המקומי"

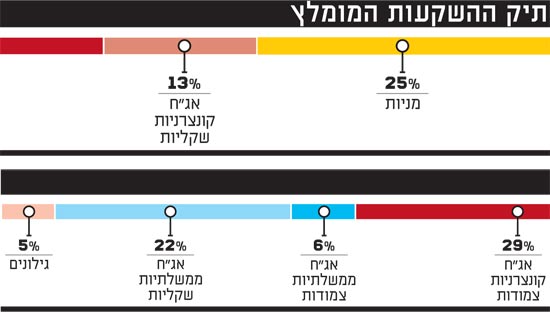

אולם על אף חששותיו, סטנק מבצע התאמות קלות בלבד בתיק וממשיך להקצות 28% לטובת אג"ח ממשלתיות במח"מ בינוני - 22% שקליות ו-6% צמודות, מתוך אמונה "שכאשר זורעים זרעים צריך לתת לאסטרטגיה זמן להבשיל".

הנחת העבודה של סטנק גורסת כי הריבית תישאר נמוכה בתקופה הקרובה. לכן הוא מציע להעלות את רכיב הסיכון מ-80% ל-90% מהפוזיציה. "מצד אחד, איננו רוצים לתזמן שוק באופן מלא ולהישאר מאחור בתיקון. מצד שני, המצב הנפיץ יביא להזדמנויות לרכישות, ובכך ניתן ערך מוסף לתיק וננצל תקופה זו לשיפור התשואה", הוא מוסיף.

סטנק ממשיך להעדיף את השוק המקומי, הודות ליתרון היחסי בהכרת השוק. במקביל, הוא מציע להשקיע בחברות ישראליות שתחום פעילותן גלובלי, ובכך לצמצם את הסיכון. לכן, מתוך25% שאותם הוא מקצה לאפיק המנייתי, הוא מפנה 75% מהם לטובת מניות בישראל. "מאז שהתארחתי פה לאחרונה, השוק המקומי חווה התאוששות. הפער בין מדדי תל אביב לעולם הצטמצם, אך הוא עדיין עומד על כ-7% לטובת S&P 500. אני מעדיף השקעה ובחירה של ניירות בפינצטה, בניגוד להתמקדות בסקטורים. לדעתי, נמשיך לראות שונות בין החברות באותו הסקטור".

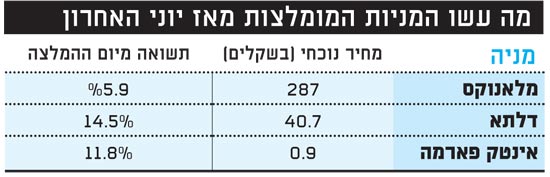

סטנק ממשיך להמליץ על מניות דלתא ושיכון ובינוי, שמאז יוני האחרון הוסיפו 14.5% ו-9%, בהתאמה. כמו כן, הוא ממשיך להאמין בחברת הביומד אינטק-פארמה ובחברת הטכנולוגיה מלאנוקס, שבמהלך התקופה התחזקו ב-9.5% ו-11.8%, בהתאמה. "השקעה באינטק-פארמה לא מתאימה לבעלי לב חלש, אבל אני חושב שיש שם פוטנציאל; מלאנוקס ירדה חזק לאחר דוחות טובים, לכן אני מזהה הזדמנות", הוא אומר.

כמו כן, הוא מזהה הזדמנות בסקטור הבנקים, כמו במניית מזרחי טפחות. לדבריו, "הבנקים רשמו עליות נאות. השוק שהתייבש ושנחסם לגיוס חוב, דוחף גופים לפנות לבנקים לקבלת אשראי. מי שיכול לראות מעבר לפינה עשוי לזכות לנחת מההשקעה הזו".

סטנק מקצה 25% מהאפיק המנייתי לטובת השווקים מעבר לים, וממשיך להתמקד רק בארה"ב. הוא ממליץ על חשיפה לחו"ל באמצעות תעודות סל מנוטרלות מטבע, בייחוד תעודות סל על המדדים האמריקניים המובילים.

סטנק ממשיך להקצות את הנתח הגדול ביותר בתיק (42%) לטובת אג"ח קונצרניות, מתוכם 29% באפיק הצמוד ו-13% באפיק השקלי, במח"מ ממוצע של שנתיים וחצי. "כדאי להמשיך להתמקד באג"ח בדירוג A ומעלה, ולהקצות 5% מהאפיק לטובת השקעה באג"ח בדירוג נמוך", אומר. סטנק ממליץ על אג"ח כמו אגוד 18 ומליסרון 5 והנסחרות בתשואה של 2.4%, אולם מחליף את מבני תעשיה 11 בבזן 2, בשל התשואה שהניבה הראשונה במהלך התקופה. את 5% הנותרים מקצה סטנק להשקעה בגילונים , לטובת ניצול הזדמנויות.

"לסיכום", אומר סטנק, "ההשקעה בתקופה הקרובה צריכה להתבטא בחוסר יצירתיות. צריך להיזהר בתוך ים האופטימיות שפקד אותנו ברבעון השלישי. ההנחה היא שהאיומים עדיין לא סיימו להשפיע על המחירים, ולכן השוק המקומי מתאים למי שמסוגל לעמוד בחולשה ותנודתיות מסוימת בטווח הקצר".

מה עשו

תיק השקעות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.