המשקיעים בדילמה. נתונים, המצביעים על האטה בכלכלות רבות, נמסרו בשבועות האחרונים בארה"ב, ומוקדם יותר בגרמניה, סין ואחרות. ההערכה הרווחת בקרב בתי ההשקעות, היא כי מדובר בהאטה זמנית בקצב הצמיחה, וזו צפויה להאיץ בחצי השני של השנה. חששות הצמיחה הורגשו ביתר שאת בבורסות בשווקים הצומחים, שחוו מימושים של עד 10%, דוגמת סין, ברזיל, דרום אפריקה, פולין ועוד.

האופטימיות של תחילת השנה בנוגע לצמיחה התחלפה בחשדנות, גם לגבי המשק האמריקני - שם עדיין חוששים מהאטה ברבעון השני בגלל השפעות העלאות המסים ולמרות הצמיחה הגבוהה יחסית ברבעון הראשון בהוצאות הצרכנים. השווקים מגיבים לכל נתון מקרו חיובי או שלילי יותר מאשר בעבר.

סיבה נוספת למימושים בשווקים הצומחים, הייתה הורדת תחזיות צמיחת הרווח עם פרסום דוחות הרבעון הרביעי אשתקד והראשון השנה. להערכתנו, הרווח צפוי לצמוח בממוצע ב-11%, לעומת הערכה קודמת של 13% - עדיין הרבה מעל כל שוק מפותח. צמיחת הרווח בארה"ב, לדוגמה, צפויה לעמוד על כ-6% בלבד.

השונות בין השווקים הצומחים רבה, ועדיין ניתן למצוא שווקים שבהם צמיחת הרווח השנה עולה על 20%, דוגמת קוריאה הדרומית, טאיוואן, ברזיל וצ'ילה. בסין צפויה צמיחת הרווח לעמוד על כ-11%.

גם התמחור של השווקים המתעוררים נמוך משמעותית מזה של השווקים המפותחים. מכפיל הרווח הממוצע לשנה הקרובה עומד על 10.1 בלבד, לעומת 13.2 במפותחים - דיסקואנט הגבוה זה עשור, למעט 2008. מדד השווקים המתעוררים, שעלה אשתקד ב-18.6%, לעומת 16.5% של השווקים המפותחים, החל את השנה בביצוע חסר משמעותי, כשירד 2%, לעומת עלייה של 8% במפותחים.

השווקים הצומחים, שמהווים 80% מאוכלוסיית העולם, 32% מהתוצר בעולם ו-26% מסך שווי שוק המניות בעולם, הם חלק בלתי נפרד מכל תיק השקעות גלובלי. נשאלת השאלה, האם לאחר המימושים האחרונים מומלץ להגדיל את רכיב המניות הללו. בפשטות, התשובה היא חיובית, אם כי יש לעשות זאת במקביל להתבהרות תמונת הצמיחה בארה"ב ובסין - צמיחה אשר לה השפעה ניכרת על הצמיחה הגלובלית ועל התנהגות הבורסות.

בנוסף, ירידת הקורלציות בין הבורסות השונות בעולם, לאחר ירידת מפלס החששות מתרחיש קצה, מאפשרת בניתוח נכון לבחור שווקים צומחים, אשר להם התנהגות בקורלציה נמוכה יותר, ולהכות כך את מדד השווקים המתעוררים.

פעילות נמרצת של הבנקים המרכזיים רק תומכת בירידת הסיכון ממימוש חד מאוד, דוגמת זה של שלוש השנים האחרונות. נתון אקסוגני, אשר לו מתאם גבוה עם בורסות שווקים צומחים רבים, הוא מחירי הסחורות, המהוות נתח משמעותי בכלכלות ובהרכב מדדי המניות בבורסות כמו רוסיה וברזיל.

בין השווקים הצומחים מומלצות במשקל יתר מניות בברזיל, רוסיה, הודו וקוריאה הדרומית. אלו של סין, למרות התמחור הנמוך והאפשרות להקלות מוניטריות, הורדו למשקל שווה לפני מספר שבועות, בגלל חוסר הוודאות לגבי הצמיחה וטיפול הממשל באשראי הנדל"ן, וכן לאחר מהלך עליות משמעותי ברבעון האחרון אשתקד.

חוזרים לברזיל

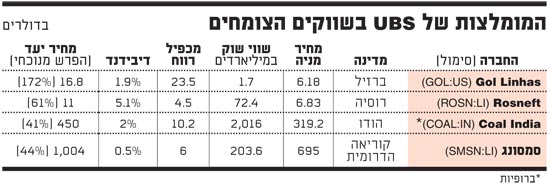

במדד השווקים המתעוררים מצויות 823 חברות, ויהיה זה מעט יומרני לבחור 4 מהן להמלצה. ניקח את האתגר, ונרחיב על חברות מארבעה שווקים ומגזרים שונים, שהן מעניינות לבחינה.

על ברזיל הרחבנו כאן לפני כחצי שנה, וציינו אז 4 חברות שהכו את המדד המקומי בעשרות אחוזים. אחת מהן עדיין מעניינת להשקעה - Gol Linhas (סימול: GOL), שהיא חברת התעופה השנייה בגודלה בברזיל וחברת הטיסות המוזלות הגדולה באמריקה לטינית. החברה צפויה ליהנות מעלייה בהיקף הנוסעים באזור, וכן מהמונדיאל והאולימפיאדה הצפויים להתקיים במדינה. החברה, שהפסידה בשנה הקודמת, צפויה לחזור לרווח, וליהנות גם מהנפקת חברה-בת.

Rosneft (סימול: ROSN.LI) הרוסית מוחזקת 70% על ידי הממשל ו-20% על ידי BP. החברה צפויה להשלים רכישת חלקה בחברה המשותפת TNK-BP, ולהפוך לחברת הנפט הגדולה בעולם במונחי רזרבה וייצור - ההערכות מדברות על רזרבות נפט של 23 מיליארד חביות. לחברה יכולת הפקה יומית של 1.9 מיליון חביות; והפקת גז שנתית של 40 BCM, שצפויה לפי תוכנית ההשקעות השאפתנית של החברה להגיע עד שנת 2016 ל-63 BCM.

החברה ציינה בכנס משקיעים בשבוע שעבר, כי הממשל מתכנן למכור חלק מהחזקותיו בה, אבל לא לפני ששווי החברה, שירד בחדות באחרונה, יעלה ב-60% לפחות. גם מגבלות מתוכננות על מחיר הגז, לא הוסיפו שקט למשקיעים. החברה, שפרסמה תוצאות אתמול, נסחרת במכפיל רווח ושווי מהוון נמוכים, והושפעה לרעה מירידת מחירי הנפט, כמו כל המגזר.

Coal India (סימול: COAL:IN) היא חברת הפחם הגדולה בעולם בבעלות 90% על ידי ממשלת הודו, וכל תפוקתה, 432 מיליון טון בשנת 2012, היא לשוק ההודי המקומי. מחירי המכירה שלה נמוכים ביותר ממחצית מהמחירים הנהוגים בעולם, ועדיין מדובר בחברה רווחית ביותר.

לפי דיווחים בהודו עשויה הממשלה למכור 10% ממניותיה במחצית הראשונה של השנה - מה שעשוי להגדיל את ההתעניינות בחברה מצד משקיעים מחד, ולזרז את הממשלה לפתור כמה סוגיות, ובהן עתיד הפיתוח של מכרות החברה. רווחי החברה צפויים לעלות השנה בכ-11%, ותפוקתה צפויה לעלות השנה ב-3.8% לעומת דוחותיה מתחילת אפריל.

סמסונג (SMSN.LI), שפרסמה דוחות בשבוע שעבר, ממשיכה להיות החברה המועדפת בקוריאה הדרומית, למרות חשש משחיקת מרווחים בסמארטפונים. שילוב מוצריה בכל פלחי השוק שומר על מרווחיה, ויש גם ציפיות ממכירות ה-GS4. החברה צפויה להגדיל השנה מכירותיה בכ-22%, ואת רווחיה בשיעור ניכר של כ-60%. צמיחת הרווח שלה בעשור האחרון הופכת אותה לאחת החברות בעלות צמיחת הרווח המהירה בעולם.

לסיכום, ביצוע החסר המשמעותי של בורסות בשווקים הצומחים לעומת השווקים המפותחים, יוצר הזדמנות השקעה מעניינת; זאת לבעלי אופק השקעה בינוני ומעלה, המעריכים כי הכלכלה העולמית תמשיך בצמיחתה השנה, למרות חולשת הנתונים האחרונים בכמה שווקים מובילים כארה"ב וסין.

*** הכותב הוא מנהל השקעות ראשי ב- UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

המומלצות של USB

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.