גם Hugh Hendry נכנע. אחד ממנהלי קרנות הגידור המעניינים, הנחשבים, והדוביים ביותר שהיו, החליט גם הוא לחבור למחנה השוורים. זאת אחרי שראינו אנליסטים בכירים כמו David Rosenberg ו-Jeremy Grantham עושים דבר דומה.

מהי הסיבה למעשה הפליפ-פלופ? Hendry, ביטא זאת הכי טוב שאפשר: "אינני מצליח להסתכל על עצמי במראה בבוקר. כל מה שהאמנתי כנכון, במשך השנים, איננו כזה יותר. הסביבה הפיננסית של היום הגיונית רק בפריזמה של המגמות, ולא של הבסיס הפונדמנטלי היסודי ביותר שעליו התחנכנו".

גם הוא הגיע למסקנה שאין כבר טעם להילחם אינטלקטואלית בהיזון החוזר הנובע מן הניסוי הכלכלי הגדול בהיסטוריה (ההרחבה הכמותית הגלובלית). היזון שהולך בערך כך:

-

הכסף החינמי (ההערכה הנוכחית מדברת על כ-200 מיליארד דולר לחודש) מושקע בשווקים הפיננסיים, אך גם במקומות המייצרים בזול, תוצרת עודפת.

-

כתוצאה מכך מתרחשת, בין השאר, ירידה מתמדת במחירים, ויצירת דפלציה בשווקים המפותחים.

-

ועקב כך אנו עדים להמשך במיתון המקומי של המשקים האלו, עצמם.

-

זה מביא, כמובן, להמשך התגובה הזהה מטעם קובעי המדיניות, דהיינו שמירה, ולעיתים הגדלה, של אותה הרחבה כמותית (או ירידה בריבית אם זה עדיין אפשרי, כמו באירופה...)

ברוב המקרים, מתקיים תהליך נוסף, ולא פחות הרסני: העברה מאסיבית של עושר מן העניים, ומעמד הביניים (דרך מיסים, לכיסוי חוב אמיתי, או מדומה של המדינות), לשכבות המבוססות יותר, הנהנות והמוגנות מרע על-ידי אפקט העושר של שוקי המניות, והנכסים הפיזיים האחרים הנמצאים בהיפר-אינפלאציה מוחשית (אמנות, יהלומים, נדל"ן יוקרתי).

אם תאור זה נכון במלואו, או רק בחלקו, ההיסטוריה תאמר לנו בעתיד, אבל הוא בהחלט מתאר לפחות חלק נכבד ממה שקורה היום. הוא גם מסביר היטב את הדיכוטומיה המדהימה בין מדדי מניות בשיאים חדשים, מול משקים הנמצאים, במצב הטוב, בסטגנציה זוהרת.

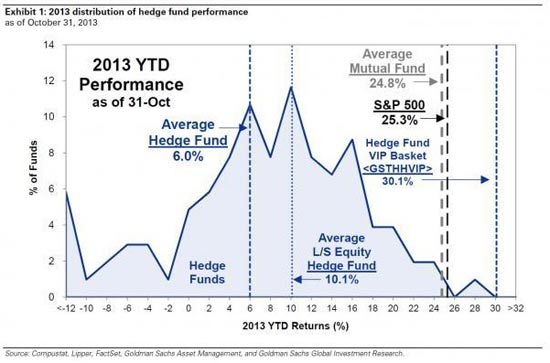

מי שלא רצה להשלים עם המציאות העגומה הזו סבל קשות בביצועיו, ואת זה ניתן לראות בגרף הבא, המראה, אכן, את חוסר היכולת של קרנות גידור רבות להיות תחרותיות מול ה-Benchmarks העיקריים שלהם (נתונים עד אוקטובר 2013):

קרנות - משה שלום

מהגרף עולה שממוצע התשואות של קרנות הגידור הכלליות סובב סביב ה-6%, מרחק אדיר מן הממוצע של קרנות הנאמנות (24.8%) ומדד המניות האמריקאי העיקרי, מדד S&P500 הנמצא ב-25.3%. מאז, הפרש זה כנראה רק החמיר, עקב ההמשך הבולט של היפרדות השוק מבסיסו הפונדמנטלי.

אפילו קרנות ה-Long-Short, המשחקות על הפרשי ביצועים של נכסים פיננסיים מאותו סקטור, נמצאות רק סביב ה-10%. מה קורה פה? למה מנהלי כספים כה רבים לא יכלו להתמודד עם התפיסה של המגמה, ולהבין שכללי המשחק השתנו?

התשובה נעוצה, על-פי הסברי רבים מהם, באי-האמונה שליוותה את רובם ביכולתם של הנגידים לנהל מדיניות מדפיסה כה אגרסיבית, הגובלת לעיתים במלחמת מטבעות של ממש, וזאת ללא מרד מצד שוק האג"ח.

אם ניקח לדוגמא את מריו דראגי, יורשו של פרנסואה טרישה, הנוקשה יחסית, בראש הבנק המרכזי האירופי, נבין את מהות העניין כולו. בהגיעו להגה העשייה, היורו עמד על קצה שבירתו האפשרית, והתשואות של האג"ח הממשלתי של כל המדינות הבעייתיות עמדו ברמות של קטסטרופה.

והנה, יצירת טריליון אירו, במסגרת תוכניות ה-LTRO התקבלה כמצילת מצב, כאשר שוק האג"ח הגרמני, המייצג את הצד הבטוח, והניזוק לכאורה מן הפעולה, קיבל זאת בהבנה, ונשאר בתשואות נמוכות מאד היסטורית. הפוליטיקה והשוק שיתפו פעולה על מנת להשיג מטרה שלא הייתה כלכלית כל-כך, אלא פוליטית בעיקרה, וזאת על בסיס ההשערה שקריסת האירו תביא להתמוססות המערכת כולה.

לכל מדינה הסיפור שלה, המנומק היטב על-ידי קובעי המדיניות של אותה ישות מדינית, ובתאום מלא עם הבנק המרכזי המקומי, אך בעיקר עם הסכמתם של מי שמשפיע באמת (דרך רכישות אמיתיות, או נגזרים שונים ומשונים) בשוק האשראי המקומי, והבינלאומי.

האם נפילתם של הדובים, אחד אחרי השני, הוא סימן ראשון של הגעה לשיא? האמת היא שיש כבר דיבורים על כך, אבל לדעתי, ולדעת רבים וטובים אחרים, הכניסה של הציבור הרחב היא ה"נעל השנייה" שכולם מחכים לה. היא בעלת חשיבות הרבה יותר גדולה מאשר וידויים של כמה מנהלי קרנות גידור עצובים (דרך אגב, יש האומרים שזה מה שקורה אצלנו, בישראל, ושהציבור המקומי, ביחד עם זרים, הם אלו שדוחפים עכשיו את המדדים מעלה).

הבה נסתכל על גרף שבועי של מדד המניות העיקרי האמריקאי, S&P500, וזאת על מנת לבחון את מצבו הטכני הנוכחי, והאם אנו יכולים למצוא סימנים כלשהם של פסגה מתקרבת:

סנופי - משה שלום

בגרף שבועי זה לא ניתן למצוא נקודה שלילית טכנית כלשהיא. בגרף היומי, או בטווחים קצרים יותר, מתקיים חיוב מוכתם באתראות רעות של דרגה שנייה או שלישית. כאן, ממש כלום. בולט דבר אחד, לכל אורך הניתוח, והיא הקיצוניות החיובית שהמומנטום, והמחיר, מציגים.

הקיצוניות בתנועת המחיר יכולה להתבטא בדבר מהותי אחד, והוא שהמדד הצליח מאז התחתית של 2009 לייצר מניפה עולה, וזאת על-ידי 3 קווי מגמה (מספרים 1 עד 3 בכחול). ה"רגל האחרונה" של מניפה זו, שהחלה כאשר נפרץ הגבול העליון של התעלה הרחבה (פברואר 2013 - 1 סגול), היא המסגרת התוחמת האחרונה של תנועת המחיר הנוכחית. היא מבוצעת במסגרת תעלה עולה, לא חדה מדי, כאשר הגבול העליון שלה נמצא סביב 1900 או קצת יותר.

מבחינת המומנטום, האינדיקאטור (בחלון התחתון של הגרף) נושק, ו-או עובר, את הרמות הקיצוניות שבהן הוא היה בשיאים של 2009, 2010, 2011, תחילת 2012 ותחילת השנה הנוכחית. בכל פעם שזה קרה, ראינו לאחר מכן ירידה משמעותית. כאן עליי להזהיר, ולחזור על הכלל הברור, האומר ש"יציאה ממצב קיצוני הוא המעניין ולא הכניסה אליו".

כל העניין נראה מאוד מתוח כלפי מעלה, אבל כפי שציין Hugh Hendry: "פריזמת המגמה" היא זו שקובעת היום, ואוי למי שעומד מול עונתיות טובה, נגידים מדפיסים, וצורך של מנהלי כספים להצדיק את עצמם.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.