במצב כלכלי טוב, המניות אמורות לעלות, האינפלציה צריכה לשקף את הביקושים לעבודה, לחומרי הגלם, ולביקושי היתר למוצרים והשירותים, וכך התשואות על האג"ח הממשלתי אמורות לעלות, והאג"ח עצמו לרדת.

זוהי הקורלציה הטבעית, וההגיונית הרגילה.

במיתון, אמור לקרות ההיפך. המניות יורדות, והאג"ח עולה, כאשר התשואות עליהן יורדות מן המצב הכלכלי הרעוע, ומן הביקוש הנוסף המגיע מן הרצון לרכוש מוצרי מפלט. הבדל ההתנהגות בין אגרות החוב הממשלתיות, ושוק המניות, בארה"ב, היא אחת הסוגיות המדוברות ביותר היום בחוגים הפיננסיים הגלובליים. והעניין נמצא בכותרות בגלל ההבדל המדהים בין מה שקורה בפועל, לעומת מה שראוי שיקרה מן ההיגיון הכלכלי הפשוט.

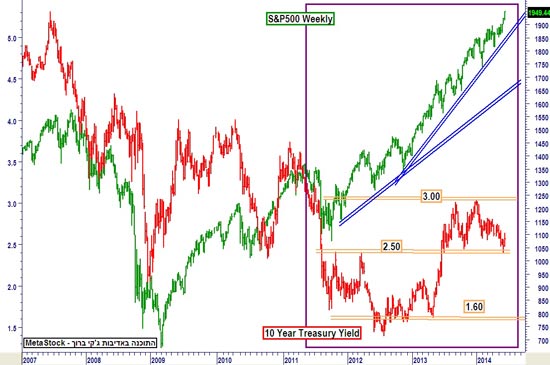

לפניכם גרף שבועי של השילוב בין שוק המניות (מדד S&P), ושוק האג"ח הממשלתי האמריקאי (תשואות ל-10 שנים):

משה שלום שילוב

שימו לב למה שקרה בין 2007 ל-אמצע 2011. אמנם לא ניתן לקבוע עקיבה מדויקת של ממש, אבל העקרונות לתנועה שתיארתי לעיל, אכן ניתנים להבחנה ברורה. ומה קרה מאמצע 2011? ניתוק מאותה קורלציה הגיונית: התשואות המשיכו לרדת פלאים, אבל שוק המניות החל לעוף מעלה.

נחלק זאת לשתי תקופות: בין אמצע 2011 ולאמצע 2013, ומאז ועד היום.

בתקופה הראשונה, תקופת ההרחבה הכמותית השנייה, היה מקובל לחשוב שמה שהפדרל רזרב ביקש להשיג, אכן נראה בשווקים, דהיינו עלייה באפקט העושר המנייתי, וירידה מכוונת של התשואות לשיפור שוק הנדל"ן, והוזלת המימון של פעולות האשראי במשק.

למעשה, כאשר התשואה ירדה לסביבות ה-1.5%, ראו בכך הצלחה של קובעי המדיניות לייצר בכלכלה מעין "טורבו" מימוני, שיביא תוצאות לטווח המיידי, ולטווח הארוך. המהלך נראה מצליח להתגבר על כל הבעיות פוליטיות-משקיות, בארה"ב, ומחוצה לה, ולקבוע סף תנודתיות, וסיכון השקעה, מן הנמוכים בהיסטוריה האנושית.

כל זה נעלם כאשר נגמרה אותה הרחבה, ולאחר מכן הגיעה ההרחבה השלישית, והרביעית, דהיינו בתקופה השנייה, התחומה מאמצע 2013 ועד עתה. במהלך תקופה זו, ראינו דווקא עלייה בתשואות, למרות העלייה במניות. כולם הסבירו לנו שזו תוצאה ברורה לשינוי הכלכלי הצפוי, ולעליות הריבית שמתחילות להיות מתומחרות.

אבל, וזה החלק הבעייתי , אחרי עלייה די דרמטית לכיוון ה-3% נעצרה המכונה הזו, והתשואות החלו לדשדש, כאשר התנופה במניות דווקא החלה לתפוס תאוצה. למעשה זה המצב עד היום.

כאמור, הדעות חלוקות על הסיבות לכך, למרות שהתופעה מוגדרת כ"שונה מן המצופה" אצל כולם. הנה כמה הסברים מאלו שהועלו:

-

הפד מצליח במשימתו לשפר את נתוני המשק (תעסוקה, ייצור, צריכה, וכו...) מבלי לייצר אינפלציה בגלל הגלובליזציה הדפלאציונית.

-

משקיעים, אשר חפשו לקנות אג"ח בעל תשואות גבוהות באירופה (מדינות הדרום, ואף גרמניה) אינם מוצאים את הפרש התשואות מעניין מספיק היום, וחוזרים להשקיע באג"ח האמריקאי.

-

יש צפי לתיקון קרב במניות, ולכן, משקיעים קונים אג"ח יותר ויותר, במקום מניות, למרות שהמדדים לא משקפים זאת (זו הסיבה למחזורים כה נמוכים במניות).

-

יש פשוט עיוות במניות, בגלל המשך הנזילות הגלובלית, כאשר הכלכלה האמיתית אינה משתפרת כפי שהמניות לכאורה אומרות, לעומת שוק האג"ח המשקף באופן הרבה יותר אמיתי את המצב ("הוא תמיד חכם יותר").

לדעתי, יש קצת אמת בכול אחד מהטיעונים האלו, אבל מה שהניע אותי לכתוב על נושא זה הוא משהו הרבה יותר פרוזאי: כאשר קורלציה לא עובדת כפי שהיא אמורה לעשות, זו נורת אזהרה, וסיבה לתשומת לב מיוחדת.

הכלל הוא, שהן חוזרות למצב הנורמאלי שלהן אחרי תקופת העיוות, וזאת באלימות יתרה. וכאן, יש לנו שני מצבים ברורים: או שהתשואות יעלו מעל ה-3% והמניות צדקו בראייה הכלכלית שלהן, או ששוק המניות יתחיל לשבור את קווי המגמה, ורמות התמיכה שלו, וזה כמובן יאמר את ההיפך לגבי הכלכלה. שווה מעקב.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.