לפני מספר חודשים, בנובמבר 2014, סקרנו כאן את שוק המניות היפני, לאור ההקלה הכמותית במדינה והכפלת ההקצאה למניות בקרן הפנסיה הממשלתית של יפן, מ-25% ל-50% - מחציתה למניות יפניות.

מאז הפרסום ועד לסוף השבוע האחרון השוק היפני עלה בכ-16%, ובכך הוא נמנה עם השווקים המערביים המובילים בתקופה זו. עלייה זו היא כמובן במונחי מטבע היין, אשר נשחק בכ-5% מול הדולר על פני התקופה, כך שבמונחים דולריים מדובר בעלייה של כ-11% מנובמבר 2014 ועד היום.

נציין, אגב, כי המטבע היפני נחלש באופן משמעותי בשנים האחרונות, אך דווקא בתקופה האחרונה הוא מפגין חוסן אל מול הדולר, בוודאי באופן יחסי למטבעות אחרים. מתחילת 2015 המטבע היפני שומר על ערכו מול המטבע האמריקאי.

החוסן היחסי של היין, דווקא בתקופה שבה הדולר מתחזק מאוד מול יתר המטבעות, וכן ביצועי השוק החזקים גם כאשר היין לא נחלש, מרמזים אולי כי מהלך ההיחלשות של המטבע היפני לקראת מיצוי.

עם זאת, בתיק מוטה דולר ייתכן שעדיין עדיפה חשיפה לשוק המניות היפני, תוך נטרול החשיפה המטבעית. השבוע אנו סוקרים שתי קרנות סל דולריות, המספקות חשיפה לשוק המניות היפני תוך כדי גידור המטבע:WisdomTree Japan Hedged Equity Fund (סימול: DXJ) מול iShares MSCI Japan USD Hedged UCITS ETF (סימול: IJPD).

שקלול המניות במדד MSCI Japan, אשר אחריו עוקבת קרן הסל של iShares, מתבצע בשיטה המסורתית, לפי שווי שוק. בעין בלתי מזוינת, הרכב המדד שאחריו עוקבת קרן הסל של WisdomTree נראה דומה למדי לזה של MSCI, אך למעשה ניתן לסווג את הקרן של WisdomTree בעולם ה-Smart Beta: מדדי מניות שבהם שיטת הבחירה והשקלול אינה מבוססת על שווי השוק של המניות, אלא על קריטריונים אחרים, כביכול חכמים יותר (לא תמיד הם אכן מתבררים ככאלו).

בקרן של WisdomTree נכללות מניות, אשר לכל היותר 80% מהכנסותיהן מקורם בשוק המקומי. הרעיון הוא לתת משקל עודף לחברות, שפעילותן היא בינלאומית. בנוסף, המניות משוקללות לפי תרומתן לדיבידנד הכולל של המדד.

ראש בראש

לצורך הדוגמה, נניח שסך הדיבידנדים, שחילקו כל החברות במדד הוא 10 מיליון יין. חברה שחילקה מיליון יין כדיבידנד, תקבל משקל גבוה יותר מאשר חברה שחילקה חצי מיליון יין. בעקיפין, בשיטת שקלול זו ישנה הטיה לחברות גדולות יותר, אשר באופן טבעי סך הדיבידנדים שהן מחלקות, בכסף, הוא גבוה יותר.

צורכי מס מול דמי ניהול

לא תמיד שיטות השקלול השונות מביאות בסופו של דבר לביצועים שונים מהותית. כך למשל עם מדד הניקיי 400, מדד Smart Beta, שאותו החלה קרן הפנסיה הממשלתית לשלב בהשקעותיה, ואשר סקרנו בפעם הקודמת. ביצועיו מאז דומים מאוד לאלו של המדדים ניקיי 225 הנפוץ ו-MSCI Japan.

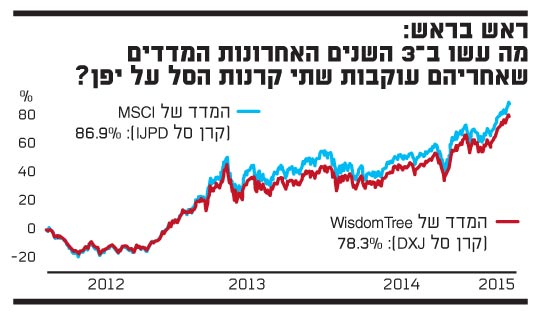

אך לפעמים, כמו במקרה של WisdomTree, הביצועים עשויים להיות שונים באופן משמעותי: ב-2014 הניב המדד של WisdomTree תשואה עודפת של כ-2% על פני מדד MSCI Japan Hedged. ב-2013 מדד MSCI הניב תשואה עודפת של כמעט 12% על פני WisdomTree וב-2012 הוא הניב כ-5% יותר. ב-2011 פיגר MSCI בכ-4% אחר WisdomTree. ב-2015, לפחות בינתיים, שני המדדים מתנהגים דומה.

קשה כמובן לנבא איזו שיטת שקלול תניב תוצאות טובות יותר לאורך זמן. עם זאת נציין, כי הקרן של iShares היא קרן אירופית ואילו זו של WisdomTree אמריקאית.לכן, IJPD עשויה לרוב להתאים יותר עבור משקיעים שאינם אמריקאים לצורכי מס. דמי הניהול ב-DXJ הם 0.48% לשנה, ואילו ב-IJPD דמי הניהול הם 0.64% לשנה.

הכותב הוא שותף בחברת ISIS, המתמחה בפתרונות השקעה מובנים, וכן משמש כאנליסט בכיר של מוצרים פיננסיים עבור קבוצת פיוניר אינטרנשיונל, ועשוי להיות לו עניין בנושא הכתבה. אין לראות בכתבה המלצה לרכישת ני"ע או תחליף לייעוץ השקעות אישי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.