מאז החלטת אזרחי בריטניה מסוף יוני לצאת מהאיחוד האירופי, התרחשה תופעה מאוד מעניינת בשוק המניות העולמי. מדדי המניות המרכזיים בבריטניה, המדינה שצפויה להיפגע במיוחד מה-Brexit, מציגים דווקא ביצועי יתר על שוק המניות העולמי. מאז ה-24 ביוני, יום היוודע תוצאות משאל העם בבריטניה, מדד ה-MSCI United Kingdom הניב תשואה של כ-11%, זאת לעומת תשואה של כ-7% במדד ה-MSCI הגלובלי וב-S&P500 האמריקאי. תופעה זו אמנם עשויה להיראות כמוזרה או לא רציונאלית, אך מבט לעומק על מדדי המניות בבריטניה מסביר אותה היטב.

בעולם הגלובלי של ימינו, קיים הבדל מהותי בין מקום הרישום של חברה לבין האזור המניב את מירב הכנסותיה ורווחיה, כפי שמתבטא היטב במדדי המניות בבריטניה. כך לדוגמה, ההחזקה הגדולה ביותר במדד ה-MSCI UK היא בבנק HSBC, שהפיק כ-75% מהרווח הנקי שלו לפני מס בחציון הראשון של 2016 מיבשת אסיה. ה"גלובליות" של המדדים המרכזיים בבריטניה משחקת לטובתם הודות לגורם אחד ומרכזי - הפאונד. ההחלטה על ה-Brexit הובילה לצניחה חדה בשערו של המטבע מול הדולר, כך שהשער הנוכחי, כ-1.33 פאונד לדולר, הוא הנמוך ביותר מאז 1985.

בסך הכול מאז נודע על כוונת בריטניה לערוך משאל עם בנוגע לחברותה באיחוד האירופי, איבד הפאונד לא פחות מ-11% מול הדולר.

בעוד שלפיחות החד בפאונד יש ללא ספק השפעות כלכליות שליליות, דוגמת שחיקת כוח הקנייה של הצרכן הבריטי והעלאת מחירי סחורות מיובאות, החברות הבריטיות הגלובליות מביטות על תופעה זו בהנאה צרופה. חלק ניכר מהחברות במדדים הבריטיים מחזיקות במרכזי פיתוח ומתקני ייצור במדינה, ומנגד מניבות רק חלק קטן מההכנסות ממנה. לכן, מדובר בעצם בחברות יצואניות נטו, שהפיחות בפאונד משפיע לטובה על הרווחים ותזרים המזומנים שלהן, ואף עשוי לאפשר להן לשפר את מעמדן התחרותי בזירה הגלובלית.

דוגמה לכך מתקבלת מהתבוננות על ענקית התרופות הבריטית Astrazeneca, שמעריכה כי שערי חליפין יביאו לעליית הרווח למניה שלה ב-2016 בכ-5%. לא במקרה תחזיות האנליסטים לרווח המצרפי של מדד ה-FTSE100 המרכזי בבורסת לונדון ב-2016 עלו בחדות מאז החלטת הברקזיט.

סיכוני נזילות ומחזוריות

ציפיות השוק כי הפיחות בפאונד דווקא יטיב עם חברות בריטיות רבות, הן אלו שגרמו למדדים המובילים בבריטניה להציג ביצועי יתר נאים מאז ההחלטה לעזוב את האיחוד האירופי. עם זאת, משקיע הבוחן השקעה בבריטניה צריך לקחת בחשבון גורם נוסף - את השפעת הפאונד על התשואה.

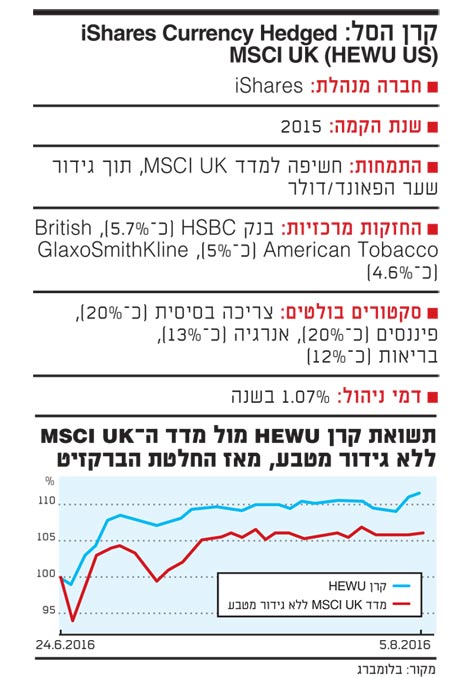

מי שהשקיע בשנה האחרונה במדדים הבריטיים ללא גידור מטבע, איבד את כל תשואת המדדים, ואף רשם הפסדים, רק בגלל הפיחות בפאונד. מסיבה זאת, אנו מאמינים כי הדרך הנכונה יותר להיחשף לשוק המניות בבריטניה כעת היא דרך קרנות סל המגדרות השפעת מטבע. לדוגמה, קרן iShares Currency Hedged MSCI UK (סימול:HEWU US) מספקת חשיפה למדד ה-MSCI UK, תוך כדי גידור שער הפאונד/דולר.

הקרן היא קרן צעירה יחסית, שהושקה לפני קצת יותר משנה, והיא גובה דמי ניהול של 1.07%. מאז תחילת השנה החזירה הקרן תשואת יתר של כ-15% על מדד ה-MSCI UK שאינו מגדר מטבע. מאז ה-24 ביוני, יום המסחר הראשון לאחר החלטת ה-Brexit, הציגה הקרן תשואת יתר של כ-5% על ה-MSCI UK ללא גידור מטבע (ראו גרף). ההחזקות המנייתיות הגדולות בקרן HEWU הן בנק HSBC (כ-5.7%), חברת הטבק British American Tobacco (כ-5%) וחברת התרופות GlaxoSmithKline (כ-4.6%). ברמה הסקטוריאלית, המגזרים הגדולים בקרן הם הצריכה הבסיסית והפיננסים (כ-20% כל אחד), האנרגיה (כ-13%) והבריאות (כ-12%).

קיימים מספר גורמי סיכון בהשקעה בקרן. תחילה, הקרן היא צעירה ובעלת נפח נכסים לא גבוה, ולכן קיים בה סיכון נזילות מסוים. ברמה הפונדמנטלית, הקרן כמובן עשויה להציג ביצועי חסר במקרה של ייסוף בשער הפאונד. בנוסף, יש לקחת בחשבון כי לקרן משקל יתר במגזרים מחזוריים, דוגמת האנרגיה והסחורות, מה שעשוי לפגוע בה במקרה של האטה נוספת בצמיחה הגלובלית, שתביא גם לירידה במחירי הסחורות.

למרות גורמי סיכון אלו, אנו מאמינים כי קיים רציונאל להשקעה מגודרת מטבע בשוק המניות הבריטי, כדרך להיחשף ליתרונותיו של הפאונד החלש עבור החברות המקומיות.

הכותב הוא אנליסט אירופה בבנק ההשקעות אופנהיימר ישראל. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

קרן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.