הבנק להסדרי סליקה בינלאומיים (BIS) בבאזל / צילום: רויטרס

דמיינו לעצמכם שיצאתם לתחרות ריצה ארוכה וקשה. לקראת הישורת האחרונה המטרה נראית באופק, אך פתאום היא מתחילה להתרחק, למרחק לא ברור.

נשמע מתסכל? זו התחושה שעמה מתמודדים כיום בנקים בעולם, שכללי באזל 3 חייבו אותם להיכנס לתהליכי צבירת הון והפחתת נכסי סיכון מסיביים בשנים האחרונות, כדי לעמוד ביעדי הלימות ההון המאתגרים.

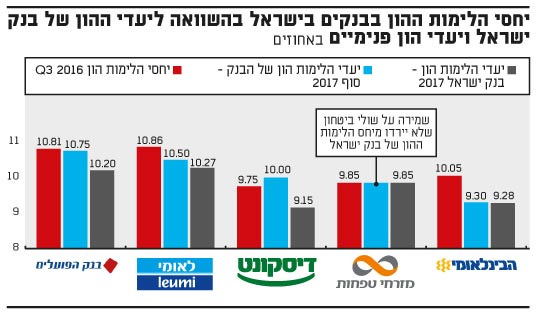

כיום, מרבית הבנקים באירופה עדיין נאבקים לצבור את ההון הנדרש במלואו. מאידך גיסא, בישראל המצב שונה בתכלית: כל הבנקים הגיעו ליחס הלימות הון ליבה שהפיקוח דורש, ומגדירים יעדי הון מחמירים יותר.

הצלחת הבנקים בישראל בצבירת ההון מרשימה, מאחר שנעשתה תוך יישום הגישה הסטנדרטית בהוראות באזל, הדורשת הקצאת הון גבוהה יותר באופן משמעותי כנגד הסיכונים, בהשוואה למודלים המתקדמים והחסכוניים בהיקף נכסי הסיכון הנדרשים, המיושמים בבנקים הגדולים באירופה.

התהליך בישראל היה כרוך בצמצום צמיחת האשראי העסקי והמשכנתאות (ואגב כך בייקור המשכנתאות), במכירות תיקי אשראי לגופים מוסדיים ובפעולות גידור - שמשמעותן ויתור על רווחים עתידיים, כגון ביטוח ערבויות חוק מכר. כעת הציפיות הן שהבנקים יוכלו להגדיל את צמיחת האשראי וחלוקות דיבידנדים, כגון האישור שניתן לבנק הפועלים להגדיל את הדיבידנד ל-30% מהרווח.

אולם, מעבר לאופק נמצאים שינויים דרמטיים בכללי באזל ובתקינה החשבונאית באחד הנושאים החשובים ביותר בבנקאות - הפרשות להפסדי אשראי - שעלולים לשנות מהותית את יחסי הלימות ההון של הבנקים.

כדי להעריך את צורכי ההון של הבנקים בישראל בטווח הארוך, ראוי לנתח את ההשפעות הצפויות משינויים אלה.

באזל 4 טוב לישראל?

ועדת באזל נמצאת כיום בשלבים מתקדמים של "עדכון" באזל 3, באמצעות החלפת כל כללי הקצאת ההון בגישות הסטנדרטיות (לסיכוני אשראי, שוק ותפעולי) והגדרת מגבלות לחיסכון בהון שבנקים יוכלו להשיג משימוש במודלים מתקדמים לחישוב דרישות ההון, בהשוואה לתוצאות הגישות הסטנדרטיות.

המודלים הפנימיים להקצאת הון לסיכוני אשראי, בגישת "Internal Model Based" (בקיצור - IRB) בהוראות באזל, מאפשרים לבנקים לחשב בעצמם את משקל הסיכון בנכסיהם (שלפיו מחושבת הקצאת ההון), באמצעות אמידת ההסתברות לחדלות פירעון וההפסד שייגרם בעת כשל אשראי של לווים שונים. מאידך גיסא, בגישה הסטנדרטית נעשה שימוש במשקלי סיכון אחידים, שבדרך-כלל גבוהים בהרבה.

בעוד שכללי באזל 3 המקוריים נועדו להגדיל את היקפי ההון בבנקים, מטרת הכללים החדשים היא להגדיל את "משקל נכסי הסיכון הממוצע" בחישוב הלימות ההון בבנקים המשתמשים בגישות מתקדמות, ולצמצם פערים בין המודלים הפנימיים לגישות הסטנדרטיות. השינויים כה רבים ומשמעותיים, שבנקאים בעולם מכנים אותם "באזל 4", למרות שוועדת באזל רואה בהם "כיול מחודש" לבאזל 3.

התוצאה של גידול במשקל הסיכון הממוצע היא עלייה בדרישות ההון. לכן, הפגיעה בבנקים הגדולים באירופה, העושים כאמור שימוש נרחב במודלים פנימיים, צפויה להיות דרמטית, שכן כיום משקל הסיכון הממוצע בבנקים הגדולים באירופה נמוך במיוחד, ונע בין 20% ל-40%.

מודלים להערכת השפעת "באזל 4" ב-100 הבנקים הגדולים באירופה, שנבנו על-ידי זרוע הייעוץ האסטרטגי של PwC, מעריכים שמשקלי הסיכון הממוצעים צפויים לעלות בטווח של 40% עד 65% בהשוואה למצב הקיים, ולהצריך גיוס הון נוסף בטווח שבין 30% ל-50% מההון הקיים, בסכום של יותר מטריליון אירו.

ניתן להעריך כי מדובר בתוצאה קשה מדי, שתפגע אנושות בהיצע האשראי ובצמיחת הכלכלה באירופה. לא בכדי הרגולטורים האירופים יצאו למלחמת חורמה בוועדת באזל, בדרישות להקלות, תוך השמעת איומים שלא יישמו את הכללים החדשים. ניתן להעריך בזהירות כי בכללים הסופיים יבוצעו התאמות, כדי להגיע לתוצאה מתונה יותר.

מאידך גיסא, בישראל, מאחר שממילא נעשה שימוש בגישות הסטנדרטיות בהוראות באזל, בשילוב דרישות הון מחמירות נוספות מבנק ישראל, כגון כריות הון נוספות לסיכונים בתיק המשכנתאות, משקלי הסיכון הממוצעים גבוהים במיוחד, מעל 70% מנכסי הסיכון. ניתן לומר שיעדי "באזל 4" הושגו מראש.

יתרה מכך, נראה שלפחות בתחום סיכון האשראי, שהנו חלק הארי מנכסי הסיכון במאזני הבנקים בישראל, באזל 4 עשוי לשפר את הלימות ההון בבנקים בישראל, מאחר שהוא רגיש יותר לסיכון, ועשוי לאפשר הקצאת הון נמוכה יותר ביחס למצב הקיים. דוגמה מובהקת היא הקצאת ההון לתיקי המשכנתאות, שנקבעת בבאזל 4 בעיקר לפי יחסי ה-LTV (גובה ההלוואה ביחס לשווי הנכס), שהנם שמרניים במיוחד בישראל בהשוואה גלובלית.

מהפכה חשבונאית

התמונה מורכבת יותר בכל הנוגע לעתיד ההפרשות להפסדי אשראי. אחד הלקחים המשמעותיים מהמשבר הפיננסי היה שהבנקים בעולם הפרישו מעט ומאוחר מדי להפסדי אשראי, והציגו בכניסה למשבר שיעורי הפרשות נמוכים, שזינקו בשיא המשבר ופגעו אנושות בהונם.

הסיבה המרכזית הייתה שתקני הדיווח הכספי הבינלאומיים (IFRS), וגם כללי החשבונאות המקובלים בארה"ב (US GAAP), שעודם בתוקף, דורשים להכיר בהפסדי אשראי רק לאחר התרחשות אירוע הפסד (Incurred Loss).

הדוגמה הבולטת ביותר לעיוותים היא הבנק האמריקאי סיטי, שמנייתו ירדה ב-99% במשבר, ושיקפה את ציפיות השוק למחיקת הון הבנק, בעוד שהונו העצמי החשבונאי בדוחות הכספיים כמעט לא נפגע. תופעה כזו לא התרחשה בבנקים בישראל, שלא החזיקו חשיפות דומות לאלה שקרסו בחו"ל.

לכן, החליטו המוסדות לתקינה החשבונאית בארה"ב (FASB) ובאירופה (IASB) לעבור להפרשות להפסדי אשראי "צפויים". המשמעות היא שכבר ביום העמדת האשראי יידרשו הבנקים להכיר באופן מיידי בהפרשה בגובה אומדן ההפסדים הצפויים, ולא יוכלו "להמתין" בעניין זה עד להתרחשות ההפסד בפועל.

ה-FASB הגדיר את השינוי כמהפכה החשבונאית הגדולה ביותר בבנקים ב-40 השנים האחרונות. בתחילת הדרך, השאיפה הייתה ליצור בסיס גלובלי אחיד לחישוב הפרשות להפסדי אשראי, אך הניסיון כשל: לכן, במסגרת התקינה הבינלאומית, תחת IFRS 9, שתיכנס לתוקף בינואר 2018, נדרש להפריש בגין הפסדי אשראי צפויים לתקופה של 12 החודשים הקרובים, ורק אם חלה הידרדרות באיכות האשראי, או שהתרחש אירוע הפסד, נדרש לחשב הפסדים צפויים לאורך כל תקופת האשראי.

מאידך גיסא, בתקינה האמריקאית, 01-ASU 2016 ו-ASU 2016-13, שתיכנס לתוקף בינואר 2020, נדרש להפריש בגין הפסדי אשראי צפויים לכל תקופת האשראי.

בבנקים בישראל צופים שהפיקוח על הבנקים ידרוש ליישם את התקינה האמריקאית, במועד ובאופן שטרם נקבעו. המשמעות היא מורכבות גבוהה בהרבה באומדן ההפרשות, וצפי להפרשות מהירות וגבוהות יותר בהשוואה לאירופה ולמצב כיום.

באומדן ההפרשות יידרש להביא בחשבון מידע היסטורי ותנאים נוכחיים, ולבצע תחזיות סבירות לגבי העתיד, ולהתחשב במגוון תרחישים.

גורמים בכירים בבנקים באירופה מתלוננים רבות על מורכבות רבה ועל חוסר הנחיות מספקות בתקינה החשבונאית, שאינה מציעה מודלים מומלצים לחישוב ההפסדים הצפויים. צפוי כי לבחירת המודלים והמתודולוגיות בכל בנק תהיה השפעה רבה על תוצאות ההפרשות להפסדי אשראי, ושתיווצר שונות משמעותית בשיעורי ההפרשות בין הבנקים.

עבור הבנקים בישראל האתגר צפוי להיות גדול יותר באופן משמעותי בהשוואה לבנקים באירופה, וליצור דילמות מורכבות באשר למתודולוגיות אפשריות להערכת ההפסדים הצפויים, החל מרמת הנתונים שבהם ייעשה שימוש ועד לפרמטרים שהמודלים ינסו לאמוד.

בעוד שהבנקים המובילים באירופה בעיקר מבצעים התאמות (מורכבות) למודלים קיימים, המשמשים כמודלים מתקדמים בבאזל, לבנקים בישראל, המיישמים את הגישה הסטנדרטית כאמור, אין מודלים פנימיים מתקדמים מתוקפים רגולטורית. לכן, צפוי שיהיה עליהם לבצע עבודת פיתוח מודלים ומערכות תשתיות, שתצריך השקעת משאבים משמעותית ותקופת היערכות ארוכה.

נוסף על כך, הקושי בפיתוח מודלים להערכת ההפסד הצפוי לאורך כל חיי האשראי, שצפויים להידרש בישראל לפי התקינה האמריקאית, גבוה משמעותית ביחס לפיתוח מודלים להערכת הפסדים לשנה אחת בלבד, כנדרש באירופה, במיוחד לגבי אשראי ארוך-טווח.

מהי ההשפעה הצפויה?

מוקדם להעריך את השפעות התקינה האמריקאית, שרק הושלמה לאחרונה, על שיעורי ההפרשות. בפרט, קשה להעריך את ההשפעה בישראל לאור המתודולוגיה "הייחודית" בישראל לחישוב ההפרשה הקבוצתית, ומאחר שלא ברור מתי ואילו התאמות יחליט הפיקוח על הבנקים לנקוט לקראת יישום התקינה החדשה.

נקודת הייחוס העיקרית כיום לאומדן ההשפעות הנה אומדנים מיישום IFRS 9 באירופה: סקר של ה-"European Banking Authority" (בקיצור - EBA), שפורסם בנובמבר, צופה גידול ממוצע של 30% בהפרשות בבנקים, בעוד שיו"ר ה-IASB צופה גידול של35%.

אולם הסתמכות על הערכות אלה עלולה להטעות: ראשית, סקר ה-EBA מציין שבבנקים המשתמשים בגישות הסטנדרטיות להקצאת ההון, כמו בישראל, ההפרשות עלולות לגדול ב-100% ויותר.

הסיבה לכך היא שהבנקים המשתמשים בגישת IRB, נדרשים כבר כיום לאמוד את ההפסדים הצפויים להפסדי אשראי, ונהנים מהקלות ב-IFRS 9 - אם ההפרשות תחת ה-IRB עולות על ההפסדים הצפויים תחת התקינה החשבונאית. מאידך גיסא, בבנקים המיישמים את הגישה הסטנדרטית, אין כיום חישוב של הפסדים צפויים, ואין אפשרות ליהנות מהקלות אלה.

שנית, ההערכות הכמותיות שצוינו הן לפי ה-IFRS, בעוד שהתקינה בארה"ב, שצפוי שתיושם בישראל כאמור, מחמירה יותר בשל הצורך להפריש להפסדים צפויים לאורך כל חיי האשראי, ולא רק ל-12 חודשים.

גורמים שונים בבנקים באירופה, הנערכים ליישום IFRS 9, ציינו שאילו היו נדרשים לחשב הפרשות לכל תקופת האשראי, היה נוצר גידול דרמטי בהרבה בהפרשות.

מבחינת ההשפעה על הון הבנקים בישראל, נראה שגם כאן ישנו מקום לאופטימיות. התקינה תיושם עוד מספר שנים, כך שיתאפשר לבנקים לצבור הון נוסף. נוסף על כך, ועדת באזל נמצאת בשלבי התייעצויות לגבי פריסת השפעת התקינה החשבונאית החדשה על ההון הרגולטורי של הבנקים לאורך מספר שנים. גורם נוסף שיש להביא בחשבון הוא, שעלייה בהפרשות הספציפיות בתקינה החדשה עשויה להצדיק הפחתת ההפרשות הכלליות במאזני הבנקים בישראל.

הערכות ראשוניות שביצענו ב-PwC לגבי ההשפעות על הון הבנקים בישראל מלמדות שגם אילו יתרחש היום גידול של 30% בהפרשות במאזני הבנקים, בדומה לממוצע באירופה, מרבית הבנקים יישארו עם עודפי הון.

הנחה מחמירה יותר של הכפלת ההפרשות במאזני הבנקים מורידה את הבנקים מתחת ליעדי ההון הנדרשים, בטווח הנע בין 0.3% ל-1%, פערים שניתן לסגור ללא השפעה עסקית מהותית ביישום מדורג ארוך-טווח.

לסיכום, גם בראייה צופה פני עתיד, המביאה בחשבון שינויים רגולטוריים וחשבונאיים, נראה כי הבנקים בישראל נהנים מיחסי הון יציבים, המציבים אותם במצב טוב משמעותית ביחס למקביליהם באירופה, וצפויים לתמוך בצמיחה עסקית חזקה יותר ובמכפילי הון גבוהים יותר מבעבר. לפעמים, הדשא של השכן ירוק פחות, גם אם הוא גר בשכונה טובה יותר.

■ הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.