אלטשולר שחם, אנליסט, ילין לפידות והפניקס. אלה הם ארבעת המנהלים הבולטים במעלה דירוג התשואות בשוקי קופות הגמל לתגמולים וקרנות ההשתלמות של "גלובס" לסוף הרבעון הראשון בשנת 2017. מבחינת הנתונים שפרסמה רשות שוק ההון באתר הגמל-נט עולה, כי בעוד ששוקי הגמל וההשתלמות רשמו ב-12 החודשים שהסתיימו בסוף מארס 2017 תשואות ממוצעות של 4.87% ו-5.09%, בהתאמה, הרי שהמסלולים הכלליים והמרכזיים של ארבעת הגופים שציינו בפתיח - ובמיוחד של שני בתי ההשקעות אלטשולר שחם ואנליסט - הציגו תשואות גבוהות בהרבה.

נכון לסוף מארס 2017 נוהלו בקופות הגמל לתגמולים נכסים בשווי כולל של כ-204 מיליארד שקל, בעוד שבקרנות ההשתלמות נוהלו נכסים בשווי כולל של כ-188 מיליארד שקל, וזאת לעומת סך נכסים של כ-201 מיליארד שקל ושל כ-184 מיליארד שקל נכון לסוף 2016, בהתאמה. מדובר ברמות נכסים מנוהלים הגבוהות ברמה היסטורית, בשני השווקים הללו.

תשואה של 0.4% בחודש אפריל

ומה לגבי הרכב התיק בשני אפיקי השקעה אלה, נכון להיום? בסוף מארס 2017 הושקעו 30.5% מהתיק של קופות הגמל לתגמולים באג"ח ממשלתיות סחירות, ועוד כ-28.5% באג"ח קונצרניות סחירות ובתעודות סל אג"חיות, באג"ח קונצרניות לא סחירות ובהלוואות. כמו כן, 20.2% מהתיק של קופות הגמל לתגמולים הנו בנכסים לא סחירים, 20.8% מהתיק הנו בנכסים בחו"ל ובמט"ח והחשיפה למניות של התיק האמור עומדת על 28.2%.

בקרנות ההשתלמות התמונה קצת שונה: 31.7% מהתיק מושקעים באג"ח ממשלתיות סחירות ו-29.4% באג"ח קונצרניות סחירות ובתעודות סל אג"חיות, באג"ח קונצרניות לא סחירות ובהלוואות. כמו כן, 15.7% מהתיק מושקע בנכסים לא סחירים (המח"מ בתיק של קרנות ההשתלמות קצר מהותית מכפי שקיים ביתר אפיקי החיסכון לטווח ארוך), 20.4% בנכסים בחו"ל ובמט"ח, והחשיפה למניות בתיק זה - 31.2%.

בכל אופן, תיקי ההשקעה של קופות הגמל לתגמולים ושל קרנות ההשתלמות רשמו בחודש מארס תשואה נומינלית ברוטו כלל-ענפית של קצת פחות מ-0.4% בממוצע. בשקלול התשואות רק בקופות ובקרנות הכלליות שפתוחות לכלל האוכלוסייה, ושמנהלות לפחות חצי מיליארד שקל בנכסים (ושמהוות את חלק הארי בשוק), עולה כי התשואה החודשית הממוצעת טובה קצת יותר, ועומדת על 0.4% בקופות הגמל לתגמולים הכלליות כאמור, ועל כמעט 0.5% בקרנות ההשתלמות המקבילות.

בעקבות כך, כל קופות הגמל לתגמולים וקרנות ההשתלמות, כולל קופות מסלוליות וקופות ענפיות ומפעליות, סיכמו את הרבעון הראשון של 2017 עם תשואות ממוצעות של 1.14% ו-1.21%, בהתאמה, בעוד שהקופות והקרנות הכלליות הגדולות יחסית, שפתוחות לכלל הציבור, הציגו בתקופה זו תשואה ממוצעת של כ-1.3% ו-1.44%, בהתאמה. כלומר, מדובר בפתיחת שנה חיובית, ששמרה על מומנטום חיובי גם בחודש אפריל.

בהקשר זה נזכיר, כי לאחרונה העריכו כלכלני בית ההשקעות מיטב דש כי היות ש"עליות השערים בשוקי המניות בארץ ובחו"ל, בשוקי האג"ח הממשלתיות (הצמודות) והקונצרניות בישראל, פעלו כגורם חיובי לתשואות הקופות בחודש שעבר", הם מעריכים ש"קופות הגמל וקרנות ההשתלמות הכלליות הגדולות יציגו באפריל 2017 תשואה נומינלית (ברוטו) משוקללת של 1.2%".

עוד הוסיפו בבית ההשקעות, כי "תשואה צפויה זו מייצגת גם את התמונה בתעשייה כולה, כאשר טווח התשואות של כלל הקופות אמור לנוע בין תשואה של 0.7% לבין תשואה של 1.7%".

בכל אופן, עוד קודם שתשואות השליש הראשון של 2017 יתבררו לאשורן, אנו מסכמים את התשואה השנתית המתעדכנת, כלומר התשואה ל-12 החודשים האחרונים, שעל פיה אנו מדרגים את הקופות והקרנות המרכזיות של הגופים המנהלים השונים הפועלים בשוק הגמל וההשתלמות.

כאמור, ב-12 החודשים שהחלו באפריל 2016 והסתיימו במארס האחרון רשמו קופות הגמל לתגמולים תשואה כלל-ענפית של 4.87%, בעוד שהקופות הכלליות שמנהלות חצי מיליארד שקל לכל הפחות, ושפתוחות לכלל האוכלוסייה, רשמו בתקופה זו תשואה ממוצעת גבוהה יותר, בשיעור של כ-5.32%.

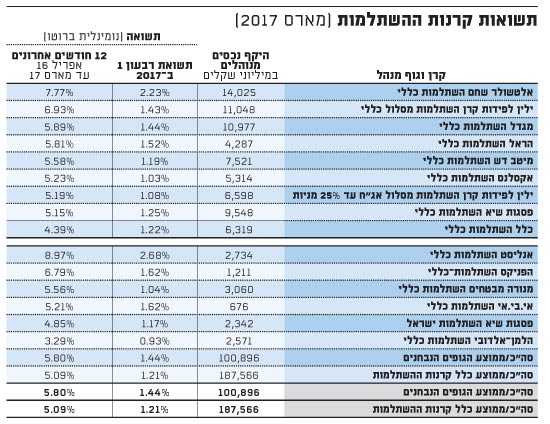

גם בקרנות ההשתלמות מדובר במגמה דומה, וכלל השוק הציג בשנה החולפת, כאמור לעיל, תשואה שנתית ממוצעת של 5.09%, בעוד שבקרב הקרנות הכלליות הגדולות יותר, שפתוחות להצטרפות כלל האוכלוסייה, מדובר על תשואה ממוצעת גבוהה יותר, של 5.8%.

אגב, בבחינת התשואות לטווח ארוך יותר, של שלוש ושל חמש השנים האחרונות, עולה כי התשואות ל-12 החודשים האחרונים גבוהות במידה ניכרת מהממוצע השנתי לשלוש השנים האחרונות (כ-3.1%) אך נמוכות במקצת מהממוצע השנתי לחמש השנים האחרונות (5.37% בגמל לתגמולים ו-5.15% בהשתלמות).

אלטשולר שחם ואנליסט מובילים

כדרכם של ממוצעים, כך גם נתוני התשואות הכלל-ענפיים בשוקי הגמל וההשתלמות מציירים תמונת מצב חשובה, שמספקת תחושה לגבי מצב העניינים. ואולם, מבחינת החוסכים עצמם התשואה הממוצעת מסתירה שונות אדירה, כך שלחוסך בגוף מצטיין תוצאות שונות מהותית מהתשואות שקיבל חוסך בגוף לא מצטיין.

כך, כבר בפתיח הדגשנו ארבעה גופים מנהלים מצטיינים, שמיד נדון בתוצאותיהם בהרחבה, אולם מולם יש גם גופים שנמצאים הרחק מאחור. הפעם אחד מהגופים הללו הוא בית ההשקעות הלמן אלדובי.

בחודש מארס האחרון הלמן אלדובי היה הגוף המנהל היחיד מקרב הגופים שבחנו, שהציג במסלולים המרכזיים שלו תשואה שלילית. כל שאר הגופים שבחנו הציגו תשואה חיובית. מהיכן הגיע הפער המשמעותי הזה, שבא לידי ביטוי גם בכך שהקופה והקרן של הלמן אלדובי נדחקו לתחתית דירוג התשואה ל-12 החודשים האחרונים? כפי שציינו כבר בסקירת התשואות לשוק הפנסיה המקיפה החדשה, שהנה חלופה לקופות הגמל לתגמולים, זה קרה לאחר שבית ההשקעות הזה מחק עשרות מיליוני שקלים בשלל מכשירי החיסכון לטווח ארוך שלו - פנסיה, גמל והשתלמות - בעקבות השקעת נדל"ן כושלת שביצע בניו יורק, שבמסגרתה מחק את מלוא ההון שהשקיע בה. אגב, טעויות שכאלה קורות, והמציאות בניהול השקעות מלמדת שלעתים סיכונים מתממשים.

הלמן אלדובי נפגע מנדל"ן בניו-יורק

מהלמן אלדובי נמסר בהקשר זה כי "בהתאם לכללים החשבונאיים ביצעה החברה שערוך חד-פעמי של אחד מנכסי הנדל"ן בארה"ב, נכס שלגביו מתנהל כיום הליך בירור. מלבד השערוך הנ"ל ביצועי החברה היו מהגבוהים בתעשייה. ההשפעה של השערוך היא חד-פעמית ולא תשפיע על ההמשך".

ועכשיו נשוב לקופות הגמל לתגמולים ולקרנות ההשתלמות המצטיינות: הגם שפיצלנו את שוק הגמל לתגמולים, כמו גם את שוק קרנות ההשתלמות, לשני חלקים - גופים גדולים וגופים בינוניים-קטנים - התמונה הכוללת מספרת סיפור דומה בשני השווקים.

בשוק קופות הגמל לתגמולים מוביל את השוק בית ההשקעות אנליסט הוותיק, והקטן יחסית, עם תשואות גבוהות במיוחד של 13.14% בגמל ושל 8.97% בהשתלמות. אחריו, בגמל, ניצבות שתי קופות של אלטשולר שחם - אחת בינונית והשנייה גדולה - עם תשואות של 9.42% ו-8.15% בהתאמה, ולצדן נציין עוד קופה קטנה של אנליסט, עם תשואה של 9.12%. מדובר בארבע הקופות אנליסט גמל ישראל, אלטשולר שחם גמל לבני 50 ומטה, אלטשולר שחם גמל לבני 50 עד 60, ואנליסט גמל - מסלול לבני 50 ומטה. אחרי קופות אלה מופיעה קופת ילין לפידות קופת גמל מסלול לבני 50 עד 60, של מצטיין נוסף בשוק - בית ההשקעות ילין לפידות, עם תשואה נאה של 6.98%.

ומה לגבי שוק קרנות ההשתלמות? אלטשולר שחם ואנליסט בולטים בראש.

קרן ההשתלמות הכללית של אלטשולר שחם רשמה ב-12 האחרונים תשואה נומינלית ברוטו מצטברת של כ-7.77%. לצדה יש לבית ההשקעות עוד קרן מצטיינת - קטנה יותר ושונה מהותית מבחינה אחרת, היות שאינה פתוחה למצטרפים חדשים מאז תחילת 2016: אלטשולר שחם השתלמות כללי ב', שמנהלת כיום נכסים בהיקף של יותר מ-1.5 מיליארד שקל, ושרשמה ב-12 החודשים החולפים תשואה של 9.49%. ואולם, משום שקרן זו אינה פתוחה למצטרפים חדשים, היא אינה חלק מדירוג התשואות שלנו לשוק ההשתלמות.

לפיכך, קרן אנליסט השתלמות כללי, שמנהלת נכסים בהיקף של כ-2.7 מיליארד שקל, היא שהציגה את התשואה הגבוהה בשוק זה ב-12 החודשים החולפים - 8.97%. עוד נציין שתי קרנות מצטיינות אחרות: ילין לפידות קרן השתלמות מסלול כללי, שהציגה תשואה של 6.93%, והפניקס השתלמות-כללי, שהציגה תשואה של 6.79%.

תשואות קרנות ההשתלמות 9.5.17

תשואות קופות הגמל לתגמולים.indd 9.5.17

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.