שוק גיוסי החוב הקונצרני בישראל זוכה לפריחה עצומה בשנים האחרונות. מסיכום שערכו לאחרונה כלכלני S&P מעלות עולה, כי מתחילת השנה (ינואר-ספטמבר) הסתכם היקף הנפקות האג"ח הקונצרניות בכ-54.5 מיליארד שקל, בדומה לתקופה המקבילה ב-2016. ערך שוק האג"ח הסחיר המשיך לצמוח ב-2017, והגיע לכ-325 מיליארד שקל.

עם הצמיחה, התוודענו בשנים האחרונות גם לכמה מהלכים חדשים בשוק הנפקות החוב, לרבות הגעתן לישראל של עשרות חברות נדל"ן מארה"ב, שניצלו פערי דירוג ומחיר בין צפון אמריקה לתל-אביב, כדי לגייס בבורסה המקומית חוב סחיר של יותר מ-20 מיליארד שקל.

אבל החידושים בשוק ההנפקות של החוב הקונצרני אינם עוצרים בחברות המנפיקות, וניתן למצוא אותם גם במוצר המונפק. לאחרונה נעשו שני גיוסי חוב של "חוזה עתידי להרחבת סדרת אג"ח קיימת", מעין מקבילה אג"חית לקו אשראי בנקאי, שימומש בשלב עתידי. חברות התקשורת פרטנר וסלקום הבטיחו באמצעות הנפקת מכשיר זה גיוסים בהיקף כולל של כ-370 מיליון שקל, ויוצריו רואים לפניהם שוק של מיליארדי שקלים נוספים בעתיד.

מי שהיו מעורבים בשתי ההנפקות הללו הם צמד פעילי השוק הוותיקים גיורא סרצ'נסקי ומנשה רם, הפועלים כיום כבנקאי השקעות וכיועצים למימון בשוק ההון. רם, שהחל את הקריירה ברשות ני"ע, הפך בהמשך לבכיר בשוק החיתום בישראל (שימש בין היתר כמנכ"ל חברת דיסקונט חיתום). סרצ'נסקי שימש בעבר כמנכ"ל ישיר בית השקעות וכמנהל ההשקעות הראשי של עמיתים - קרנות הפנסיה הוותיקות שבהסדר.

לגוף המשותף של השניים קוראים אופטימום קפיטל. "אנחנו מביאים חיבור בין ה-Buy Side ל-Sell Side", הם אומרים. הנפקות האג"ח שיזמו נעשו בשיתוף עם חברת אפסילון חיתום (שאותה ניהל רם בעבר).

בתחילת יוני השנה דיווחה סלקום, כי הבטיחה גיוס של כ-220 מיליון שקל בהנפקה פרטית של אג"ח למוסדיים, באמצעות הרחבת סדרה י"א (שזכתה לדירוג A של S&P מעלות), בריבית של 3.6%. החברה הודיעה כי התחייבה לגייס את הכסף בתחילת יולי 2018, ועל פי מעלות "הדירוג לאג"ח נקבע, בין היתר, על סמך כתב התחייבות לרכישת אג"ח (סדרה י"א) במסגרת הנפקה פרטית עתידית, אשר נחתם בין החברה לגופים המוסדיים".

ב-13 בספטמבר דיווחה גם חברת התקשורת המתחרה, פרטנר, כי התחייבה באופן שאינו ניתן לביטול לגייס מכמה משקיעים מוסדיים כ-150 מיליון שקל באמצעות הנפקת אג"ח פרטית (הרחבת סדרה ו'). החברה התחייבה לגייס את הכסף האמור בתחילת דצמבר 2018. לאג"ח זה העניקה S&P מעלות דירוג של A פלוס, בדומה לדירוג יתר האג"ח של החברה.

"החוב לא בשוק"

"אנו מנסים לייצר זירות מפגש לא קונבנציונליות בין משקיעים לחברות", אומר רם. לדברי סרצ'נסקי, "ההרחבה העתידית לאג"ח פותרת לחברות דחיית תחילת תשלום הקופון, כי החוב לא בשוק, מה גם שזה מצמצם לחברות המנפיקות את החשיפה להיקפי הגיוסים הנדרשים להן בעתיד".

מהי אותה חשיפה? דירוג, תפיסות הסיכון בעולם, מחירי החוב הממשלתי, מצב שוקי ההון ואולי אפילו הרעה מסוימת בתנאים העסקיים של החברה הלווה. לצד כל אלה מספק הנייר החדש יתרון נוסף - כרית נגד תנודתיות בנייר כתוצאה מצרכים בלתי גמישים. כיום, רוב הסחורה בהנפקות של חוב קונצרני נרכשות על-ידי קרנות נאמנות. אם תהיה מפולת בשוק, ייאלצו הקרנות למכור את האג"ח, והדבר יפגע במחיר הנייר. זאת מאחר שהן פועלות על פי תשקיף, וכשיש פדיונות הן מחויבות למכור ללא קשר למה שחושבים אנשי ההשקעות שלהן על נייר מסוים.

מנגד, אין באג"ח הללו הרבה ידיים מוסדיות לטווח ארוך. אלו הן ידיים יציבות יותר, המשמשות לא אחת כ"בולם זעזועים" לנייר שבו הן מחזיקות, והן יכולות אף לרכוש ממנו, אם לטעמן הירידות מוגזמות ומדובר בהזדמנות השקעה.

החוזה העתידי להרחבת סדרה קיימת מיועד למשקיעים המוסדיים - הוא נמצא באמצע הדרך בין חוב סחיר לחוב שאינו כזה. בשונה מהפצות רגילות של הרחבות סדרת אג"ח, כאן אין השפעה מיידית על הנייר הנסחר בשוק.

בנייר הערך החדש מפורטים היקפי העסקה, מועד ההקצאה, מחיר העסקה, כולל עמלת התחייבות למשקיע המוסדי, והדירוג ניתן כבר במועד החתימה. "זה מחזק את אופק הנזילות של החברה ומצמצם סיכונים", אומרים באופטימום קפיטל, ומוסיפים כי "זה גם מסייע לפינוי מסגרות בבנקים".

תמחור נוח

המוסדיים שהשקיעו בחוזים העתידיים להרחבת סדרת אג"ח קיימת של סלקום ושל פרטנר, ושמעורבים בגיוסים נוספים בדרך זו הנמצאים בקנה, הם גופים גדולים מעולם החיסכון לטווח ארוך. המכשיר נותן להם חשיפה משמעותית לנייר בתמחור נוח - הנחה לעומת הנפקות רגילות לציבור - והנייר האמור כולל מנגנון התאמה לשינויים במצב החברה במהלך התקופה שלאחר ההנפקה, אך בטרם הכסף הועבר לחברה.

"המוסדיים לטווח ארוך הקטינו מאוד את חלקם בהנפקות האג"ח הרגילות בבורסה, כי גם אם הם ישתתפו במכרז, קרנות הנאמנות ושחקנים אחרים ידחקו אותם החוצה משם. האג"ח העתידיות יהיה עוד אפיק, לצד ההלוואות הפרטיות והאג"ח הלא סחירות - שם המוסדיים כבר נמצאים", מסבירים באופטימום קפיטל. מה גם, לדבריהם, שהחברות המבצעות את מהלכי ההנפקות הללו הן חברות גדולות, הנהנות מדירוג גבוה.

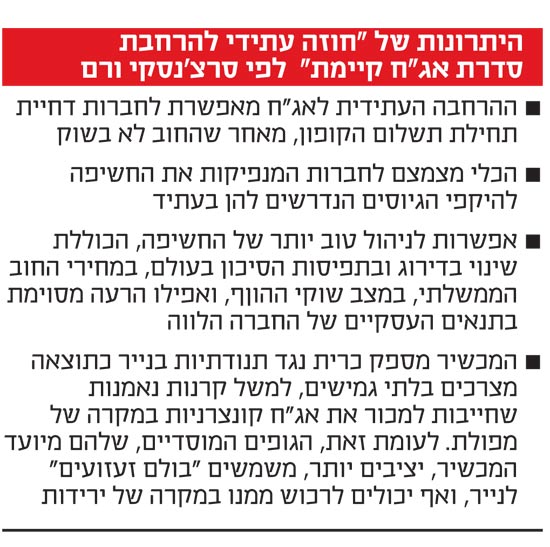

היתרונות של חוזה עתידי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.