דודו לביא / צילום: איל יצהר

"אנו נמצאים בתקופה מעניינת, על סף מהפכה בכל הקשור לייעוץ השקעות ולניהול תיקים מקוונים. באנגלית קיים המונח disruption , שמדבר על אירוע שמייצר טלטלה ומשנה את השוק והופך אותו על פניו. ראינו את זה קורה בתחומים כמו צילום, עם הצילום הדיגיטלי, עם הסטרימינג שהחליף את קלטות הווידאו, וכמו שאני מעריך שיקרה עם הרכב החשמלי והאוטונומי לאחר מכן. אני חושב שזה עניין של משהו כמו עשור, או אפילו פחות, עד שנחווה את אותם תהליכים שחווינו בשני העשורים האחרונים בתחום התיירות והביטוח, שכבר לא נשענים על רכישה דרך סוכן ביטוח או נסיעות, גם ביתר שאת בתחום השירותים בייעוץ ההשקעות וניהול התיקים".

את התחזית הזאת מציג בראיון מיוחד ל"גלובס" דודו לביא, ראש מחלקת השקעות ברשות ניירות ערך, שגם מגלה, בין השאר, מה הוא חושב על האיכות ועל הכיוון הרצוי בייעוץ ההשקעות ("שצריך להיות הרבה פחות תזזיתי, ולא להיות מושפע מאירועים של טווח קצר"); על התחרות בשוק קרנות הנאמנות ("תעשייה שמתנהלת ברמת בשלות, ציות והתנהלות ברמה גבוהה בכל קנה-מידה"); על הרפורמה שהוביל בתעודות הסל, עם הפיכתן לקרנות סל (כשניטרל את מה שהיה "בבחינת פצצה מתקתקת שמאיימת להתפוצץ"); ועוד נושאים רבים.

"רשות ניירות ערך הייתה מהרגולטורים הראשונים בעולם בזיהוי המגמה של המעבר לדיגיטל, ויצרנו כבר לפני כשנתיים מעטפת רגולטורית לתחום קבלת השירותים המקוונים, לא רק למי שרוצה לתת את השירותים האלה, אלא גם ללקוחות שרוצים לצרוך זאת", אומר לביא.

אבל עוד קודם לעולם שיגיע, אם יגיע, כשגם סוכני נסיעות וגם סוכני ביטוח עוד מסתובבים בינינו בימים אלה, ישנם ההווה והשוק הקיים, שלגביו יש הרבה מה לעשות, אף שהרבה מאוד כבר נעשה. "אנחנו בישראל מעצמה עולמית במספר המוצרים הפיננסיים שאנו מציעים לציבור. יש פה כ-700 תעודות סל, כשבארה " ב יש סדר גודל של רק פי שלושה מזה, ובכל העולם יש קרוב ל-5,000 תעודות סל, שמתוכן כמעט 15% בישראל. גם בקרנות הנאמנות יש פה יותר מ-1,400 קרנות נאמנות פתוחות, כשבשוק האמריקאי יש כ-10,000 קרנות כאלה, בעוד הפער בהיקף הנכסים בין ארה"ב לישראל עומד על פי 250", מציין לביא.

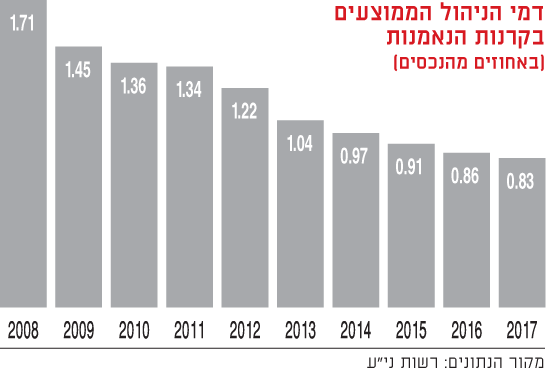

עם זאת, הוא מוסיף, "זה מעיד מצד אחד על בגרות של השוק, ועל שוק מגוון מאוד, שמציע גם מגוון רחב של מוצרים בתחום הפאסיבי וגם האקטיבי, שבעצם מותאמים ללקוח כמו כפפה ליד. אגב, זה גם תהליך שמייצר דינמיקה של תחרות גדולה מאוד - מה שמתבטא בכך שבעשור האחרון, ללא התערבות רגולטורית, דמי הניהול בקרנות הנאמנות ירדו בכ-50%, למרות השינוי בתמהיל ההשקעות, כשחלקן של הקרנות הכספיות (הזולות משמעותית, ר"ש) קטן משמעותית".

ואולם, "מהצד השני, ריבוי המוצרים מעמיד בפנינו אתגר גדול מאוד בכל מה שקשור לכך ש'מרוב עצים, לא רואים את היער' לעתים בבחירת מוצר. אבל כאן יש לומר, שהייעוץ לקרנות מבוסס על תשתיות מחשב מבוססות אלגוריתמים, ויש בו כדי לפצות על כך".

"ייעוץ אובייקטיבי לציבור"

לפני כמה שנים, הרשות עצמה קידמה מהלכים להקמת מערך ייעוץ באינטרנט לקרנות נאמנות. אבל המערך לא קם, ועברו שנים.

"נכון. ייעוץ ההשקעות הוא במערכת הבנקאית, וזאת עובדה. עד היום אין אלטרנטיבה אמיתית למערך הייעוץ שמחזיקים הבנקים, וזאת בשל הפריסה הגיאוגרפית והיתרונות לגודל שמאפשרים לבנקים להיות נגישים פיזית ללקוח, עם כ-4,000 יועצי השקעות ומאות סניפים, כשלפחות מבחינת התפיסה של הלקוח, הוא צורך את השירותים האלה בחינם. הוא כמובן משלם, אבל הוא לא מחויב עבור הייעוץ, כשהתשלום הוא עקיף.

"בסופו של דבר, השאלה היא האם ייעוץ השקעות יינתן על גבי פלטפורמות אחרות ועל ידי ספקים אחרים מהבנקים, באופן שהלקוח ירגיש שזה עדיין ללא תשלום. אני פחות אופטימי לגבי כך לשנים הקרובות. עם זאת, בתחום של ניהול תיקים מנוהלים באופן דיגיטלי אני יותר אופטימי - יש כאן מוצר עם עלות ברורה ועם חשיבות למוניטין".

לא רק בהקשר של קרנות הנאמנות, הציבור לא בשל לשינוי מהותי.

"אני לא נאיבי. בעולם אוטופי הייתי רוצה לראות תמחור עבור המוצר ואנשים שמשלמים בהתאם. הרי הייתה פה מחאה על מחירו של גביע קוטג', אבל לפעמים בעולם ההשקעות, ששם להחלטה יכולה להיות עלות גדולה הרבה יותר, הציבור פחות מודע".

"חלק מהאופן שבו בעצם מתעצבים שירותים בתחום הזה, מוכתב על ידי התנהגות הצרכנים. כשאני מדבר על החזון למעבר של צריכת שירותים באופן מקוון מלא, אני רואה גם תהליכים שיעברו על הצרכנים הפוטנציאליים, כולל דור ה- Y , שנולד עם המובייל ביד ואין לו רתיעה מצריכת שירותים באופן מקוון, והוא גם פחות שבוי בקונספציות ויותר מוכן לבחון דברים לגופם.

"אנו יודעים שאחד המאפיינים של לקוחות המערכת הבנקאית הוא ניידות נמוכה מאוד, וזה נכון גם בייעוץ השקעות. אבל צרכני השירותים בהווה הם בעלי מקורות כספיים, כך שאינם צעירים, אלא בני 40 ו-50 ומעלה, ולכן ייקח זמן עד שזה יקרה".

ואולם, התמונה הכוללת רחוקה מלהיות קשה, ובוודאי שופרה מאוד ביחס לעבר. בעקבות רפורמת בכר, שבוצעה לפני כ-13 שנה, מערך הייעוץ הבנקאי השתנה משמעותית, והפך לכזה שיש לו הרבה פחות ניגודי עניינים בין האינטרס של הבנק לזה של הלקוח. "בהקשר זה, לפחות בעולם של השקעה בניירות ערך ובקרנות נאמנות, יש לציבור פלטפורמה לקבל ייעוץ אובייקטיבי - ומאז בכר, הייעוץ הזה אובייקטיבי וזה ממש לא שיווק השקעות (כמו שלמשל יש בתחום הביטוח והחיסכון לטווח ארוך, ר"ש)", אומר לביא.

אפרופו ועדת בכר ו"רעידת האדמה" המבנית שקרתה בעקבותיה, עם העברת קרנות הנאמנות, קרנות ההשתלמות וקופות הגמל מהבנקים לחברות הביטוח ולבתי ההשקעות, אומר לביא כי "כיום הייעוץ ניתן בעיקר בבנקים לאוכלוסייה בעלת מאפיינים מסוימים. לפני יותר מעשור, כשבמסגרת ועדת בכר נדרשנו לשאלה אילו פעולות להשאיר בידי הבנקים ואילו להפקיע מידיהם, התקבלה ההחלטה שבכל מה שקשור לקבלת החלטת השקעה וניהול כספי הציבור, מן הראוי להוציא את הפעילויות האלה מידיהם, לא כולל ניהול תיקים ללקוחות ריטייל.

"בפרספקטיבה של יותר מעשור, אני חושב שזאת הייתה החלטה נכונה, אבל היה צריך להתפתח תהליך מהיר יותר של השלמה בהתנהלות של הגופים שקיבלו זאת, וכיום רואים שמנהלי קרנות הנאמנות עשו כברת דרך יפה מאוד, וכיום זוהי תעשייה שמתנהלת ברמת בשלות, ציות והתנהלות ברמה גבוהה בכל קנה-מידה".

עדיין ביחס לייעוץ בבנקים: לא אחת נתוני הגיוסים והפדיונות מגלה שהיועצים "ממליכים מלכים", וחודש אחרי זה קובעים שצריך להוציא מאותם גופים ממש מיליארדי שקלים. האם מערכות הייעוץ טובות דיין, והאם הסתמכות על מודל כמותי, שנשען על תשואות עבר, אינה מוגזמת?

"אנו מזהים שני תהליכי משנה בייעוץ", אומר לביא. "האחד הוא בירור צורכי הלקוח, והשני הוא ההמלצה, הייעוץ על המוצרים עצמם. בהקשר של בירור צורכי הלקוח, הבנקים עושים עבודה טובה, שאין לה תחליף. מה הכוונה? המשאב של יועץ ההשקעות יקר מאוד לבנק, ולכן אנו רואים תהליכים שבהדרגתיות הבנקים רוצים להשאיר לקוחות כמיועצים, אבל עם פחות פגישות עם יועץ - למשל, באמצעות העברה להשקעות כמו קרנות עוקבות בנקים, וכמובן בתהליכים של פיתוח תשתיות מקוונות, שמבוססות על אלגוריתמים.

"בהקשר של ההמלצה עצמה, אנו מתמודדים עם אתגר שקיים עבור כולם בעולם, אם כי אצלנו יש יתרון אחד: מדובר ביועצים ולא במשווקים. כמעט תמיד זה ייעוץ בדיעבד. הרי אם היינו יודעים מראש מה יקרה, העולם היה שונה מאוד.

"לגבי אופן הייעוץ: כתפיסת עולם, רשות ניירות ערך נמנעת מהתערבות בשאלות של התנהלות, כשאין חשש להפרה של ההוראות. בהינתן שזה המצב, ושייעוץ השקעות צריך להינתן באופן מתודי ושיטתי, הוא צריך להתבסס על נתונים שזמינים למערכת, וזה נכון לעולם כולו - הנתונים שיש במישור הכמותי, שהם ביצועי עבר, ובמישור האיכותי. לומר האם היתרון הוא בכמותי או באיכותי? התשובה היא כנראה שילוב של שניהם".

"גמישות הבנקים מוגבלת"

אבל רואים מדי תקופה תזוזות אדירות של כספים מגופים, שפספסו לתקופה קצרה, אבל לא באמת שכחו לנהל השקעות - ולעתים זה מוביל משקיע לקרן, שבעתיד תציג תוצאות חסר ביחס למתחרה שממנה יצא.

"ייעוץ השקעות צריך להיות שקול ולא תזזיתי. אם מחליטים להתבסס על טרק רקורד, אז לא להיות מושפעים מאירועים של טווח קצר, אלא לנסות ולהסתכל על תקופות ארוכות יותר, והיכן שזה רלוונטי לשקול שיקולים מעולם התוכן הכמותי. מה הכוונה? העובדה שבעבר תעשיית הקרנות אופיינה בשינויים תכופים של מדיניות השקעות, שגרמה לכך שמספר המוצרים שלגביהם אפשר היה לעשות ניתוח ארוך טווח היה מצומצם, וזה אילץ את הבנקים לקצר את טווחי הזמן שהם מנטרים. אני מאוד מקווה שבטווח הארוך יותר, העובדה שהתעשייה סיגלה לעצמה הימנעות משינויי מדיניות תכופים, תוביל לכך שמערכי הייעוץ יהיו סטטיים יותר מבחינת המאפיינים שלהם.

"לגבי הרכיב האיכותי בייעוץ, היה ראוי שבאופן מושכל גורמי הייעוץ ישכילו למצוא את הדרך להביא לידי ביטוי את הערך המשלים שגלום במידע האיכותי. יש תחילתו של תהליך בהקשר זה. מה זה אומר? לבחון, בין השאר, את התוצאות של כל הקרנות המנוהלות על ידי מנהל באותה קטגוריה ברקע קבלת ההחלטה על בחירה בקרן מסוימת. או אולי לגבש ברמת המערכת תובנות ביחס לאיכות הניהול וקבלת החלטות ההשקעה בכל אחד מהגופים המנהלים, או לנטר שינויים בגורמי המפתח באותה ליבת פעילות".

הניתוח הכמותי שיש כיום, מספק אותך?

"תמיד אפשר להשתפר, אבל מידת הגמישות של הבנקים מוגבלת, ולא ניתן לשנות את המודל פתאום ב-180 מעלות. עם זאת, אני בהחלט מזהה הרבה רצון טוב בשיח עם ראשי הבנקים, וגם מודעות ושאיפה להשתפר".

הבנקים צריכים לתת יותר חופש ליועצים? לא אחת אנו שומעים שהיועצים לא יכולים לסטות מההמלצה מהמטה - מה שמחזק את התזוזות האגרסיביות בגיוסים ובפדיונות.

"יש להכיר בכך שיש פה אילוצים אובייקטיביים. יש יחס של מספר לקוחות למספר יועצים, שהוא מאוד-מאוד גבוה, כשברמת מערכת יש יחס של יותר מ-100 לקוחות ליועץ. בסיטואציה כזו, יש גבול למה שאפשר לדרוש מהיועץ. עם זאת, מי שבקצה ונושא באחריות הוא היועץ, ולכן מן הראוי שבכל מה שקשור להתנהלות של הבנק מול יועציו, הוא יפעל בכל מקרה לגופו, כשלנגד עיניו עומדת טובתו של הלקוח. יש לתת בידי היועץ כלים, שאולי ירסנו את הנטייה המיידית לבצע תחלוף של נכס בנכס שדומה לו במאפייניו".

תזוזות של מיליארדי שקלים מפה לשם בתקופת זמן קצרה, מטרידות אותך?

"אני חושב שמהירות המחזור בכל מה שקשור לתחלופת קרנות מיועצות חריגה יחסית למה שאנו מכירים בעולם. בעיקר בנוגע להעברה של לקוחות מ-90-10 א' ל-90-10 ב' על סמך ביצועים אקראיים".

מנהלי קרנות טוענים שרוב דמי הניהול הולכים לבנקים, ולא אליהם. עמלת ההפצה שהבנקים מקבלים גבוהה מדי?

"העובדה שקרנות הנאמנות הן מוצר שזוכה להצלחה כה גבוהה ולמעטפת ייעוצית אפקטיבית, זה בגלל שהבנקים מתוגמלים על המוצר הזה בנדיבות".

ציינת מקודם את ההיקף האדיר של היצע הקרנות והתעודות במשק. לגופים רבים יש המון קרנות דומות, כנראה במטרה להחזיק בקרן "כוכבת" כמעט בכל מצב שוק. מה עמדתך לגבי ריבוי קרנות דומות באותו גוף?

"יש למצוא את האיזון הראוי בין הצורך במגוון רחב של מוצרים לציבור, שייתן מענה מדויק למגוון הצרכים, והכול עניין של מידה", אומר לביא. "בחלק מהסגמנטים הלכו צעד אחד רחוק מדי, ויש ריבוי קרנות. מאחר והסוגיה הזו מעסיקה גם את רשות ניירות ערך, גם את התעשייה וגם את מערכי הייעוץ, נוביל תהליך של שיח ושולחן עגול כדי לדון בה, מתוך כוונה לראות איך ניתן להביא את התחום למקום טוב יותר. ואולם, זה לא מקרה של אפס או אחד - זאת סוגיה מורכבת, ולא צריך מוצר אחד בכל קטגוריה וגם לא 100".

בפברואר האחרון קרו כמה הפסדים חריגים בשוק ההון המקומי - לפחות בשתי חברות קרנות נאמנות, של אפסילון ושל פסגות, ובחבר בורסה אחד, של אי.בי.אי - שנגרמו כתוצאה מפוזיציית "שורט" על מדד הפחד (ה- VIX ), והסעירו את שוק ההון המקומי. באותה תקופה נאמר שלא רק שניהול הסיכונים היה בעייתי בהקשר זה, כי אם במקרה של הקרנות הייתה גם חריגה מרוח מדיניות ההשקעות של לפחות חלק מהקרנות שנפגעו (גם אם לא דובר בחריגה משפטית).

מה שקרה עם מדד הפחד זה כשל?

"אירוע ה- VIX לימד אותנו גם כרגולטור, ויותר מזה את התעשייה, לקח חשוב מאוד: חלק מניהול השקעות זה ניהול סיכונים, וכשאתה מנהל סיכונים אתה מניח הנחות, ומסתמך על ממשל תאגידי ובקרות. דווקא האירוע של ה- VIX , שהיה קיצוני מאוד, בעצם מלמד את כולנו שאנו לא יודעים את הכל. יש לשים את האירוע בפרופורציה. ההפסדים בגינו היו מוגבלים, ובצד האירוע הייתה תועלת, כי זה שיקף לכולם שבתהליכי קבלת החלטות יש להביא בחשבון שהבלתי צפוי עלול לקרות ולשקלל את זה".

"ניטרלנו פצצה מתקתקת"

בימים אלה מסמנת רשות ניירות ערך V גדול על אחד ממהלכי הדגל שהובילו בשוק המוצרים הפיננסיים, עם השלמת החקיקה והיציאה לדרך בכל מה שקשור להפיכת תעודות הסל לקרנות סל. מדובר בתיקון 28, שהפך לעובדה ושמתבצע בימים אלה בהדרגה ויושלם עוד השנה. מי שהוביל את התיקון הוא לביא עצמו.

"בראייה שלי, ולא רק בראיה שלי, תיקון 28 צריך להיות אחד הצעדים והרפורמות המשמעותיים ביותר שהיו בשוק ההון בשנים האחרונות. המהלך נוצר על רקע של צורך ממשי, שנבע מכך שלאורך זמן התחום הזה הוא בבחינת פצצה מתקתקת, שמאיימת להתפוצץ. הסיבה לכך היא שילוב קטלני של שני גורמים: מדובר בנכס מתחייב, אג"ח, שאינו מפוקח יציבותית, כשהיחס בין ההתחייבויות לכרית הביטחון שבו הוא חסר ערך, בעוד הציבור תופס אותו כנס פיננסי רגיל - מה שמעורר חשש שכל כשל שיתרחש, יערער את אמון הציבור במוצר ובשוק ההון, ואולי אפילו יוביל לסיכון מערכתי. הצד השני הוא פוטנציאל ניגוד העניינים, שבו נמצאים הגורמים שמגייסים את הכסף מהציבור, מנהלי תעודות הסל", אומר לביא.

"מדוע? יש פה א-סימטריה מובנית. מבחינת המנפיק, כל תשואה שהוא משיג מעל למחויבות, הולכת לכיסו. זה הביא את התעשייה לשיעורי רווחיות חריגים בשוק ההון, אבל גם הוביל לפוטנציאל ניגודי עניינים, שמעודד על פניו לקיחת סיכונים, שיושתו על הלקוחות. אילו סיכונים? נזילות, אשראי, שוק ואחרים".

אז זה רק עניין של זמן עד שהתעודות היו קורסות?

"בפצצה מתקתקת אתה לא יודע כמה זמן יש על המרעום, אבל הניסיון מלמד שכשיש משהו שמועד לפורענות, השאלה היא לא אם, אלא מתי היא תגיע. לכן התקדמנו בחקיקה הזאת כאחוזי אמוק, בבהילות רבה - כדי להשלים את המהלך בהקדם האפשרי, וזה הושלם. אחד האתגרים שעמדו לנגד עינינו בכל התהליך, זה לא להסדיר תחום על דף חלק, אלא לקחת תעשייה שמנהלת המון כסף, ומעבירים אותה ממצב פעולה אחד למצב פעולה אחר".

לביא מאיר עוד היבט, נוסף על הפיקוח היציבותי, והוא השקיפות: "קרנות נאמנות זה גם מוצר שקוף מאוד, שבו הנכסים בבעלות בעלי היחידות, כך שכל תשואה שהנכס מניב נכנסת לכיסו של המשקיע. בתעודות הייתה עלות אלטרנטיבית, שלא אחת המשקיע לא ראה. המהפכה הזאת מביאה לכך שלציבור יש כעת מוצר טוב יותר, בטוח יותר ומתנהל בסביבה תחרותית יותר, כי הסרנו חסמי כניסה לתחום, ויהיו יותר מארבעה שחקנים בתחום".

בשקלול הקרנות המחקות ותעודות הסל, רואים שיותר משליש מהנכסים בקרנות הנאמנות ובתעודות מושקע במכשירים עוקבי מדדים, במונחי נכסים (וכמחצית מהשוק במונחי מוצרים). זה אומר שהתעשייה מודה שאינה יכולה להכות את השוק?

"ממש לא. מדובר בתהליכים שמאוד מקובלים בעולם, כשבעשורים האחרונים ראינו צמיחה פנומנלית בעולם של האפיקים הפאסיביים. יש גם מחקרים שמראים שקשה להכות את השוק לאורך זמן, אף שיש גם ערך לזיהוי תהליכים ובחירת ניירות ערך. לכן, נכון לייצר תמהיל. כמו כן, האפיק הפאסיבי הרבה יותר זול מהאפיק האקטיבי, והוא מייצר גם דינמיקה תחרותית שמורידה מחירים באקטיבי. אני רואה את התהליך מאוד בחיוב".

רפורמה נוספת שהרשות מנסה לקדם כבר שנים רבות (מאוד), היא שיווק בישראל של קרנות נאמנות זרות בשקלים ועל ידי יועצים מקומיים. המהלך התחיל עוד ב-2004, ועדיין אין פה היצע קרנות 'לגברת כהן מחדרה' של גופים זרים.

"המהלך הזה נולד מההטיה הרבה מדי להשקעות בית, והצורך לגוון את מגוון המוצרים למוצרים מחו"ל", אומר לביא. "לצד זאת, המודל שגובש הוא מודל שהושתת על ההנחה שיש לייצר בידול מאוד מובהק בין המוצרים שמשווקים בישראל בפיקוח הרשות, לבין המוצרים שמוצעים על ידי אותם היצרנים בחו"ל ושלא מפוקחים על ידי הרשות. בינתיים, כדרכם של שינויים, דברים נעשים בעצלתיים. יש שלושה מוצרים של שני יצרנים כיום, וזה תהליך שאנו עוקבים אחריו, ואנו נמצאים בתחילת הדרך עדיין. גם כאן מדובר בסוגיה מורכבת עם שלל השפעות".

"שיקולים אותנטיים"

בשנים האחרונות יצאתם ברשות נגד מוצר השקעות מתחרה, שהרגולטורית מרשות שוק ההון התירה לסוכני הביטוח, לחברות הביטוח ולבתי ההשקעות למכור - קופות גמל להשקעה ופוליסות חיסכון לפרט, עם הטבה של דחיית אירוע המס ליום פדיון החיסכון. טענתם שזה פוגע בשוקי קרנות הנאמנות והתיקים המנוהלים.

"היוזמה שנקטה המדינה לייצר לציבור המשקיעים מערך של תמריצים לחסוך לטווח ארוך, היא מבורכת, וקופת גמל היא תכלית להשגת המטרה. בקופות גמל להשקעה והפוליסות חיסכון לפרט יש בעייתיות שנובעת מכך ששני המוצרים יצרו שיבוש בגבולות הגזרה המאוד ברורים של הרגולציה. המצב בפועל, שבו המוצרים האלה מתחרים במוצרים אחרים, שיכולים לתת מענה טוב יותר לצרכים האלה, אבל שלא נהנים מהטבות מס - הוא בעייתי. לכן, הרשות תומכת בקידומו של מוצר משלים לקופת הגמל להשקעה - חשבון השקעה עם דחיית מס, שייהנה מהטבות מס זהות, מאותם מקורות תקציביים".

לסיום, קרנות הנאמנות והתיקים המנוהלים אקטיביים מספיק ברמת השוק בחברות שבהן הם משקיעים? יש מקום לאקטיביזם מוסדי מצדם, כמו שנדרש למשל מגופי החיסכון לטווח ארוך?

"כחבר ועדת חמדני (להגברת מעורבות הגופים המוסדיים בשוק ההון הישראלי, ר"ש), אני מאוד מאמין באקטיביזם מוסדי, בעיקר על רקע הפאסיביות של המשקיעים מהציבור הרחב", אומר לביא. "המנגנונים שנקבעו בדין, שמטרתם להעצים את הגופים המוסדיים בכל מה שקשור למקסום התועלת של מחזיקי ניירות הערך מקרב החזקות המיעוט, הם מנגנונים חשובים, ואני חושב שאנו גם עדים לתהליכים שקורים בשנים האחרונות.

"אבל, אני חושב שאקטיביזם מוסדי במקום שבו הוא מונע משיקולים אותנטיים, שהגוף המוסדי שוקל לצורך שיפור מצבם של החוסכים, הוא דבר רצוי ומבורך. מכיוון שהשיקולים אמורים להיות שיקולים של טובת המשקיע, איני רואה הבדל בין ההתנהלות הנדרשת של גוף מוסדי לטווח קצר לבין אלה של גוף מוסדי לטווח ארוך. מכיוון שהרשות הכירה בחשיבות האקטיביזם - לא רק המוסדי, אלא של המחזיקים מקרב הציבור - היא גם הסירה חסמים במטרה להנגיש את הציבור הרחב להצבעה באסיפות כלליות במערכת ההצבעות".

"אנו לא תמימים: הציבור לא קורא בשקיקה את דיווחי הגופים המפוקחים"

"פונקציית המטרה העליונה שלנו היא שמירה על העניין של ציבור המשקיעים - אבל השאלה איך עושים זאת מורכבת, והתשובות לה מגוונות מאוד", אומר דודו לביא, ראש מחלקת השקעות ברשות ניירות ערך, בראיון למגזין ההשקעות של "גלובס".

לביא מוסיף ומבהיר את תפיסתו, שלפיה "חלק מתפיסת העולם שלנו זה לדבר עם השוק כל הזמן", ואף מציין כי "דמי ניהול זה לא חזות הכל. השורה התחתונה היא התשואה נטו".

"אני שואף להיות רגולטור אפקטיבי, גם בהגנה על המשקיעים וגם ביצירת תשתית שתאפשר לפעילויות שעליהן אנו מפקחים להתפתח ולשגשג", אומר לביא. "לצד זאת, יש לנו חובה להתנהל באחריות, תוך שקילה מתמדת של שיקולי עלות-תועלת בתהליכי קבלת החלטות שלנו, גם התועלת הציבורית. זה אומר גם לפעול להגברת התחרות בשוק, גם לגיוון המוצרים וגם להגברת היכולת של המשקיע לקבל החלטת השקעה מושכלת, או במבחן התוצאה, לנתב את הכספים שלו בצורה הטובה ביותר".

ואולם, לביא מאיר סוגיה בעייתית אחרת, שמלווה גם רגולטורים אחרים, שבעבר דגלו בשקיפות ומתן חופש בחירה ללקוח, אבל מתישהו "החליפו תקליט" ועברו לסוג של פטרנליזם: "הציבור ברובו הגדול לא בקיא ברזי שוק ההון", הוא אומר. "לכן, חלק מהאפקטיביות שלנו כרגולטורים היא בהכוונת המידע לגורמים שכן כשירים לעבד את המידע לטובת המשקיע - בעיקר יועצי ההשקעות בבנקים. איננו תמימים, והציבור לא קורא בשקיקה את הדיווחים של הגופים שעליהם אנו מפקחים - ולכן המטרה של המידע היא שהוא ייקלט במערכי הייעוץ, שהם אלה שאפקטיביים בהקשר זה. אנו גם פועלים לפשט את הדיווח, והיינו הרגולטור הראשון בעולם שהעביר את השוק ממדידה מבוססת על החזקה למדידה מבוססת חשיפה. אנו רוצים גילוי אפקטיבי".

לביא כבר עובד כ-26 שנים ברשות ניירות ערך, שאליה הוא הצטרף מייד לאחר שסיים את התואר הראשון באוניברסיטה. "ב-1992 הגעתי לרשות, ויש לי יתרונות של ותק, ניסיון ולא מעט פרספקטיבה על אירועים בשוק. חוויתי אי אלה מחזורים של גאות ושפל. חלק מהתובנות שמלוות אותי בהתנהלות, זה הזיכרון ארוך הטווח", הוא אומר. "קל מאוד להיכנס לאווירה מסוימת, בין אם בתקופה של גאות או בתקופה של שפל, ולהיות מונע מתוך תהליכים שהם מאוד ממוקדים ואינטנסיביים, אבל צריך להסתכל על הדברים מפרספקטיבה כוללת".

לביא נמנה עם הצמרת הבכירה ביותר של הרשות, כשהוא מנהל את מחלקת ההשקעות כעשור. הוא מוערך מאוד בשוק ההון, הן כאיש מקצוע והן כרגולטור. מחלקת השקעות היא מחלקה שנוצרה כתוצאה ממיזוג של שלוש פעילויות, שבעבר התנהלו בנפרד, כשלביא עומד בראשה מההתחלה, לאחר שקודם ניהל במשך כשנתיים את המחלקה לפיקוח על קרנות נאמנות, שבה התחיל את הקריירה שלו.

כיום הוא אחראי על קרנות הנאמנות, על התיקים המנוהלים, על יועצי השקעות ועל פעילות תעודות הסל, שלפני שנים עברה ממחלקת תאגידים למחלקת השקעות. במחלקה של לביא יש כ-50 עובדים, והיא עובדת על פיקוח והסדרה של מוצרים ושירותים בהיקף כספי כולל של כטריליון שקל, בשקלול הכסף המיועץ בבנקים ככסף נפרד (כ-400 מיליארד שקל מיועצים), לצד כ-290 מיליארד שקל בתיקים המנוהלים, כ-250 מיליארד שקל בקרנות הנאמנות ועוד כ-100 מיליארד שקל בתעודות הסל, שיהיו בקרוב לקרנות.

דודו לביא

תפקיד: ראש מחלקת השקעות ברשות ניירות ערך, מאז יולי 2008; עובד ברשות מאז 1992

מצב משפחתי: נשוי + 3 ילדים, מתגורר בראש-העין

השכלה: תואר ראשון בכלכלה ומינהל עסקים ותואר שני במינהל עסקים, שניהם מהאוניברסיטה העברית בירושלים ושניהם בהצטיינות

ועדות בולטות שבהן לקח חלק: הוועדה הבין-משרדית לבחינת שוק הקסטודי בישראל (2011); "ועדת חמדני" - הוועדה לבחינת הצעדים הדרושים להגברת מעורבות הגופים המוסדיים בשוק ההון הישראלי (2008); יו"ר משותף בצוות הבין-משרדי לבחינת הצורך בהסדרת מכשירים פיננסים (2007)