משקיעים רבים מתלבטים לגבי השינויים שיש להכניס כיום לתיק המניות שלהם, כדי להרוויח מהטרנדים הגדולים שיתפסו נתח גדול יותר מחיינו בשנים הקרובות. המטרה היא כמובן לנסות ולזהות כבר כעת את החברות שיובילו את המגמות העתידיות של עולם המחר ולא להתמקד רק בחברות שהובילו את עולם האתמול.

בסקירה הקודמת עמדנו על כמה מהטרנדים המרכזיים שמסתמנים כיום כמגמות המרכזיות שילוו אותנו בעתיד, דוגמת סייבר, רובוטיקה, בינה מלאכותית, רכב אוטונומי, מחשוב ענן, קניות באינטרנט, טכנולוגיית הבלוקצ'יין והשלכותיה על תעשיות כמו פינטק ואחרות וגם השימוש הרפואי המתרחב בקנאביס. אך מה הדרך הנכונה להיחשף לכל המגמות האלה?

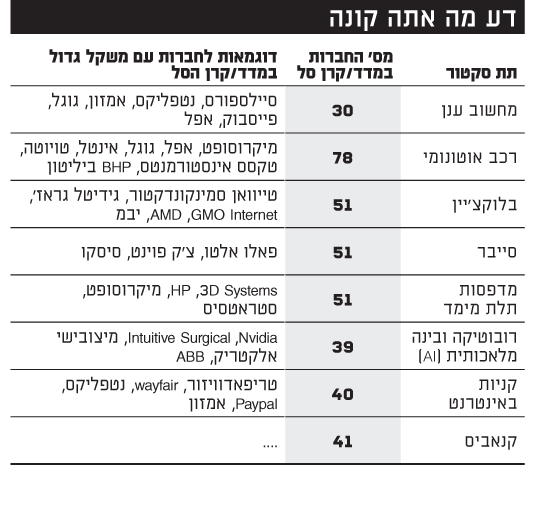

בעולם ההשקעות הגלובלי זיהו את הצורך של המשקיעים אחר מגמות העתיד ובשנה האחרונה הושקו מעל 170 קרנות סל (ETF) ותעודות סל (ETN), רבות מהן על מדדים חדשניים המנסים לעקוב אחר מגמות אלה. המוצרים האלה מצטרפים לעוד עשרות קרנות סל ותיקות יותר, המציעות למשקיעים טעימה של לפחות אחת מהמגמות החדשניות.

עם זאת, לפני שממהרים להגדיל חשיפה למוצרים האלה, חשוב להכיר מה באמת עומד מאחורי השם ה"מגניב" של רבות מקרנות הסל והמדדים החדשים האלה ואילו חברות נכללות באותם מדדים או מוצרים, כדי לבחון עד כמה הן אכן מייצגות את תת הסקטור ולא צורפו למדד רק משיקולי סחירות, גודל חברה או כל שיקול אחר, הפחות רלוונטי לתחום עצמו.

דע מה אתה קונה

מחשוב ענן? נראה יותר כמו FAANG

קחו לדוגמה את ה-ETF על תחום מחשוב הענן, אחד הטרנדים הלוהטים של השנים האחרונות, ההולך וצובר תאוצה יחד עם כל תחום הביג דאטה והסלולר, שמאפשר לחברות להרוויח מהצורך של חברות בכל העולם וכל אדם לשמור את כמויות המידע הדיגיטלי האדירות המצטברות כל הזמן.

קרן הסל העוקבת אחר הסקטור זינקה בשנה האחרונה בכ-40%, אך מי שיבחן את ההחזקות המרכזיות שלה, יגלה כי במידה רבה היא בסך הכל מספקת תמונת ראי של החברות שהובילו גם את הנאסד"ק בשנה האחרונה - גוגל, אמזון, נטפליקס, פייסבוק וגוגל, שזכו לכינוי המשותף FAANG. יחד, הקבוצה הזו מהווה מעל 20% מהמדד, הבנוי בסך הכל מ-30 חברות בלבד. המשקל הגדול של החמישייה הזו יקבע במידה רבה את הביצועים של כל המדד ומשפיע כמובן גם על כל הפרמטרים האחרים שלו, כולל הביצועים והתמחור.

אגב, החזקה גדולה נוספת של המדד היא בחברת התוכנה סיילספורס, שרק השבוע רכשה את הסטראט-אפ הישראלי דאטורמה ב-850 מיליון דולר.

מה הקשר בין גוגל, אפל וענקית כרייה?

הרכב האוטונומי הוא אחד החלומות הגדולים של לא מעט חברות בתחום הטכנולוגי וגם בתחום הרכב עצמו. המטרה היא להגיע לשוק עם המוצר המושלם ולהיות הראשונה שתעשה זאת, כך שקרן הסל המרכיבה את המדד מכילה אמנם מעל 70 חברות, אך למעטות מהן יש קשר ישיר או משמעותי לפעילות רכב אוטונומי.

רשימת החברות הגדולות במדד הרכב האוטונומי לא כוללת חברות כמו מובילאיי הישראלית, שנרכשה על ידי אינטל בדיוק למטרה זו לאחר שפיתחה מערכת המסייעת במניעת תאונות. החברות שכן מובילות את המדד כוללות את ענקיות הטכנולוגיה מיקרוסופט, אפל, גוגל, אינטל וסיסקו, לצד חברות טכנולוגיה קטנות יותר כמו קואלקום ועד חברות מתחומים שונים המנסות לפעול בתחום, כמו חברות הכרייה והמתכות ריו טינטו ו-BHP בילטון וענקיות מתחום התעשייה כמו הוניוול. אגב, מתוך 15 החברות הגדולות במדד, רק אחת היא מתחום הרכב כיום - טויוטה.

בלוקצ'יין: חשיפה מוגברת לסקטור השבבים

הטכנולוגיה שנולדה לעולם יחד עם המטבעות הדיגיטליים, אמורה לשנות את חיינו בתחומים רבים נוספים. בלוקצ'יין, בתרגום חופשי לעברית "שרשרת בלוקים", היא טכנולוגיה שבמהותה מאפשרת פעילות עסקית באינטרנט ברמת אבטחה גבוהה מאוד, המאפשרת גם ביצוע ואימות של עסקאות בין צדדים שונים, ללא צורך ביישות מרכזית אחת. אחד השימושים העתידיים של הטכנולוגיה הוא בתחום הפינטק, למשל, כתחליף לבנקים כפי שאנו מכירים אותם כיום.

אפשר היה לצפות כי המדד העוקב אחר הסקטור הזה יכיל בעיקר חברות העוסקות בכרייה, בפיתוח הטכנולוגיה או באספקטים אחרים שלה. אך המדד שפותח לסקטור כולל בעיקר חברות מתחום השבבים כמו טייוואן סמיקונדקטור, או יצרנית המחשבים AMD וחברות כמו יבמ, שכיום בעיקר עוסקת בתחום השירותים, התורמים כ-40% מפעילותה. יש כמובן גם חברות לא מעטות שפעילותן בתחום הבלוקצ'יין גדולה יותר, אך רוב החברות האלה קטנות ומשקלם במדד נמוך.

קנאביס - מה באמת מסתתר שם?

הקנאביס לצורכי שימוש רפואי הגיע לשווקים הפיננסים רק בשנה האחרונה, כך שההייפ סביבו עדיין גבוה מאוד וזו גם הסיבה לתנודתיות הגדולה במדד. למרות שדווקא ישראל נחשבת למובילה בתחום זה, קרן הסל המרכזית (לא היחידה) בתחום רשומה בקנדה והיא בעיקר כוללת חברות בצפון אמריקה. המדד הזה אמנם כולל 41 חברות, אף אחת לא מוכרת לרוב המשקיעים הישראלים, אך רק 5 מהן רווחיות כיום ורק 9 מהן צפויות להיות רווחיות בעוד שנה.

העובדה שבמקרים רבים מדובר בחברות מאוד צעירות ולא רווחיות, הופכת נתונים כמו מכפיל הרווח של המדד, העומד על 42, לנתון לא רלוונטי. גם נתון כמו מכפיל מכירות גבוה שעומד על 12, נראה מנותק מהמציאות. אין פלא כי קרנות הסל העוקבות אחר הטרנד גייסו סכומים של עשרות מיליוני דולרים בודדים עד היום.

סייבר: הסקטור הבוגר ביותר

תחום הסייבר בוגר יותר מתתי הסקטורים האחרים. זה בא לידי ביטוי גם בעובדה שהוא כולל לא מעט חברות הממוקדות בתחום הזה באופן בלעדי וגם יותר חברות שכבר כעת רווחיות. היתרון של הסייבר הוא שהצמיחה שלו נגזרת במידה רבה גם מההתפתחויות המואצות ברבים מתתי הסקטורים האחרים שקשורים לטכנולוגיה ולא רק מהגידול בהשקעות בהתגוננות מפני מתקפות סייבר.

רשימת החברות הגדולות בסקטור הסייבר כוללת דווקא חברות רבות הממוקדות באופן בלעדי בתחום הזה, כמו פאלו אלטו וצ'ק פוינט הישראלית, לצד חברה כמו סיסקו שבשנים האחרונות פעילותה בתחום הזה הולכת וגדלה. באופן יחסי, הדבר משפיע גם על רמת תנודתיות נמוכה יותר בסקטור הזה, כאשר סטיית התקן שלו בשנה האחרונה דומה מאוד לזו של מדד S&P 500.

באופן דומה ניתן לנתח גם את יתר תתי הסקטורים הצומחים, בהם הרובוטיקה והבינה המלאכותית, שהמדד העוקב אחריהם נותן משקל גדול למדי לקונגלומרטים כמו ABB ומיצובישי אלקטריק ופחות לחברות שממוקדות באמת בתחום, שרובן עדיין פונות לגיוסים מהחברות הגדולות. בחודש יוני לבדו גייסו 27 סטארט-אפים בתחום הזה מעל 2 מיליארד דולר מחברות ענק כמו רוקוול (מערכות ביטחון), גוגל ואחרות.

הבעיות האלה הן חבלי לידה המאפיינים לא מעט תחומים חדשים ורובן ודאי ייפתרו ככל שתתי הסקטורים החדשים האלה יתפתחו והמדדים העוקבים אחריהם ישתנו בהתאם. אבל בנקודת הזמן הנוכחית השורה התחתונה היא שלא די בהחלטה של כל משקיע כי הוא מעוניין להגדיל את החשיפה שלו למגמות חדשניות שאולי יכבשו את העולם ויעשירו את המשקיעים. כלי ההשקעה הוא מרכיב דרמטי במיוחד בהשקעות מהסוג הזה, כאשר נדרשת הבנה של המשקיע או יועץ ההשקעות מה עומד מאחורי ה-ETF שנושא את שם הסקטור. החלום של מחר עשוי להתחיל בהבנה ובהחלטה שתקבלו היום.

■ הכותב הוא מנהל הפרויקטים ופיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.