היקף הנפקות האג"ח הקונצרניות בת"א צנח בחודשים האחרונים. למרות התאוששות מסוימת שנרשמת מתחילת ספטמבר, על רקע עליות שערים בשוק המניות לצד ירידה בתשואות, עדיין נסחרות חלק גדול מאג"ח החברות שגייסו כספים בשנתיים האחרונות בתשואות גבוהות, והכוונה היא בעיקר לחברות נדל"ן זרות הפועלות בארה"ב.

עד היום גייסו כ-35 חברות זרות, רובן הגדול בתחום הנדל"ן, סכום עתק של כ-27 מיליארד שקל בהנפקות אג"ח בבורסה של תל אביב. בחודשים האחרונים קפצו התשואות על סדרות אג"ח לא מעטות של חברות אלה לרמה גבוהה של יותר מ-8% (סדרות שקליות לא צמודות).

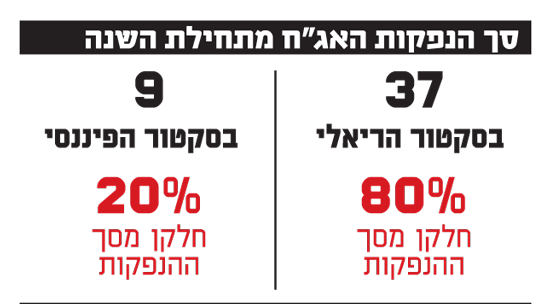

סך הנפקות האג"ח מתחילת השנה

"הריכוזיות בנדל"ן מקשה לגוון"

על רקע ההאטה שנרשמה בשוק גיוסי החוב בחודשים האחרונים, עליית המרווחים והקפיצה בתשואות של חלק מחברות הנדל"ן האמריקאיות, כינס "גלובס" מספר שחקנים בכירים בשוק האג"ח בניסיון לברר לאן מועדות פניו ומה הסבירות שברבעון האחרון של 2018 ("אחרי החגים") הוא ישוב להתאושש: רונית הראל בן זאב, מנכ"לית חברת S&P מעלות, רנן כהן אורגד, שותף-מנהל בלידר חיתום, ואבי לוי, מנכ"ל חברת הנדל"ן המניב מליסרון.

שוק החוב הפך להיות יותר סלקטיבי לאחרונה, מה הן הסיבות המרכזיות לכך?

כהן אורגד: "בשוק החוב, וגם בשוק המניות, כשיש חששות קיימת תופעה ידועה שנקראת ריצה אל המקומות הבטוחים, וזה למעשה יוצר שונות גדולה בין חברות, הנפקות ואג"ח. הסיבה העיקרית שגרמה לחולשה בשוק החוב בחודשים יולי-אוגוסט הייתה בעיקרה יציאת כספים מקרנות הנאמנות וזה קרה על רקע חששות מהעלאות ריבית, מלחמות סחר ועוד סיבות שונות. בסוף היום זה התרגם לעליית תשואות, בעיקר של החברות בדירוגים היותר נמוכים אבל לא רק.

"צריך גם להבין שמי שנהנה מהתופעה הזו אלה מנהלי ההשקעות ארוכות הטווח, כלומר פנסיה וגמל, כי מצד אחד היו היצעים גדולים שהגיעו מצד הקרנות שהיו חייבות למכור ומצד שני לאורך הזמן יש זרימה גדולה של כספים פנימה לאפיקים ארוכי הטווח והם היו שם בתור קונים. בצורה סלקטיבית אמנם, אבל הם קנו".

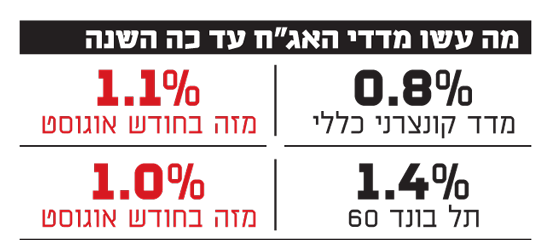

הראל בן זאב: "בסך הכל מתחילת השנה ועד סוף אוגוסט היו תשואות נמוכות מאוד בשוק האג"ח הקונצרני, לאחר שבשנת 2017 התשואות היו גבוהות בהרבה. בחודש שעבר המרווחים הצטמצמו במקצת ונוצרה אולי תחושה של אופטימיות מסוימת לקראת המשך השנה. בשבוע הראשון של ספטמבר בוצעו מספר הנפקות גדולות, כך שהשוק פתוח בסך הכל, אם כי בעיקר למיחזור חובות של חברות חזקות וידועות. אין ספק שהמשקיעים יותר סלקטיביים ויותר זהירים.

"צריך לזכור שבאוגוסט הועלה הדירוג של מדינת ישראל ועליות השערים באג"ח הקונצרני בבורסה החלו בשבוע בו הוכרזה העלאת הדירוג. ברמה הגלובלית, ראוי לציין את המשך תהליך העלאת הריבית בארה"ב והגידול בפערי הריביות, מלחמת הסחר ויישום רפורמת המס בארה"ב. כמו גם לאחרונה התגברות הסיכונים הכלכליים בשווקים המתפתחים, לאור משבר המטבע בטורקיה והעלאת הריבית בארה"ב".

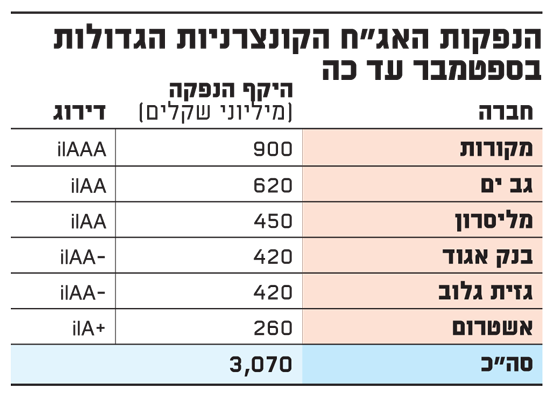

הנפקות האגח הקונצרניות הגדולות בספטמבר עד כה

"השוק חכם יותר מכולנו"

לדברי בן זאב, הגידול בהיקף הנפקות הבנקים לצד ירידה משמעותית בהנפקות של חברות נדל"ן אמריקאיות הובילו לשינוי מסוים בתמהיל המנפיקות. ועדיין, כ-45% מהגיוסים בוצעו על ידי חברות הנדל"ן, בעיקר חברות נדל"ן מניב ישראליות: "הריכוזיות מבחינה ענפית מקשה על המשקיעים לגוון את ההשקעות ומגבירה את החשיפה של המשקיעים להתפתחויות וסיכונים בענף הנדל"ן".

סדרות אג"ח של חברות הנדל"ן האמריקאיות צנחו בחודשיים האחרונים. יש הצדקה לזה? מה יקרה כשהריבית תעלה?

כהן אורגד: "גם באמריקאיות יש סלקטיביות. כאן מלכתחילה החשש גדול יותר, הן נסחרו בריבית גבוהה ב-1.5% עד 2% יותר מהישראליות המקבילות להן. כלומר, השוק תמחר אותן מראש בצורה הרבה יותר מסוכנת. ככל שנהיה קצת יותר מעונן, הראשונות לסבול הן כמובן האג"ח הנחשבות ליותר מסוכנות. עם הזמן השוק ילמד להיות יותר סלקטיבי, כי גם בתוך הקבוצה הזאת יש חברות חזקות יותר ופחות.

"בגדול, שחקני הכסף לטווח ארוך הם עדיין לא שחקנים מאוד גדולים באג"ח האמריקאיות. אז הגורם המייצב פחות פעל כאן ולכן התשואות על חלק מהסדרות עלו לרמות גבוהות מאוד. לא היה מי שיתפוס את הניירות בדרך למטה, אבל מתחילים לראות שם תיקון ולדעתי אנחנו צפויים לראות המשך ירידה בתשואות.

"אם נסתכל על זה כקבוצה, חברות הנדל"ן האמריקאיות הן חברות ראויות. צריך לדעת לנתח כל חברה לגופה ולתמחר נכון את האג"ח שלה. בסוף היום מדובר על חברות שבהרבה מקרים הן יותר גדולות מחברות נדל"ן קטנות ובינוניות בישראל, חזקות יותר, והן נסחרות בתשואות הרבה יותר גבוהות מהן. כיום נוצרה למשקיעים הזדמנות לקבל תשואה עודפת באג"ח של חברות הנדל"ן האמריקאיות. כמובן שצריך לבדוק ולנתח לעומק מי החברה, הבעלים, נכסים וכו', אבל את זה יכולת לומר גם על החברות הישראליות".

רנן כהן אורגד / צילום: איל יצהר

הובלתם את הנפקת ווטרסטון שהאג"ח שלה צנח לאחרונה והתשואה זינקה ליותר מ-9%.

"צריך לזכור שהבאנו לכאן גם את סילברסטין ופננטפארק שהתשואות שלהן נותרו נמוכות באופן יחסי למרות הטלטלה האחרונה. ווטרסטון, שיש לה נכסי נדל"ן מניבים בתחום המסחר, סובלת בין השאר מההתחזקות של תחום הקניות באינטרנט. לדעתי נוצרה כאן הזדמנות כי הייתה תגובת יתר של השוק, אבל צריך תמיד לזכור שהשוק חכם יותר מכולנו. אני מאמין שהאג"ח שלהן נמצאות במגמת שיפור וזה יימשך".

הראל בן זאב: "צריך לזכור כי בסיס המשקיעים של חברות הנדל"ן הזרות מצומצם יותר בהשוואה לבסיס המשקיעים של חברות נדל"ן מקומיות באותה רמת דירוג. לכן בחלק מהחברות האמריקאיות במחזורי מסחר קטנים יחסית אנו רואים תנועות חדות בשערי האג"ח. כמו כן יש להניח כי לחלק מהמשקיעים הישראלים נטייה לצמצם השקעות בחברות אמריקאיות ולהשקיע בחברות ישראליות, בין היתר מאחר ורמת הסחירות והנזילות שלהן גבוהה יותר. יש גם כמובן הטיה לשוק הביתי בגלל היכרות עמוקה יותר של ההנהלות ואופי הפעילות, כך ששתי סדרות עם דירוג זהה יכולות בפרק זמן מסוים להיסחר בתשואות שונות לגמרי".

אבי לוי: "חברות נדל"ן טובות, אם זה אנחנו, אמות או ביג למשל, צריכות לעשות כל הזמן מימון מחדש. אם אתה רוצה להמשיך לעשות עסקים, אתה מגלגל את החובות ומן הסתם גם המוסדיים לא רוצים שאתה תפרע את כל החובות, אלא להמשיך ליהנות מהריבית שאתה משלם. אם אתה מסתכל על החברות המובילות כמונו או כמו עזריאלי למשל, הדירוג שלנו מאוד גבוה, כך שאין לנו בעיה לגייס ולמחזר חובות.

"אנחנו השתמשנו בקניונים שלנו כבטוחות על גיוסי האג"ח ולכן שילמנו ריביות די נמוכות, בין השאר גם בגלל שהמוסדיים מעדיפים את זה ככה, במיוחד במצב הנוכחי של השוק. בסך הכל המוסדיים, וגם חלק מהציבור הרחב, די נכוו מהאג"ח האמריקאיות בחודשים האחרונים והם מעדיפים כיום להישאר בחברות הישראליות שהם מכירים יותר ובטח ובטח מעדיפים להשתתף בהנפקות של חברות מקומיות אם יש בהן בטוחות ברמה גבוהה".

אבי לוי / צילום: איל יצהר

חברות הדירוג העניקו דירוגים גבוהים יחסית לחלק מסדרות האג"ח שרשמו ירידות חדות בחודשים האחרונים. אתם חושבים על שינוי שיטת העבודה שלכם והכנסת פרמטרים נוספים לדירוג?

הראל בן זאב: "לא. מתודולוגיית העבודה שלנו מקיפה ומבוססת והתפתחה לאורך שנים רבות. כמו שאמרתי, בסיס המשקיעים של חברות הנדל"ן הזרות מצומצם יותר בהשוואה לבסיס המשקיעים של חברות נדל"ן מקומיות באותה רמת דירוג וזה כמובן יוצר תנודתיות גבוהה יותר. אבל, השוק הולך ומשתכלל ולומד לעשות הבחנה בין החברות השונות".

האם ראוי להביא לשוק ההון בת"א חברות זרות, שמאגדות כמה נכסים ומגייסות אג"ח בריבית נמוכה משמעותית ממה שהיו משלמות בארה"ב?

אבי לוי: "צריך לשאול מה קרה שהאמריקאים הגיעו לכאן. נגמר הכסף באמריקה? המוסדיים צריכים לשאול את עצמם למה הם מוכנים לתת את הכסף לחברות האלה בריבית הרבה יותר נמוכה לעומת מה שהן היו מגייסות באמריקה. היה טבעי יותר אם החברות האלה היו מגייסות בריבית דולרית ולא שקלית, כי הפעילות שלהן הרי בארה"ב. הן העדיפו לגייס בארץ בשקלי ולהסב את זה לדולרי ועדיין זה היה להן הרבה יותר זול. פה צריכה להישאל השאלה 'למה?'. אנחנו יותר חכמים מהאמריקאים?".

"גם בארה"ב ובאירופה הקונצרניות יורדות"

הירידות החדות בשוק האג"ח הקונצרניות בחודשים האחרונים התרחשו כאמור בעיקר עקב פדיונות כבדים בקרנות הנאמנות המתמחות בהשקעה בשוק הזה, או במילים אחרות - "מנוסת בהלה" של הציבור החוצה, לאחר שבסוף 2017 ובתחילת 2018 נרשמה דהירה של "העדר" לתוכן.

מה עשו מדדי האג"ח עד כה השנה

בחודש אוגוסט נרשמה רגיעה מסוימת בפדיונות לצד עליות בשוק האג"ח הקונצרני וירידה בתשואות. הציבור, לצד שחקני הנוסטרו השונים שהיו פעילים מאוד בשוק בשנתיים האחרונות והורידו הילוך בחודשים האחרונים, עשויים לקבוע אם ומתי תחול התאוששות וחברות מהדרג השני והשלישי, בדירוגים בינוניים ונמוכים (A ונמוך יותר), יחזרו לגייס.

האם המצב החדש בשוק יצר הזדמנויות?

לוי: "אחרי הכל צריך לזכור שהתשואות עדיין נמוכות מאוד והריביות נמוכות ובסיטואציה שכזו מצד אחד מנהל ההשקעות רוצה להיות ברמת ביטחון גבוהה יחסית, אבל תמיד יהיה את הפלח הזה שיחפש להשיג תשואות גבוהות יותר. אני מניח שהשוק יתאושש בשלב כלשהו וההנפקות של אג"חים בריביות גבוהות יחזרו".

הראל בן זאב: "זה לא מתפקידנו לתת המלצות, אבל צריך לציין שאנחנו רואים ירידה בפעילות בהנפקות האג"ח הקונצרניות גם בארה"ב ובאירופה, בשיעורים של 10% עד 20%, כך שמדובר במגמה עולמית. על רקע ציפיה להמשך עלייה בריבית בארה"ב, נראה שהמשקיעים ימשיכו להיות זהירים בארץ ובעולם גם בהמשך השנה.

"צריך לזכור מנגד שרמת הנזילות בשוק ממשיכה להיות גבוהה ורמת הריבית בארץ נמוכה מאוד עדיין. מתחילת ספטמבר בוצעו מספר הנפקות גדולות של חברות סחירות וגדולות בדירוגים גבוהים, כך שהשוק בהחלט פתוח להנפקות של חברות איכותיות בדירוגים גבוהים עם היקפי הנפקה גבוהים יחסית".

עם זאת, מעריכה הראל בן זאב, כי "הציפיה לעלייה בריביות (הן בארה"ב והן בישראל), ההתפתחויות בתעשיית קרנות הנאמנות והעלייה ברמת אי הוודאות הגלובלית והמקומית, מעודדות את המשקיעים לפעול בזהירות וברמת סלקטיביות גבוהה יחסית, כך שכנראה פעילות ההנפקות תימשך ברבעון האחרון של השנה, אך תהיה מאתגרת יותר מהמחצית הראשונה".

הטלטלה האחרונה בשוק הייתה כשהריבית בארץ עדיין אפסית. מה יקרה כשבנק ישראל יתחיל להעלות את הריבית?

הראל בן זאב: "כמובן שקשה מאוד לדעת. גם אנחנו מעריכים שעליית הריבית נמצאת מעבר לפינה אבל שוב, לחברות בדירוגים הגבוהים אין בעיה לגייס כרגע. כנראה שגם כשהריבית תתחיל לעלות, העלייה תהיה בקצב מאוד מדוד ואיטי. כך שההשפעה על השוק לא תהיה דרמטית".

כהן אורגד: "חשוב לבחון גם את הריבית הריאלית, כך שאם קצב האינפלציה עלה לאחרונה מרמה שלילית למעל 1% בשנה, גם אם ריבית בנק ישראל תתחיל לעלות, עדיין הריבית הריאלית תהיה שלילית והציבור הרחב, לצד מנהלי החיסכון לטווח ארוך כמו קרנות הפנסיה וקופות הגמל, צריכים לחשוב מה לעשות עם הכסף".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.