מפעל טורבינות גז של GE /צילום: רויטרס Vincent Kessler

ג'נרל אלקטריק הייתה אחת מהחברות ההמכובדות והמרשימות בהיסטוריה של אמריקה. החברה נוסדה בשנת 1892 והייתה בעצם גלגול של אדיסון ג'נרל אלקטריק, החברה שהוקמה כעשור קודם לכן על ידי תומס אלווה אדיסון, אחד הממציאים הגדולים בתולדות העולם שעל שמו נרשמו יותר מאלף פטנטים פורצי דרך בתחומים הקשורים לחשמל, בצירוף כמה חברות נוספות שלו.

החברה החלה את פעילותה בתחום החשמל ומוצריו, ועם השנים הרחיבה את עיסוקיה לתחומים רבים נוספים, מייצור מטוסים ועד קידוחי נפט. בשנת 1896 הפכה GE לאחת מ-12 החברות שנכללו במדד החדש שנוסד בבורסה של וול סטריט, דאו ג'ונס (שמאוחר יותר התרחב לשלושים חברות). החברה נשארה במדד זה למשך 122 השנים הבאות, שבהן נבחרה שוב ושוב על ידי העיתונות הכלכלית ומנהלי חברות אחרות כ"חברה הנערצת ביותר" והפכה לאייקון אמריקאי של חדשנות ויוזמה.

בשנת אלפיים הסתכמו מכירות החברה ביותר מ-129 מיליארד דולר, כמעט 200 מיליארד במונחי דולרים של היום. בספטמבר 2000 הגיעה מניית החברה לשיא של כ-60 דולר למניה, בנוסף לדיבידנדים שהייתה משלמת באופן קבוע.

עם התפוצצות הבועה של שנת אלפיים נחתכה המניה בכ-50%, אך התאוששה חלקית עד אוקטובר 2007 רק כדי לקרוס שוב לשפל חדש בתחילת 2009. משם היא טיפסה שנית עד קיץ 2016 כמעט עד מחירה ב-2007. אך הפעם המניה טיפסה לא בזכות פטנטים בתחום החשמל אלא דווקא בזכות פטנט מסוג אחר.

בין 2015 ל-2017 GE השקיעה כ-40 מיליארד דולר של חוב ברכישה של מניותיה היא. מהלך כזה המותר לפי החוק בארה"ב מאז 1982 מאפשר לחברה לרכוש חזרה ממשקיעים מניות שהם מחזיקים בהן. עסקה כזאת מכונה רכישה חוזרת (Buy back), ולה שתי מטרות: היא מהווה דרך להחזיר לבעלי מניות המעוניינים בכך חלק מהשקעתם, מעין וריאציה של דיבידנד, אך מה שיותר חשוב - היא מקטינה את כמות המניות שבמחזור ולפיכך מבטיחה שיפור נמשך ברווח למניה (Earnings per share) של החברה.

היחס בין מחיר המניה לרווח למניה (price-earnings ratio, P/E), בעברית ה"מכפיל", נחשב למדד מקובל ומרכזי להערכת שווי החברה ובעיקר להערכת המחיר הראוי למניה. ברור אפוא כי כאשר יש פחות מניות במחזור, הרווח למניה גדל, אפילו שסך ההכנסות של החברה אינו גדל, ולפיכך מצדיק כביכול מחיר גבוה יותר למניה ועלייה מתמשכת במחירה אפילו שבפועל התוצאות העסקיות אינן מרהיבות.

המחיר ששילמה GE תמורת הרכישה החוזרת של המניות נע בין 20 ל-32 דולר למניה. בשנים האלו, 2015-2017, הסתכמו רווחיה של החברה ב-8.8 מיליארד דולר. מכאן ברור כי החברה הוציאה על הרכישה החוזרת של מניותיה יותר מפי 5 מכל רווחיה באותה תקופה.

מנגד, המניות שרכשה החברה שוות נכון לכתיבת שורות אלו כ-7.5 דולרים למניה. מכאן שהחברה הפסידה, נכון להיום, לפחות כ-28 מיליארד דולר על עסקאות הרכישות החוזרות. יתר על כן, הואיל וכאמור כל רווחי החברה עלו בערך 20% מעלות הרכישות החוזרות, מומנו אלו בחוב שהצטרף לחובות הקודמים של החברה. אלו שילשו את עצמם מאז 2013 ועומדים כיום על כמעט 100 מיליארד דולר, כולל סכום של כמה עשרות מיליארדים לקרן הפנסיה של העובדים.

המנכ"ל החדש נחוש לצמצם חובות

לפני כחודשיים מונה לחברה מנכ"ל חדש, לארי קאלפ. בראיון ל- CNBC הצהיר קאלפ: "אין לנו עדיפות גבוהה יותר מאשר לצמצם את היקף חובותינו". אמר ועשה. למחרת הריאיון מכרה החברה 15% ממניותיה בחברה הבת בייקר יוז ( Baker Hughes ), הפעילה בעסקי הנפט, תמורת 4 מיליארד דולר. דא עקא, רק לפני שנה שילמה GE 32 מיליארד דולר על 62% ממניות החברה. חישוב מהיר מגלה כי שווי החברה שלפיו בוצעה הרכישה אך שנה לפני כן היה כמעט פי שניים מהשווי בעת המכירה בנובמבר השנה.

הנה כי כן עוד פלא מנפלאות כלכלת החוב. 40 מיליארד דולר של חוב הופנו לרכישה חוזרת של מניות שההפסד עליהן כבר עומד עתה על כ-28 מיליארד דולר, ואחר כך כדי להשתחרר מעניבת החנק של החוב החברה מתחילה להיפטר מנכסיה במחירי חיסול, והרי לכם תחילתה של "סחרחורת מוות".

החברה מוכרת את הנכסים המניבים כדי לצמצם את החוב, אך בכך היא מצמצמת עוד יותר את יכולתה להתמודד עם החוב. והחוב במונחים של יחס חוב להכנסות נותר על כנו, או אפילו גדל. אלא שבינתיים החברה מרוויחה זמן, עד שיקרה נס כלשהו, למשל שהממשלה השקועה בחובות משל עצמה תבוא לעזרתה או שהקדנציה של המנכ"ל תסתיים ותפוח האדמה הלוהט יגולגל הלאה.

GE היא מקרה פרטני עצוב, במיוחד לבעלי המניות ולעובדים שקרן הפנסיה שלהם היא בגירעון של עשרות מיליארדים, חובות החברה אליה. אלא ש- GE רחוקה מלהיות יוצאת דופן. בעשור האחרון השקיעו מאות חברות אמריקאיות כ-5 טריליון דולר ברכישה חוזרת של מניותיהן.

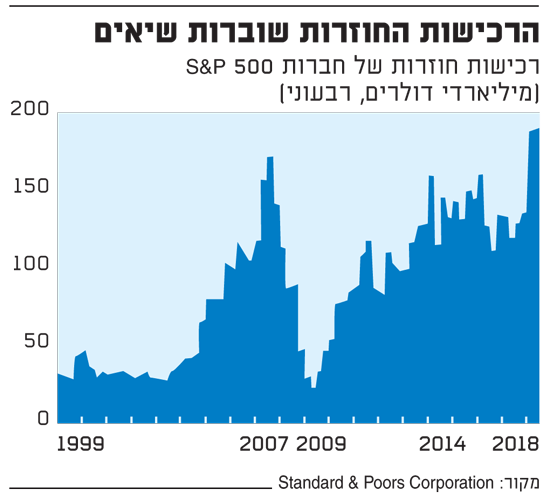

הרכישות החוזרות שוברות שיאים

על פי דוח של חברת המחקר ירדני ריסרץ' מנובמבר 2018, סך הרכישות החוזרות לשנת 2018 צפוי לשבור שיא ולעבור את הסך של כ-800 מיליארד דולר, עלייה מכ-527 מיליארד דולר ב-2017 ו-550 מיליארד דולר ב-2016. רכישה חוזרת בסכום תקדימי זה מהווה כמעט 12% משווי השוק של כל החברות במדד 500 S&P. רק במהלך יוני 2018 31 חברות הכריזו על תוכנית רכישה חוזרת של מניותיהן בסכום העולה על 1 מיליארד דולר.

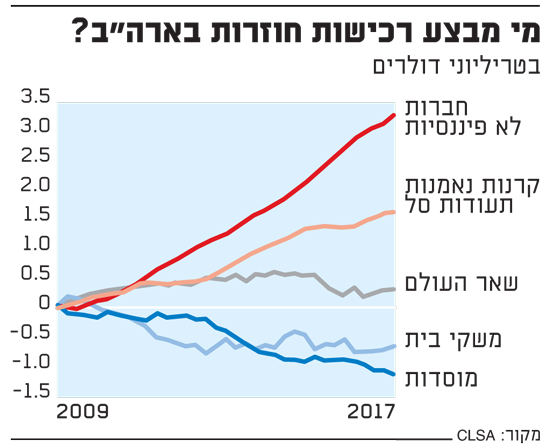

לעומת המקור השני הגדול לביקושים בשוק המניות - קרנות נאמנות ותעודות סל (ETF's), היה נפח הרכישות החוזרות מאז 2009 גדול פי שניים (ראו גרף).

הפעילות הנמרצת הזו של רכישות חוזרות שוטפות, שעד 1982 היו בלתי חוקיות, צמצמה באופן משמעותי את כמות המניות הנסחרות והקטינה את היצען. וכך נמנעו נפילות מחירים בגין הירידה המתמשכת בביקוש למניות בכלל. יתרה מכך, הרכישות החוזרות האלו היו המנוע האמיתי היחידי מאחורי הביקוש למניות ועליות השערים.

משקי בית החלו ממש רק לאחרונה להגדיל את החזקותיהם במניות. משקיעים מוסדיים, כמו קרנות פנסיה אמריקאיות, דווקא מכרו יותר מניות מאשר קנו בשנים האחרונות. מדובר במחזה קלאסי שבו המשקיעים הקטנים נכנסים בשלב האחרון של שוק שורי, שעה שהמשקיעים הגדולים מתחילים דווקא לצמצם החזקות.

רוב הרכישות ממומנות בחוב

לא כל הרכישות החוזרות מומנו בחוב, אך רבות מהן כן, ותמיד הרכישות החוזרות נבעו מהחלטה לנצל את הרווחים או את קווי האשראי הזולים לא כדי להשקיע במוצרים חדשים, בשיפור השירות, בהקטנת המחירים של המוצרים או חלילה בהקניית השכלה מקצועית לעובדים או בשיפור שכרם ( שאינו צמוד לביצועי המניה כמו זה של המנהלים הדוחפים את תוכניות הרכישה החוזרת) - הכול כלים חשובים לשרידות החברה לטווח הארוך.

אם כן, לא מדובר בבום הנובע מחדשנות או מגידול יוצא דופן בתפוקה, אלא בכזה שנוצר מתרגילים פיננסיים ההופכים הון לחוב, תוך הקרבה של העתיד עבור צריכה בהווה ותוך המשך חלוקת העושר למנהלי החברות, לפעילי שוק ההון ולמשקיעים הגדולים.

בעיה גדולה נוספת הנוגעת לרכישות חוזרות היא שהחברות נוטות לעשות את רובן בעיתוי גרוע, קרי כשהמניות מגיעות לשיא. לכן מגדל הקלפים הזה של רכישות חוזרות של מניות במחיר גבוה הממומן על ידי חוב נראה רע במיוחד במציאות של שוק יורד וריבית עולה, שעה שהמשחק הפיננסי של דחיפת מחיר המניה כלפי מעלה באמצעות רכישה חוזרת בחוב של מניות וצמצום כמותן בשוק הופך למשקולת ענק ולהפסדי הון מרובים.

חברות הטכנולוגיה הגדולות, כמו אפל, גוגל, סיסקו, מיקרוסופט ואורקל, השקיעו כ-115 מיליארד דולר ברכישות חוזרות בשלושת הרבעונים הראשונים של 2018, לעומת 42 מיליארד דולר שהן השקיעו בחברות עצמן. אך עתה, כשמחירי המניות צנחו ב-10% ואף ב-20%, הרכישות החוזרות הניבו הפסדי הון השווים כמעט לכל סכום ההשקעות ההוניות בחברות.

חברות הטכנולוגיה הגדולות טובלות ביתרות מזומנים גדולות, אך מאות חברות אחרות נטלו הלוואות ענק למימון הרכישות החוזרות, מה שהביא את סך כל חובות החברות בארה"ב לשיא של כל הזמנים, כ-6.5 טריליון דולר. החברות האלו ייקלעו למצב פיננסי קשה במיוחד, ממש כמו GE.

עם ההאטה בגידול במכירות, אשר בשנה הבאה או בזו שאחריה סביר כי תהפוך לעצירה מוחלטת, חברות רבות ייאלצו לגייס כסף כדי לייצב את מאזניהן. גיוס כספים באמצעות חוב לטווח ארוך עשוי להתברר כיקר במיוחד בסביבה של ריבית עולה וסיכונים גדלים. מכירת נכסים עלולה בנסיבות כאלו להפוך למכירה תחת לחץ, מה שיבטיח הפסדי הון גדולים, בדיוק כמו המכירה שביצעה GE בבייקר יוז.

האופציה השלישית תהיה אפוא גיוס הון חדש דרך מכירת מניות. אותן חברות שקנו את מניותיהן במחירי שיא ימכרו אותן חזרה למשקיעים במחירים הנמוכים משמעותית מהמחיר ששילמו עבורן, וכך לא רק מדללים באכזריות את מחזיקי ההון הקיימים אלא גם דוחפים את מחיר המניה עוד יותר למטה, תמונת ראי של הפטנט המבריק של הרכישות החוזרות.

ההאטה בשווקים הריאליים והירידה שהיא תגרום במחירי המניות תואץ נוכח ה"פטנט" של הרכישות החוזרות שהפך כה נפוץ בשנים האחרונות. שכן לא די בזה שגורם הביקוש הגדול ביותר למניות - הרכישות החוזרות, ייעלם מהשוק, אלא שהשוק דווקא יוצף מעתה בחברות שינסו למכור מניות בכל מחיר כדי לגייס הון ולשפץ את מאזניהן עמוסי החוב.

באוגוסט הזהרנו: "כל מי שכספי הפנסיה שלו מושקעים בשוק המניות האמריקאי חייב להיות מודאג". במיוחד הזהרנו מפני מניות הפאאנג ובאופן ספציפי מפני המניה של פייסבוק. מאז ירדו מניות החברה ב-30%. בשוק שהקונות העיקריות של המניות בו הן החברות עצמן, ורוב הקניות נעשות באשראי, מוטב שנחזור על אזהרתנו.

■ הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com