שנת ההשקעות 2018 נכנסת לישורת הסופית וכבר אפשר להתחיל ולסכם את מה שהיה לנו בשווקים. לא משנה מה יהיו הביצועים הסופיים של המדדים המובילים בארץ ובחו"ל, אין ספק כי לאחר מספר שנים רצופות שבהן השקעה בשוקי המניות הרגישה כמו נסיעה נוחה ובטוחה בכיוון אחד, 2018 תיזכר ככזאת שהפכה את הנסיעה הרגועה לרכבת הרים מפחידה.

אז מה היה לנו? המניות פתחו את השנה בחודש של עליות חזקות למדי, רק כדי למחוק את כל העליות הללו בחודשיים לאחר מכן, כאשר במקביל התנודתיות שנרשמה בשווקים זינקה בחדות לרמות שלא נראו בשוקי המניות מזה שנים.

יחד עם זאת, משקיעים שהתאזרו בסבלנות ולא ברחו מהשוק בפברואר, נהנו מחודש אפריל ואילך מחצי שנה שאופיינה בעליות שערים נאות בשווקים, שבמהלכה שוק המניות בארה"ב שבר שיא אחרי שיא ורשם תשואה חיובית של 9% בסוף ספטמבר.

או אז רכבת ההרים התהפכה פעם נוספת ומחודש אוקטובר החל גל מימושים בשווקים, בהובלת מניות הטכנולוגיה הגדולות בארה"ב, אשר משכו את השווקים מטה ולמעשה איפסו את התשואה שנרשמה עד נקודה זו ובחלק מהמדדים אף עברו לטריטוריה שלילית מתחילת השנה.

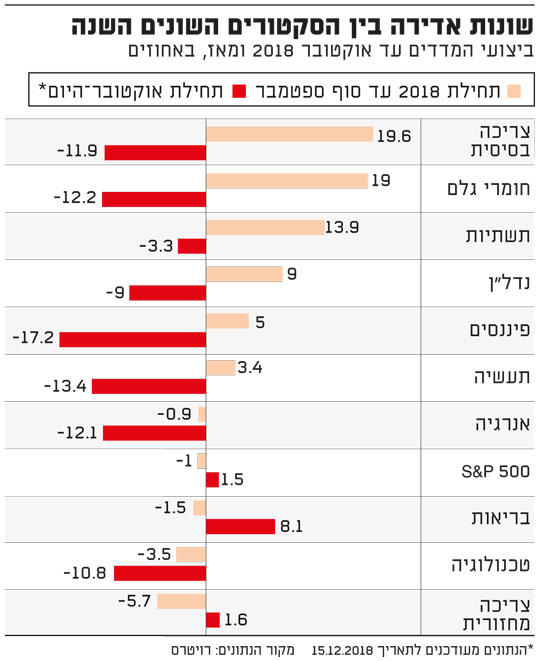

כאן המקום לציין שהשנה הנוכחית מתאפיינת הן בשונות אדירה בין הסקטורים השונים והן בתוך הסקטורים המרכזיים עצמם נרשמו פערים גדולים בין ביצועי תתי-הענפים השונים.

בעוד שמדדי הטכנולוגיה, הבריאות והצריכה הרימו ראש בתשעת החודשים הראשונים של השנה וזינקו בחדות עם ביצועים דו-ספרתיים, יתר הענפים פיגרו הרחק מאחור (רובם אף הניבו תשואה שלילית בזמן גל העליות). התמונה הזאת התהפכה באוקטובר, כאשר תחומי הפעילות הרגישים יותר למחזור הכלכלי, בראשם ענפי הצריכה והאנרגיה, משכו את השוק מטה ואילו הענפים הדפנסיביים כדוגמת תשתיות וצריכה בסיסית שינו כיוון כלפי מעלה.

שונות אדירה בין הסקטורים השונים השנה / מקור: רויטרס

לא על הסקטור לבדו

בחינה של ביצועי הסקטורים בארה"ב לבדם אינה מגלה את הסיפור המעניין ביותר של שנת 2018 בעולם המדדים. על מנת לאתר אותו, יש לנבור עמוק יותר, בתוך הקרביים של הסקטורים ותתי הסקטורים, אל נישות השקעה שחלקן עדיין לא זכו אפילו לסיווג ברור ומוסכם משל עצמם.

הכוונה היא למדדי השקעה חדשים שפותחו לאחרונה ומתמקדים בתחומים שרובם לא היו קיימים בכלל עד לפני מספר שנים: בלוקצ'יין, אינטליגנציה מלאכותית (AI), כלי רכב אוטונומיים ועוד.

מדדים אלו, יחד עם מדדים נוספים המתמקדים במניות מנישת השקעה מסוימת, למשל תחום המסחר המקוון, פינטק או קנאביס, זכו השנה לתשומת לב מיוחדת בקרב המשקיעים בעולם וגם בישראל. מוצרי מדד על תחומים אלו הובילו בגיוסים במרבית חודשי השנה והשאירו מאחור השקעות במדדים "משעממים" כמו S&P 500 ונאסד"ק.

כמו תמיד, בחלק מהמקרים הבחירה להתמקד בנישת השקעה מסוימת הייתה הצלחה מסחררת שהניבה ביצועים עודפים משמעותית על יתר החלופות בשוק. אולם במקרים אחרים, כמו הקנאביס למשל, התוצאה למשקיעים הייתה פחות טובה.

בנקודה זו חשוב לבצע הבחנה בין מבחן התוצאה (הביצועים בפועל, מן הסתם) לבין עצם ההחלטה של משקיעים להיצמד למדדים אלו מלכתחילה.

לפעמים עדיף להיות בינוני

על מנת להבין מה גורם למשקיעים לרוץ אחרי טרנד נוכחי בשווקים, צריך לעמוד על המשמעות הפסיכולוגית של השקעה במדדים.

משקיע שבוחר להיצמד לביצועי שוק המניות דרך מדדים מרכזיים כמו S&P 500, דאקס או MSCI World, בוחר למעשה להיות בינוני. כמעט ואין שום סיכוי שהשקעה במדדים אלו תניב בנקודת זמן מסוימת את הביצועים הטובים ביותר בשוק, אם בהשוואה למנהלי השקעות אחרים או אפילו למדדים אחרים הנוקטים באסטרטגיה שונה. כמעט תמיד יהיה מנהל השקעות או מכשיר השקעה שיניב תשואה גבוהה יותר ממדד השוק.

אז מה ההיגיון שמנחה את הרוב המוחלט של המשקיעים בעולם להיצמד למדדי השוק המרכזיים? הרציונל הוא שהשקעה במדדים אלו אמנם לא תניב את הביצוע הטוב ביותר או מנגד את הגרוע ביותר בשוק, אלא פשוט מבטיחה להשיג ביצועים ממוצעים לאורך זמן.

זה לא אומר שבכל שנה תתקבל אותה תשואה נמוכה - גם מדדי שוק ידעו שנים של עליות חדות (וכמובן גם ירידות כואבות), אך השקעה כזו לאורך תקופה ממושכת צפויה להניב תוחלת תשואה חיובית של כ-8%-10% בממוצע לשנה.

ולמרות שעובדה זו נהירה וברורה לכל, בכל תקופה עולה קרנה של אסטרטגיה מסוימת או ענף ספציפי הבולטים מעל כלל השוק בביצועיהם.

בשנת 2016 היו אלה מדדי סמארט ביתא למיניהם, בשנה שעברה היה זה הביטקוין ושלל המטבעות הקריפטוגרפיים האחרים ובשנת 2018 היו אלה מניות ה-FAANG (פייסבוק, אמזון, אפל, נטפליקס וגוגל).

מניות אלה, יחד עם מניות נוספות שהצטרפו לטרנד כמו מיקרוסופט ו-Nvidia, כיכבו בחלק לא מבוטל ממדדי הנישה והביאו לתשואות מרשימות בחודשים הראשונים של השנה. מיותר לציין שכל משקיע מהשורה ששם את כספו בקרן סל על מדד שוק "רגיל" כמו S&P 500 או Russell 1000, התמלא קנאה לאור התשואות הללו.

וכאן נכנס הלקח החשוב ביותר שעל המשקיעים ללמוד מהשנה החולפת: מי שבחר להשקיע במדדי הנישה רק מתוך ציפייה להשגת תשואות גבוהות תוך זמן קצר, התבדה באופן חד ברבעון האחרון של השנה.

חשוב להדגיש כי אותם מדדים אינם בהכרח השקעה רעה, אלא שבנקודת הזמן הנוכחית חלק לא מבוטל מהחברות ומתחומי הפעילות הללו עדיין לא "מבושל" מספיק ועל כן השקעה כזו מאופיינת בפרופיל סיכון גבוה יותר ביחס לשוק הכללי.

לטווח הארוך ייתכן בהחלט ואף סביר שהשקעה בתחומים מבטיחים כמו פינטק, סייבר ומסחר מקוון תוכיח עצמה ותניב תשואות פנומנליות בהסתכלות של 20 שנה מהיום. השאלה אם השקעה כזאת כיום מתאימה לכל אחד מהמשקיעים שנכנסו לשם.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. לכותב יש אינטרס אישי באמור לעיל. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.