גופי החיסכון ארוך-הטווח בישראל הם המובילים בתחום ניהול הנכסים האלטרנטיבי. חטיבות ההשקעה המובילות מנהלות נכסים על פני אפיקים רבים ובגיאוגרפיות שונות, על-ידי צוותים מתמחים וייעודיים, ובחטיבות הגדולות מתקרב מספר אנשי החטיבה לכ-100.

בעשור האחרון היו האפיקים האלטרנטיביים במוקד ההתפתחות המקצועית בחטיבות אלו. כיום, כ-50% מצוות ההשקעות בחטיבה עוסק בניהול השקעות אלטרנטיבי, על-ידי יחידות ייעודיות למתן אשראי, להשקעות ריאליות, להשקעה ישירה בנדל"ן, לבחירת מנהלי קרנות פרייבט אקוויטי, לנדל"ן ולחוב.

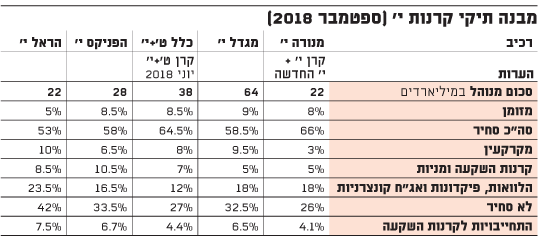

לקראת סיכומי סוף השנה, בחרתי לנתח את הרכיב האלטרנטיבי בתיקי ביטוחי המנהלים המשתתפים ברווחים (קרן י' ובמקרה של כלל - קרן ט' ו-י') של חמש חברות הביטוח המובילות, שבהם סכום מנוהל של כ-176 מיליארד שקל, כמייצגים לכלל השוק.

מדובר בתיקים יציבים יחסית, שבהם אין הצטרפות והעזיבה מועטה, תיקים הנקיים מרכיבים "רגולטוריים" היוצרים שוני בניהול ההשקעות. לדוגמה, תיקי הפנסיה נהנים מאג"ח מיועדות בשיעור 30%. בעוד שהמגמה של הגדלת הרכיב האלטרנטיבי לאורך השנים זהה בין חברות הביטוח, ישנם הבדלים משמעותיים בין תיקי החברות השונות. שוני זה מבטא העדפה (או יכולת מוגברת) של חטיבת ההשקעות הספציפית.

חברות הביטוח הגדילו בשנים האחרונות את הרכיב האלטרנטיבי, כדרך לייצר תשואה עדיפה ולהקטין מתאם לשווקים הסחירים. ההובלה בתחום שייכת לקרן הראל י' שבה מושקעים כ-42% מהתיק בנכסים שאינם סחירים. עוקבות אחריה הפניקס, עם 33.5%, ומגדל (32.5%), וסוגרות את הרשימה כלל (27%) ומנורה (26%).

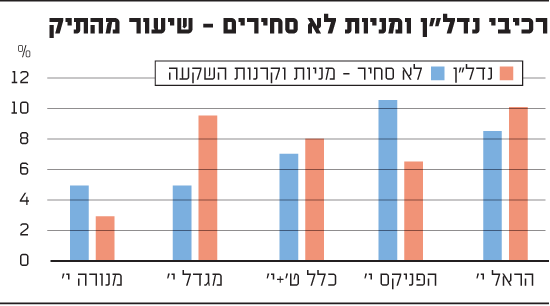

רכיבי נדל"ן ומניות לא סחירים - שיעור מהתיק

הרכיב הדומיננטי - אשראי אלטרנטיבי

רכיב האשראי האלטרנטיבי הוא הרכיב הדומיננטי בתיקים האלטרנטיביים של חברות הביטוח. הרכיב בנוי מהלוואות הניתנות לחברות מסחריות ולפרויקטים של תשתית במישרין, אג"ח קונצרניות לא סחירות, פיקדונות, בעיקר בנקאיים, מוצרים מובנים ועוד. גם בנושא זה מובילה חטיבת ההשקעות של הראל, עם 23.5% מתיק ההשקעות, בפער מהמתחרות המחזיקות רכיב אשראי לא סחיר במשקל 12%-18%.

רכיב האשראי הלא סחיר הינו אלטרנטיבה לאשראי הסחיר, שבו להראל 23%, לעומת 25%-30% אצל המתחרים. להראל גם רכיב אג"ח קונצרניות סחיר נמוך יחסית - 10% (לעומת 13%-16% ביתר החברות).

האשראי הלא סחיר מעניק לגופי ההשקעה יתרונות משמעותיים. ריבית הגבוהה ב-0.5%-1% ביחס לחברות סחירות בסיכון דומה, במקרים רבים תוך מתן ביטחונות עדיפים. נוסף על כך, מושגת הקטנה נוספת בסיכון התיק, עקב פיזור לחברות ולסקטורים שאינם נסחרים. אך אליה וקוץ בה; שיטת הרישום החשבונאי של רכיב האשראי הלא סחיר מצמידה את האשראי הזה לתנודות שוק האג"ח הסחירות, ומייצרת לו מתאם גבוה לשוק.

מבנה תיקי קרנות י' (ספטמבר 2018)

מניות לא סחירות וקרנות השקעה

רכיב האקוויטי הלא סחיר מורכב ממניות לא סחירות ומקרנות השקעה במגוון אסטרטגיות, תוך מתן משקל משמעותי לרכיב חו"ל. המובילה בתחום היא חברת הפניקס, המחזיקה 10.5% ברכיב זה.

בנטרול קרנות הנדל"ן, להפניקס 8.5% בקרנות השקעה ומניות, אחריה הראל עם 8%, בעוד שלחברות האחרות רכיב "נמוך" יחסית, של 3%-7%.

להפניקס י' החזקות משמעותיות בקרן וינטג' (0.62%), בקרן התשתיות נוי, כולל COINVEST - - 0.86%, בקרן טנא (0.42%), בפימי (0.41%), בקרנות חוב CLAREANT - 0.51%, HAYFIN - 0.42% ובקרן גרוב סטריט - 0.55%.

קרן י' הראל מחזיקה חשיפה משמעותית לקבוצת תשתיות ישראל (כולל COINVEST) 1.59%, בקרנות החוב - M&G 0.42% ו- OAKTREE - 0.27% ובקבוצת המילטון ליין - 0.32% (בנובמבר השנה הודיעה קבוצת הראל כי המילטון ליין תשקיע בעבורם סכום של 750 מיליון דולר בקרנות השקעה בשלוש השנים הקרובות).

כאשר בוחנים את החשיפה המנייתית בקרנות י', ניתן לראות כי הרכיב נע בין 37% (מנורה ומגדל) ל-42% (הראל). טווח צר יחסית, בעוד שההבדל ברכיב הינו בהעדפת החלק הסחיר (מנורה ומגדל) לעומת החלק הלא סחיר (הפניקס והראל).

התחייבויות עתידיות לקרנות השקעה

השקעה בקרנות השקעה נעשית על-ידי מתן התחייבויות שאותן מממשת הקרן באמצעות קריאה לכסף במועד ההשקעה בפועל. חברות החיסכון לטווח ארוך מציינות נתון זה בנפרד, ומאפשרות לנו לזהות מי צפויה להגדיל את השקעתה בתחום. בכל החברות מורה הנתון על כוונה להמשיך ולהגדיל את רכיב קרנות ההשקעה בתיקיהן בזמן הקרוב. הראל מובילה עם התחייבויות של 7.5% מכלל התיק, ועוקבות אחריה הפניקס (6.65%) ומגדל (6.5%).

למצוא איפה מסתתר הנדל"ן

גם לאחר הסתכלות מעמיקה, קשה לבודד את רכיב הנדל"ן בדיווחי הקרנות. רכיב הנדל"ן מסתתר בקרנות ההשקעה, במניות לא סחירות, בדיווח על מקרקעין ולעיתים בטבלאות אחרות בדיווחי הקרן. חברות הביטוח משקיעות בנדל"ן באמצעות שותפויות, החזקה ישירה או קרנות נדל"ן ייעודיות.

לאחר שהסתייגנו מהיכולת לדייק בנתונים, נראה כי החברות מגדל והראל הן בעלות רכיב נדל"ן משמעותי, סביב 10%, אחריהן כלל עם 8% בעוד שהפניקס מסתפקת ב-6.5% ומנורה ב-3% בלבד. השקעות הנדל"ן הישירות נהנות מרישום חשבונאי חד-שנתי, על סמך שמאות שנתית, היוצרת תנודתיות נמוכה ביותר של הרכיב.

בתיק הנדל"ן של מגדל יש החזקות משמעותיות בבניין ברקוביץ (1.18%), במרכז ויצמן בת"א (0.75%), בקניון הזהב בראשל"צ (1.4%), בב.ס.ר סנטר (0.54%), ובבית סלקום (0.48%).

הראל מחזיקה בין היתר ב-G כפר סבא (0.91%), במגדלי הארגז (0.5%) ובקריית הממשלה בבאר שבע (0.81%).

ומה קורה עם קרנות גידור?

תחום קרנות הגידור, ובפרט קרנות הגידור המנייתיות הישראליות, נעדר כמעט לחלוטין מתיקי קרנות י' של חברות הביטוח. משקל קרנות הגידור מתיקי ההשקעות נע בין 0.4% (הפניקס) ל-1.25% (הראל). כ-75% מרכיב קרנות הגידור הן קרנות שאינן ישראליות.

אנו נמצאים בסופה של שנה סוערת, שבה נראה כי ההשקעות הסחירות הניבו תשואות שליליות בתנודתיות גבוהה. בקרוב יחלו להציג ולנתח את תוצאות העבר במוצרי החיסכון השונים. כפי שהדגשתי בטורים קודמים, מוצרי החיסכון האלטרנטיביים נושאים "תשואה גלומה" גבוהה ביחס למוצרים הסחירים, וצפויים לייצר למחזיקים בהם עודף תשואה בתנודתיות נמוכה על פני הרכיב הסחיר בשנים הקרובות.

הכותב הוא שותף מנהל וממייסדי קרן חושן קפיטל, קרן השקעות אלטרנטיביות. אין לראות באמור לעיל ייעוץ בדבר כדאיות ההשקעה בניירות הערך או בנכסים הפיננסיים ("המוצרים הפיננסיים") המאוזכרים בכתבה, או כשידול, במישרין או בעקיפין, לקנות, למכור או להחזיק את המוצרים הפיננסיים כאמור. אין באמור לעיל כדי להחליף שיקול דעת עצמאי ו/או התייעצות עם יועץ מומחה בקשר לעובדות מקרה פרטניות, לרבות שיקולי מס. לכותב או גורמים הקשורים עימו, יש או יכולות להיות החזקות או עניין אחר במוצרים הפיננסיים המאוזכרים לעיל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.