תעודות סל / צילום: Shutterstock, א.ס.א.פ קריאייטיב

במהלך הרבעון האחרון של 2018 בוצעה אחת המהפכות היותר גדולות בשוק ההון הישראלי כאשר הושלם יישומו של תיקון 28 - רפורמת תעודות הסל. המחשבה על הצורך ברפורמה נולדה עוד לפני עשור ויותר, ותרגומה למעשה של ממש היה כרוך בלא מעט מהמורות, קשיים משפטיים, קשיים תפעוליים ואחרים. קשיים שדרשו מאמץ גדול מצד רשות ניירות ערך, היצרנים - מנפיקי תעודות הסל, מתפעלים, נאמנים - וכל אלה שנרתמו לסיים את המהלך המורכב הזה במועד.

תעודת הסל הראשונה הונפקה בשנת 2000 על ידי אופק (כיום פסגות) על מדד ת"א - מעו"ף 25 (כיום ת"א 35). זו הייתה תעודת התחייבות שלפיה המנפיק התחייב כלפי הרוכשים להשיג בדיוק את המדד הרלוונטי. בהמשך הונפקו עוד הרבה תעודות סל ונוספו כמה מנפיקים. בימי הזוהר שלהן, לפני כמה שנים, הגיעו נכסיה של התעשייה הזו לכמעט 120 מיליארד שקל.

הצמיחה בנכסים הייתה גם חלק ממגמה עולמית של נסיקה בנכסי התעשייה הפסיבית. אלא שהמוצר המקובל בעולם הוא ETF, שאיננו מוצר התחייבויותי, אלא כזה שעושה מאמץ מיטבי (Best Effort) לחקות את המדד.

הצמיחה המהירה של שוק תעודות הסל בישראל הדירה שינה מאנשי רשות ניירות ערך בשל אופיו ההתחייבויותי, בעל אופי של אג"ח, שכן די בכשל תפעולי רב-ממדים כדי לגרום לכך שיהיה סיכון גדול שהמנפיק לא יוכל לעמוד בהתחייבויות שלו. אמנם רשות ניירות ערך דרשה מכל מנפיק להעמיד הון עצמי מרותק בסכומים גדולים מאוד שהתקרבו, להערכתי, בשיא לכ-400 מיליון שקל (לתעשייה כולה), אבל זה לא עמד ביחס להיקף העצום של נכסי התעשייה.

ב-2008 הרשות איפשרה להנפיק גם קרנות נאמנות שינסו לחקות מדדי שוק שונים. אלה נקראות קרנות מחקות והן כפופות לחוק קרנות הנאמנות, להבדיל מתעודות הסל שהיו מוגדרות כניירות ערך. בניגוד לתעודות הסל שנסחרות כני"ע לכל דבר במהלך כל יום המסחר, הקרנות המחקות לא נסחרות ונקבע להן שער אחד ביום, אחיד לכל הקונים והמוכרים והוא ייצג את הערך הפנימי של הקרן (NAV) בסוף יום המסחר. גם הקרנות המחקות צמחו במהלך השנים האחרונות והיקף נכסיהן בשיא חצה את ה-30 מיליארד שקל.

הרפורמה הסירה את ההתחייבות, כמעט

אלא, שחששה של רשות ני"ע מתעודות הסל עמד בעינו ולא פחת והיא עיצבה את הרפורמה באופן כזה שהסיר את מרכיב ההתחייבות מתעודות הסל. אופן שמאפשר לכל יצרן תעודת סל להחליט האם להפוך אותה לקרן שנסחרת אף היא במהלך כל יום המסחר, אבל לא מתחייבת להשיג את המדד שאותו היא מבקשת לחקות, או להפוך את התעודה לקרן מחקה. וגם להיפך. ליצרן של קרן מחקה ניתנה האפשרות להחליט להשאיר את הקרן כקרן מחקה או להפוך אותה לקרן סל. בכל מקרה, גם הקרנות המחקות וגם קרנות הסל הן כיום חלק מעולם קרנות הנאמנות. הן כפופות לכל החוקים והרגולציות הרלוונטיים, כשהן מייצגות שני סוגים של תעשייה פסיבית, ומולן עומדות הקרנות המנוהלות-האקטיביות.

חשוב להדגיש, האלמנט ההתחייבותי שהיה קיים באופן גורף בתעודות הסל, לא התבטל לגמרי בקרנות הסל. שכן כל מנהל קרן סל יכול להחליט להכניס מרכיב התחייבותי זעיר לקרן הסל. החקיקה הגדירה שלושה סוגים של קרנות סל על פי מדיניותן, ולגבי כל אחד מהסוגים הגדירה רצועה: 0.1%, 0.2% ו-0.3%. הרצועה היא סימטרית וכוללת גם את צד הבונוס וגם את צד המאלוס (הנחת היעדר תביעות). כלומר, אם מנהל קרן סל מסוג 0.3%, לא הצליח להדביק את המדד (בניכוי דמי ניהול ודמי נאמנות) בשיעור של עד 0.3% עליו לפצות את המשקיעים (החישוב והביצוע נעשים באופן יומי). אם הוא החמיץ את המדד ופיגר מאחוריו בשיעור של יותר מ-0.3%, ההפסד הנוסף הוא של המשקיע. באופן סימטרי, אם הוא "היכה" את המדד, כלומר, השיג יותר ממנו בשיעור של עד 0.3%, הרווח הזה שייך למנפיק, וכל רווח שמעבר ל-0.3% שייך למשקיעים.

מכיוון שיש כאן רצועת התחייבות (מוגבלת), נקבע שעל המנפיק קרנות סל להעמיד הון עצמי בגובה המירבי של התחייבויותיו. כלומר, כאילו בכל קרנות הסל שהוא מנהל הוא יפגר בשיעור של 0.1%, 0.2%, או 0.3% בהתאם לסוג הקרן - דרישה מוגזמת בכל קנה מידה.

הרפורמה הזו בוצעה, כאמור, ברבעון האחרון של 2018. היא גרמה לתזוזות גדולות בתעשייה בין הקרנות המחקות לבין קרנות הסל ושינתה את פניה של תעשיית הקרנות. קודם כל, משום שהיא הכניסה את תעודות הסל לעולם קרנות הנאמנות ברגע שהיא הפכה אותן לקרנות סל.

וכך, נכון להיום, תעשיית קרנות הנאמנות מורכבת משני חלקים: התעשייה האקטיבית, זו של הקרנות המנוהלות באופן אקטיבי; והתעשייה הפסיבית - זו שמבקשת לחקות את המדדים השונים ומורכבת מקרנות סל ומקרנות מחקות. ביניהן יש כמה הבדלים שצוינו לעיל.

מנהלי הקרנות האקטיביות מנסים להכות את המדד. כלומר להשיג יותר ממנו, על ידי בחירה במניות ספציפיות, אג"ח ספציפיות ועל ידי שינויים מעת לעת בהרכב הקרן. ואילו מנהלי הקרנות הפסיביות אינם מתיימרים לעשות זאת וכל מטרתם היא להשיג תשואה זהה למדד הבנצ'מרק (מדד היחס) אותו הם מחקים. זהו ההבדל הבסיסי בין שני חלקי התעשייה.

איזו גישה מבין השתיים היא הנכונה? בנושא זה יש ספרות ענפה בעולם עם מאות, ואולי אלפי מאמרים ומחקרים, שרובם נוטים לצד הפסיבי.

ואולם, כדי לאזן את התמונה, צריך לומר שרכישת או מכירת קרנות נאמנות פסיביות כרוכה בעמלות קנייה ומכירה שבעולם, בעיקר בארה"ב, הן נמוכות - ובישראל הן גבוהות יותר. רכישת קרנות נאמנות אקטיביות בישראל ומכירתן אינן כרוכות בעמלות קנייה או מכירה. מנגד, דמי הניהול בקרנות האקטיביות בישראל הם בדרך כלל גבוהים יותר מאשר בקרנות הסל או בקרנות המחקות.

לפיכך, רכישה של קרן מחקה/קרן סל לטווח קצר של כמה חודשים עלולה להתברר כיקרה יותר מרכישת קרן נאמנות אקטיבית לאותו פרק זמן, ולהיפך - כאשר מדובר בהשקעה לטווח ארוך.

כשדמי הניהול נמוכים, קל בהרבה להכות את המדד

כל זה היה מזווית העלויות. באשר לשאלה הבסיסית יותר שמתייחסת לתשואה, כמעט כל המחקרים שנעשו עד היום מתייחסים לארה"ב. אכן עולה מהם שרוב גדול של קרנות הנאמנות האקטיביות אינן מצליחות להכות את המדד לאורך זמן. חלק מההסבר לכך נובע מדמי הניהול שלהן, שנוגסים בתשואה.

בישראל, דמי הניהול בקרנות האקטיביות - שהיו גבוהים מאוד במשק שנים רבות בגלל החיסרון לקוטן - ירדו דרמטית בעשור האחרון. גם עקב התחרות מצד מוצרי המדד הפסיביים, וגם עקב ירידת הריבית לרמות נמוכות ביותר.

ממחקר גדול שעשיתי לפני כמה שנים התברר שהתמונה בישראל היא כזו: אמנם רוב הקרנות המנייתיות לא הדביקו את מדד היחס (הבנצ'מארק) אך זה נבע מדמי ניהול גבוהים במיוחד. אם "מפחיתים" אותם, כל שכן, אם "מנטרלים" אותם - רוב גדול של הקרנות אכן היכו את המדד.

מדוע זה רלוונטי? כי כיום, כאשר דמי הניהול נמוכים בהרבה, הרי שהרבה יותר קל למנהלי הקרנות להשיג יותר מן המדד הרלוונטי.

הסיבה לכך אינה נעוצה רק בדמי הניהול, אלא בעובדה הפשוטה שגם שוק המניות בישראל וגם שוק איגרות החוב - במיוחד הקונצרניות - אינם שווקים משוכללים באמת, כמו למשל שוק המניות האמריקאי. ולכן, המשימה של להכות את השוק (Beat the Market) לאורך זמן אמנם איננה פשוטה, אך בהחלט ניתנת להשגה.

ההבדל הזה בין שוק המניות האמריקאי הנזיל והמשוכלל לבין שוק המניות בישראל הופנם על ידי יועצי ההשקעות בבנקים. הוא משתקף בהיקף הנכסים שהיועצים "היקצו" לקרנות אקטיביות מול קרנות פסיביות בגזרות מדיניות שונות.

אז איך נראית תעשיית קרנות הנאמנות בפניה החדשות, נכון לסוף 2018, שיכולה להיחשב כנקודת המוצא שלה אחרי שהושלמו כל התזוזות?

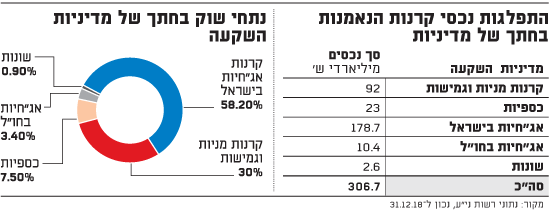

סך נכסי התעשייה בסוף 2018 מסתכמים ל- 306.8 מיליארד שקל. חלקה של התעשייה האקטיבית מגיע ל-193.8 מיליארד שקל (כולל הקרנות הכספיות שהן קרנות מנוהלות לכל עניין ודבר) ומהווה כ-63% מתעשיית קרנות הנאמנות, בעוד חלקה של התעשייה הפסיבית (113 מיליארד שקל) עומד על 37%.

התעשייה הפסיבית מתחלקת, כאמור, בין הקרנות המחקות לבין קרנות הסל. גודלן של קרנות הסל הוא פי 3 ויותר מהקרנות המחקות: 80.2 מיליארד שקל (76%) מול 26.8 מיליארד שקל (24%). אולם, הפערים ביניהן הלכו והצטמצמו בשנים האחרונות.

למרות ששתיהן שייכות לעולם הפסיבי, יש ביניהן הבדלים של ממש בהיבט הלקוחות - מעבר להיותן סחירות במהלך יום המסחר (קרנות סל) או לא (קרנות מחקות).

קרנות מחקות מוחזקות בעיקר על ידי משקיעים פרטיים ותאגידים עסקיים או אחרים. לעומת זאת בקרנות הסל יש נוכחות גדולה של משקיעים מוסדיים שנאמדת בכ-40% עד 50%. לכן פוטנציאל התנועה בגזרה זו - כניסה גדולה או יציאה גדולה, הוא גדול בהרבה.

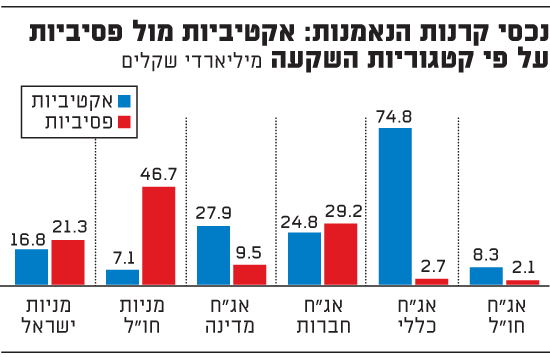

חלק הארי של התעשייה הפסיבית מתמקד בקטגוריה המנייתית. סך נכסי הקטגוריה עומד על 68 מיליארד שקל, שמהווים כמעט 60% מהיקף הנכסים של התעשייה הזו כולה.

החלק המושקע במניות בחו"ל הוא כמעט כפול מהחלק המושקע במניות בישראל: 7 מיליארד שקל (69%) מול 21.3 מיליארד שקל (31%), בהתאמה. היקף הנכסים של התעשייה הפסיבית בקטגוריה זו גדול בהרבה מזה של התעשייה האקטיבית: 68 מיליארד שקל מול 18 מיליארד שקל בלבד. הפער הגדול מצוי בעיקר בגזרת חו"ל: 46.7 מיליארד שקל בתעשייה הפסיבית מול 6.8 מיליארד שקל בתעשייה האקטיבית. יש בכך משום ביטוי מובהק לתפישת היועצים לגבי היכולת של הקרנות האקטיביות להכות או שלא להכות את מדדי המניות בישראל לעומת המניות בחו"ל.

הקטגוריה המנייתית אינה הקטגוריה היחידה שבה התעשייה הפסיבית גדולה מהתעשייה האקטיבית. גם בקטגוריה של אג"ח קונצרניות יש עדיפות בגודל לתעשייה הפסיבית על האקטיבית, אם כי באופן מוגבל יותר - 29.2 מיליארד שקל מול 24.8 מיליארד שקל.

בכל שאר הקטגוריות, התעשייה האקטיבית גדולה הרבה יותר: בקרנות אג"ח מדינה, 27.9 מיליארד שקל מול 2.5 מיליארד שקל; בקרנות אג"ח כללי, 74.8 מיליארד שקל מול 2.7 מיליארד שקל; ובקרנות אג"ח חו"ל, 8.3 מיליארד שקל מול 1.6 מיליארד שקל.

יש שתי קטגוריות בתעשייה האקטיבית שבהן אין כלל נציגות לתעשייה הפסיבית: הקרנות הגמישות והקרנות השקליות. יש גם כמה קטגוריות, קטנות ממדים, בתעשייה הפסיבית (כמו סחורות) שאין להן הקבלה בתעשייה האקטיבית. לסיום, במבט קדימה יהיה מעניין לבחון את התפתחות תתי-התעשיות: לאן תלך התעשייה האקטיבית, ולהיכן תגיע התעשייה הפסיבית בהתמודדות על העדפותיו של הצרכן? וכיצד תתפתח התחרות בתוך התעשייה הפסיבית בין קרנות הסל לבין הקרנות המחקות?

הכותב הוא בעלי בית ההשקעות מיטב דש. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם.