המושג "ביטוח מנהלים" נהפך ברבות השנים לשם גנרי לחיסכון פנסיוני, כשההברקה השיווקית שטמונה בשם - שלכאורה מרמז כי מדובר בהטבה השמורה למנהלים ש"הצליחו" - הובילה דורות רבים של ישראלים, בעיקר כאלה שעבדו בחברות מהמגזר הפרטי ושלא היו חלק מהעבודה המאורגנת (בהסתדרות), לבחור באפיק זה כאפיק החיסכון החשוב ביותר שלהם, על פני החלופות הזולות בהרבה.

למעשה, הודות למאמצי המכירות של סוכני הביטוח, שלאורך שנים העדיפו למכור את פוליסות החיסכון באמצעות פוליסות ביטוחי החיים שמציעות חברות הביטוח, שקיבלו את השם הקליט "ביטוחי המנהלים", וגם בגלל רצונם של עובדים רבים לקבל מוצר שנתפס כ"פרימיום", צמח השוק הזה להיקפי עתק של כ-443 מיליארד שקל, שמתוכם יותר מ-340 מיליארד שקל בפוליסות המנוהלות בשוקי ההון ושזכויות המבוטחים בהן נגזרות ישירות מהתשואות שחברות הביטוח משיגות עבורן. אגב, שאר הסכום, כמעט 100 מיליארד שקל, נמצא בביטוחי חיים עם תשואה מובטחת כנגד אג"ח מיועדות וביטוחי סיכון טהורים.

נחזור לפוליסות המושקעות בשוקי ההון, שרובן המכריע פוליסות חיסכון פנסיוני, שמהוות חלופה לקרנות הפנסיה החדשות ולקופות הגמל לתגמולים, ושהן כאמור "ביטוחי המנהלים". פוליסות אלה נחלקות בעיקר לשתי קבוצות: הפוליסות המשתתפות ברווחים (קרן י'), שנקראות כך משום שחלק מדמי הניהול שחברות הביטוח גובות בגינן, נגזר מרווחי השקעה שנרשמים עבור המבוטחים ושנסגרו ללקוחות חדשים בסוף 2003; והפוליסות שנמכרות מ-2004 ואילך, ונחלקות למסלולי השקעה שונים.

אגב, בשנים האחרונות אפיק חיסכון זה נהפך לפחות אטרקטיבי ביחס לחלופות, ולכן מכירות ביטוחי המנהלים ללקוחות חדשים קטנו משמעותית.

את דירוג התשואות בשוק זה אנו עושים באמצעות התיק הכי גדול והכי מאפיין של חברות הביטוח - תיק הפוליסות המשתתפות ברווחים. מדוע אנו בוחרים בתיק שסגור ללקוחות חדשים? מכיוון שמדובר במסלול כללי גדול וגנרי למדי, שלתפיסתנו, מאפשר להבחין הכי טוב בין חברה אחת לאחרת בכל הנוגע לאיכות ניהול ההשקעות שלה.

בשוק זה פעילות שבע חברות ביטוח עצמאיות, שמנהלות בין 1.7 מיליארד שקל, אצל כל אחת משתי השחקניות הקטנות בתחום - איילון והכשרה ביטוח, לבין 65.1 מיליארד שקל בחברה הגדולה בתחום, מגדל.

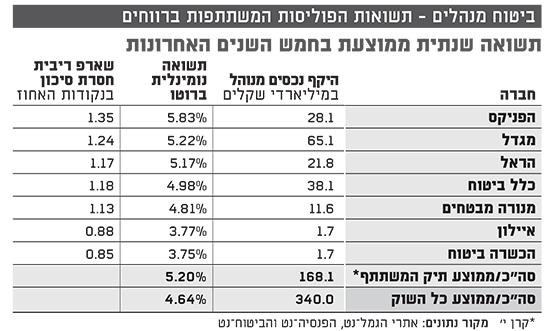

תשואה שנתית ממוצעת בחמש השנים האחרונות

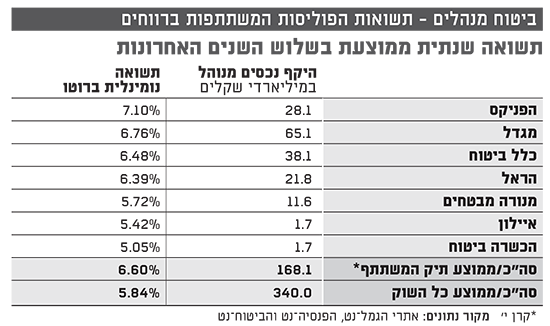

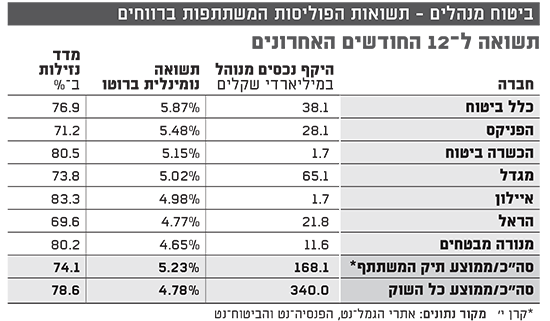

בחינת התשואות של שבע החברות הפעילות בתחום מלמדת כי נכון לאפריל 2019, שלוש החברות הבולטות בצמרות הדירוגים לטווחי הזמן השונים הן בעלות התיקים הכי גדולים בשוק זה: הפניקס, מגדל וכלל ביטוח.

תשואה שנתית ממוצעת בחמש השנים האחרונות

למעשה, כלל ביטוח היא הבולטת בדירוג ל-12 החודשים האחרונים, בין השאר, הודות להשקעתה במלאנוקס, שנסקה בצל אקזיט, כשהפניקס היא השנייה בדירוג התשואות לשנה האחרונה, ובעיקר היא מובילה בדירוגים ל-3 השנים ול-5 השנים האחרונות. מגדל היא השנייה בדירוגים ארוכי הטווח, החשובים מאוד לאור משך החיסכון האדיר בחיסכון הפנסיוני, שנמשך כמה עשורים.

תשואה שנתית ממוצעת בחמש השנים האחרונות

"לא החלטות קיצוניות של מאקרו"

מה הוביל את הפניקס, שאת השקעותיה מנהל רועי יקיר, להובלה בתשואות בטווחים הארוכים? חגי שרייבר, סמנכ"ל ומנהל כספי עמיתים בהפניקס, מסביר כי "צריך לדעת להקשיב לכל אנשי המקצוע שסובבים אותנו ולתת להם חופש פעולה ותמיכה, כי אתה לא יכול להבין הכי טוב בכל התחומים. חשוב להיות יצירתי, בעיקר בעסקאות פרטיות, ויחד עם הניסיון זה מאפשר להציע לצד שממול רעיונות שטובים לשני הצדדים".

חגי שרייבר, הפניקס / צילום: איל יצהר, גלובס

הוא מוסיף כי "בהפניקס יודעים לקבל החלטות שמבוססות על המון החלטות מיקרו קטנות, ולא החלטות קיצוניות של מאקרו. כלומר, אנו מאמינים בניתוח מלמטה למעלה, תוך מיקוד מקצועי בכל נכס ונכס והסתכלות על המאקרו אחר כך, ולא הסתכלות על המאקרו מהתחלה, ומשם להשליך על הנכסים. כמו כן, חלק לא מבוטל מתפקידי הוא לוודא שאנחנו לוקחים את הסיכון הנכון באמצעות הכלי הנכון, ולדברר את זה למחלקות השונות, כדי שכולם יבינו את ההיגיון מאחורי זה".

לדברי שרייבר, "אנחנו מנהלים במשרה מלאה אופטימיזציה של חשיפות המט"ח, וגם מחלקת האשראי הפרטי משנה פניה במהירות ומשקיעה יותר ויותר משאבים בעסקאות בחו"ל".

מה דעתך על התנודתיות הרבה שמאפיינת את שוקי ההון פה ובעולם בחודשים האחרונים?

"הרבה פעמים התנודתיות בשווקים יוצרת הזדמנויות לקנות נכסים שאנחנו מאמינים שיהיו טובים לטווח הארוך. לכן, אני אוהב את התנודתיות שמאפשרת להיכנס לנכסים טובים, כאלה שאתה רוצה להיכנס אליהם ושלא נפגעו פונדמנטלית, כי לא פעם השוק שופך את התינוק עם המים. תמיד אפשר למצוא נכסים ספציפיים, שנפגעים רק בגלל שהם במדד שאף אחד לא רוצה להחזיק.

"הברקזיט נותן הרבה דוגמאות לכך, כשיש הרבה חברות שנסחרות בבריטניה והפעילות שלהן נמצאת מחוץ לבריטניה. למשל, מה הקשר בין חברת בתי קולנוע שרוב פעילותה בארה"ב, ושנפגעת מהסנטימנט בבריטניה. עם זאת, מהצד השני, יש יותר ויותר תנודתיות שנובעת ממניעים גיאו-פוליטיים, וזה מגביל אותנו כמנהלי השקעות בניתוח מהיר ומקצועי כפי שאנו מורגלים.

"בכל אופן, ההתמקדות במיקרו והשקעה יותר באג"ח ובמניות בודדות, יחד עם הסתכלות על כל חברה וחברה, מביאים לכך שיש תקופות שבהן יש לחרוק שיניים ולהמשיך בשלך".

מה אתה צופה לגבי המשך השנה?

"אנו נמצאים בנקודה מעניינת. מצד אחד, אנו רואים היחלשות בפרמטרים מסוימים בכלכלה העולמית, כמו במדדי מנהלי הרכש, או סקטורים שרואים בהם פגיעה של מלחמת הסחר, כמו סקטור השבבים; ומנגד, בארה"ב ציפו שהפדרל ריזרב יעלה ריבית, ועתה מצפים להפחתת ריבית - דבר שתומך בשווקים. השאלה היא האם זה יחזיר חזרה את השוק לפסי צמיחה מואצת, או שמדדי הרכש והייצור בארה"ב יעברו לטריטוריה של התכווצות. אם הסיפה תקרה, ייתכן שגם הפחתת ריבית בארה"ב לא תספיק. כלומר, בחודשים הקרובים יתברר אם ההאטה הריאלית בכלכלה נכנסת לאזורים מסוכנים באמת.

"לגבי השוק המקומי: בארץ, כמו בחו"ל, הצרכן הוא במצב טוב מאוד, וגם שוק העבודה במצב טוב, כשפה יש גירעון שבכותרות, כשאנו שבים למקומות שלא היינו בהם הרבה זמן ומתקרבים לגירעון של כ-4%. שלא כמו בעבר, נראה לי שאין את הכלי הפיסקלי של העלאת ריבית בישראל לטיפול בהיבט הפיסקלי. אבל, בארץ קשה לדבר על סקטורים וכדומה, ולכן אנו מנתחים יותר הנהלה ספציפית או רגולציה ספציפית - פחות מסתכלים על המאקרו, ויותר ממוקדים במיקרו של החברות".

מה האתגרים הגדולים של השווקים פה ובעולם?

"ביחס למלחמת הסחר בין ארה"ב לסין, אני לא מהמחנה שמאמין שדונלד טראמפ, נשיא ארה"ב, הוא טקטיקן גאון, שמשיג את מטרותיו הפוליטיות על ידי שימוש רציונלי בכלי של השווקים הפיננסיים. זה אולי נראה ככה לפעמים, כמו במקרה האחרון מול מקסיקו, אבל בחודשים האחרונים מתברר שלהתנהלות כזאת ולחוסר הוודאות גם יש מחיר בכלכלה הריאלית. אם עד לרבעון הרביעי של 2018 אותתו שוקי המניות שרק הסינים מפסידים, הגיע הרבעון הרביעי והוכיח שהמשחק הוא לא משחק סכום אפס.

"ציפיות השוק מהבנק המרכזי בארה"ב הן להורדה של הריבית פעמיים השנה. רק לפני חצי שנה הציפיות היו להעלאה של הריבית פעמיים במהלך 2019. השינוי הזה מהווה תמיכה אדירה בשווקים הפיננסיים ותומך בשווקים. אבל אם הנתונים הכלכליים ימשיכו להידרדר, תגיע הנקודה שבה הריבית כבר לא תעזור".

"לגבי המצב בארץ, פה, בניגוד לארה"ב, השוק כבר לא מתרגש מפוליטיקה מקומית. הגרף של הליש"ט ביום שבו תרזה מיי הודיעה על התפטרותה מראשות ממשלת בריטניה, והגרף של השקל כמה ימים אחר כך, כשבנימין נתניהו הודיע שהולכים לבחירות חדשות - מספרים את הסיפור על הפער הזה. הגירעון עולה ומתקרב לרמה של 4% בשנה - דבר שכנראה יחייב התייחסות של סוכנויות הדירוג. בעבר, נגיד הבנק המרכזי היה מאיים שאם המשמעת הפיסקלית לא תחזור, הוא יעלה ריבית; ואילו כיום, אני לא חושב שאפשר לעשות את זה".

מי שמככב לצדה של הפניקס ומתחת לה בדירוגים ל-3 השנים ול-5 השנים האחרונות היא קבוצת הביטוח מגדל, שאת השקעותיה מנהל אסף שהם. בשיחה עם "גלובס", שהם מסביר כי "פיזור וראייה ארוכת טווח תוך ניסיון להימנע מסיכונים ספציפיים גבוהים" הם הדגשים שלו לניהול השקעות נכון, תוך שהוא מפרט כי "בעיקרון יש לנסות להימנע ממקומות בהם אין ערך לזמן ארוך ונחפש את הרווח הקצר עם סיכון שאנו יודעים להבין".

אסף שהם, מגדל / צילום: איל יצהר, גלובס

לתפיסתך, התנודתיות הרבה מלמדת שאנו בעולם של מימושים ותיקונים חדים ומיידיים?

"לאחר הרבה מאוד שנים של סייקל חיובי ושל עליות, למעשה מאז היציאה ממשבר 2008, אנו נמצאים במציאות של תשואות מוגבלות, באג"ח וגם במניות. מחירים יחסית גבוהים מביאים לכך שכל רעש שיש בשווקים משפיע בצורה יחסית דרמטית, כשגם התיקונים יחסית דרמטיים, כי המגמה היא עדיין של צמיחה ועליה. כלומר, יש רגישות לרעשים יותר מבעבר, אבל הכיוון עדיין חיובי. בכל מקרה, הסביבה הזאת מצריכה יותר זהירות כיום".

זה פוגע באופן הניהול של ההשקעות לטווח ארוך?

"זה מוביל אותנו לחפש השקעות אלטרנטיביות, שם הראייה היא הרבה יותר ארוכה. אנו עושים את זה באמצעות קרנות השקעה וגם באמצעות נכסים ריאליים שפחות רגישים לתנודתיות של השווקים, כגון נדל"ן ותשתיות".

בשנים האחרונות המוסדיים הגדולים נהפכו למוטי השקעה בחו"ל. האם היציאה מהארץ היא הכרח ותימשך, או שמא הכסף המוסדי יצא יותר מדי מישראל?

"בסך הכל, צורכי ההשקעה שלנו גדולים יחסית, והם מעבר למה שהשוק הישראלי יכול לספק. אבל אנו ממש לא זונחים את השוק הישראלי, ומחפשים ערוצים חדשים וישנים כדי להשקיע פה, ופועלים בכיוון".

מה אתה צופה להמשך השנה בשוקי ההון?

"האתגרים גדולים, מכיוון שרמות התשואה בשוקי האג"ח נמוכות יחסית, ויש סיכונים שמתחילים להצטבר. בסביבה הזאת נראה שיהיה קשה יותר להשיג תשואות חיוביות משמעותיות".

"הרכיב האלטרנטיבי מיתן אצלנו את התנודתיות"

הגוף השלישי שבולט בשוק ביטוחי המנהלים, בדגש על השנה החולפת, הוא כלל ביטוח, שאת השקעותיה מנהל יוסי דורי, וברק בנסקי אחראי על תיקי העמיתים בקבוצה, לאחר ששב אליה מתקופה שבה עבד במיטב דש.

יוסי דורי, כלל ביטוח / צילום: איל יצהר, גלובס

בשיחה עם מגזין ההשקעות של "גלובס" מתייחסים השניים לתנודתיות הגבוהה בשוקי ההון. לדברי דורי, "אנחנו כנראה נצטרך להסתגל לעולם של מגמות מתחלפות באופן תדיר הרבה יותר מבעבר. זה קורה כתוצאה מכמה גורמים, ובראשם הריביות הנמוכות, שלדעתנו, הן פה כדי להישאר, עד שלא יהיה שינוי חברתי-פוליטי במבנה הקפיטליסטי כפי שהוא כיום. ככל שזה יימשך, הסביבה תישאר של ריביות נמוכות ושל אינפלציה נמוכה. הסייקלים העסקיים הופכים ליותר קצרים ופחות עוצמתיים, כי פחות ופחות חברות פושטות רגל, ולכן אנו רואים שווקים פיננסיים מאוד מונעי ריבית ונזילות, ועם מגמות פחות ברורות מבעבר.

ברק בנסקי, כלל ביטוח / צילום: איל יצהר, גלובס

"אגב, הרכיב האלטרנטיבי אצלנו מיתן את התנודתיות הגדולה שחווינו ברבעון הרביעי של 2018, ושלאחריה הייתה תמונת מראה של הרבעון הראשון השנה - וזה היה אחד העוגנים שנתנו לנו את התשואה העודפת. זה קרה לכל אורך הקו - בנדל"ן, בקרנות אקוויטי ובתחומים האחרים הלא-סחירים".

מה אתם צופים להמשך השנה בשווקים?

דורי: "להערכתי, לא נראה מגמה חדה של עליות, אלא עולם יותר ספורדי ושל סקטורים ספיציפיים שיעשו יותר טוב ואחרים פחות טוב, והתשואות הגלומות בשוקי המניות יהיו פחות טובות ממה שהיה בעשור האחרון - וזה אומר תשואות חד-ספרתיות. לכן, החשיבות שאנו נותנים בגיוון הנכסים שלנו ובהשקעה בנכסים אלטרנטיביים - למשל, בנדל"ן בישראל ובחו"ל, ובתשתיות, בדגש על תשתיות לאומיות, שזה גם מחבר את הכסף למדינה. היינו שמחים אם היה ניתן להשקיע יותר בתשתיות לאומיות, כמו בתי חולים, תחבורה, רכבות, ואנו שמים על זה דגש בראייה ארוכת טווח".

בנסקי: "יש כמה היבטים חשובים כדי להבין את המגמה להמשך השנה. אחד מהם הוא שכאשר נכנסנו לשנה, חששנו מהידוק מוניטרי, מהאטה גלובלית וממלחמת הסחר, ומאז ההידוק המוניטרי כבר לא אתנו, ואנו כנראה עוברים לקו של הורדות ריבית בארה"ב ובעולם. לגבי מלחמת הסחר, מדובר בנעלם שקשה לנו לנתח ולהתייחס אליו בהשקעות, במיוחד כשבצד אחד ניצב הנשיא טראמפ, שאינו צפוי. זה משהו אקסוגני, שתהיה לו השפעה, אבל איננו יודעים מהי".

"עם זאת, כל המאבקים הגיאו-פוליטיים יימשכו בעתיד. יש פה מעצמה גדולה, ואחת שמאיימת עליה, וזה יהיה פה לעוד הרבה זמן, גם אם יהיה הסכם בחודשים הקרובים. בעניין ההאטה הגלובלית, אנו בדעה כי אנו נמצאים בהאטה, ולא בתהליך שיוביל אותנו למיתון. משכך, אנו שומרים על מרכיב של נכסי סיכון, בעיקר במניות, ויותר זהירים בתחום האג"ח הקונצרניות, שם אנו רואים פחות ערך".

"בראייה קדימה, נכסי הסיכון בדגש על מניות, יכולים להיות נכס מוביל. בהסתכלות על חו"ל מול ישראל, אומר כי היינו שמחים להגדיל החזקות בהרבה חברות בישראל, אבל בגדלים שלנו זה בעייתי, ולכן רכיב חו"ל גדול יותר. בחו"ל יש גישה לסקטורים שלא קיימים פה, וגם יותר מזילות ויכולת ביצוע עסקאות".

מה הדגשים שלכם לניהול השקעות נכון?

בנסקי: "ניהול השקעות הוא לטווח ארוך, וזה לא קלישאה. זה נכון גם לכספים לטווח קצר. השיקולים בהשקעות צריכים להיות עם ניתוח מגמות ארוכות טווח, ובסוף בחירה נכונה של השקעות.

"בחברות, למשל, אנו תמיד נותנים דגש מיוחד למנהלים, לבעלי הבית, לחסמי כניסה וכדומה. ניהול השקעות נכון זה בעיקר הקפדה על תרבות של מקצוענות, מתינות, ניהול סיכונים וניתוח מעמיק של כל השקעה מראש, בראייה ארוכת טווח, ולא לסיבובים קצרים כאלה ואחרים. בסוף, המיקוד לאורך זמן מביא ערך, בכל תחומי החיים וגם בהשקעות".

כך דירגנו את הפוליסות המשתתפות ברווחים:

דירוג התשואות הרב שנתיות בפוליסות המשתתפות ברווחים, כולל את כל שבע קבוצות הביטוח שפעילות בתחום זה, על סמך התשואות הנומינליות ברוטו שהשיגו, כפי שפורסמו באתר הביטוח-נט של האוצר ושל רשות שוק ההון. מדובר בדירוגי התשואות הנומינליות ברוטו ל-12 החודשים האחרונים שהסתיימו בסוף אפריל השנה, במקביל לתשואות השנתיות הממוצעות ב-3 וב-5 השנים האחרונות נכון למועד זה. בחרנו בתיק המשתתף ברווחים כתיק המייצג מאחר ומדובר בתיק הגדול ביותר והדומה ביותר אצל החברות הפועלות בענף.