ענקית הנדל"ן המניב גזית גלוב מבצעת צעד משמעותי נוסף להרחבת החזקותיה בנדל"ן מסחרי פרטי, ולצמצום חשיפתה לחברות ציבוריות הפועלות בתחום. לאחר שמכרה מוקדם יותר השנה את מרבית החזקותיה בחברה הקנדית הציבורית פירסט קפיטל, הודיעה הבוקר (ג') גזית גלוב כי התקשרה בהסכם לרכישת כל מניות המיעוט (40%) של החברה הבת אטריום תמורת 565 מיליון אירו (כ-2.26 מיליארד שקל).

גזית גלוב מחזיקה כיום ב-60% ממניות אטריום , שפועלת בתחום המרכזים המסחריים במזרח אירופה. את העסקה היא ביצעה מול אטריום עצמה, ולכן אישורה של העסקה מחייב את כינוסה של אסיפת בעלי המניות של אטריום, והשגת רוב של 75% לפחות מקרב בעלי מניות המיעוט. השלמת העסקה צפויה להתבצע בראשית ינואר 2020.

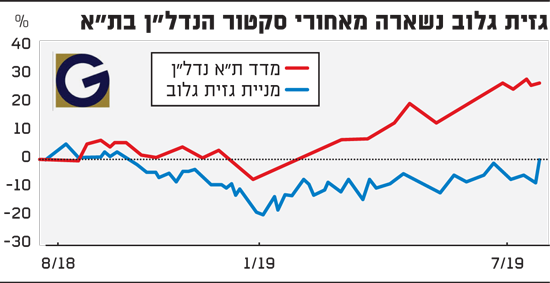

אטריום היא חברה ציבורית, שמניותיה נסחרות באירופה, דבר שהיווה בשנים האחרונות משקולת כבדה על מניית החברה האם גזית גלוב. טרם ההודעה היום הציגה מניית אטריום תשואה שלילית של כ-25% בחמש השנים האחרונות, ואלו פגעו גם בתשואות שהציגה מניית גזית גלוב - המפגרות באופן משמעותי אחרי אלו של חברות הנדל"ן המניב הציבוריות הפועלות בישראל.

גזית גלוב נשארה מאחורי סקטור

אטריום נסחרה טרם הדיווח היום לפי שווי שוק של כ-1.2 מיליארד אירו (4.8 מיליארד שקל), המשקף לנתח של גזית גלוב (60%) שווי של כ-720 מיליון אירו (2.89 מיליארד שקל). מדובר בשווי הנמוך בכ-32% מהערך שבו מוצגת ההשקעה בספרי גזית גלוב, ועניין זה היווה זרז לרכישת החזקות המיעוט בה.

הרכישה תתבצע לפי מחיר של 3.75 אירו למניה, המשקף פרמיה של כ-18% ביחס למחיר שבו סיימה מניית אטריום אתמול את המסחר בבורסת וינה. עם השלמת העסקה תהפוך אטריום לחברה פרטית בבעלות גזית גלוב.

במקביל לחתימת ההסכם, התקשרה גזית גלוב בהסכם נוסף למכירת 12% ממניות אטריום לחברת הביטוח והפנסיה מנורה מבטחים , במחיר העסקה, ובתמורה כוללת של כ-150 מיליון אירו (כ-600 מיליון שקל). עם זאת, עוד בטרם תושלם העסקה, מתכוונת אטריום לחלק לכל בעלי מניותיה (ובהם גזית גלוב) דיבידנד מיוחד בסך של 0.6 אירו למניה, שלאחריו יותאם מחיר העסקה לכ-3.15 אירו למניה, וסך עלות הרכישה צפוי לעמוד על 475 מיליון אירו (כ-1.9 מיליארד שקל).

כך, במקביל להשקעה של 475 מיליון אירו, תקבל גזית גלוב דיבידנד של 136 מיליון אירו ועוד 150 מיליון אירו ממנורה מבטחים, כך שהיקף השקעתה (נטו) יעמוד על 189 מיליון אירו בלבד.

34 נכסים, בשווי של 3 מיליארד אירו

חיים כצמן, מייסד, בעל השליטה ומנכ"ל גזית גלוב, הסביר היום כי "לאטריום תיק נכסים דומיננטיים איכותי לצד שדרת ניהול איכותית ומנוסה. גזית רכשה את השליטה בחברה לפני 11 שנים ומכירה היטב את החברה, את נכסיה ואת הפוטנציאל הטמון בה".

כצמן הוסיף, כי "בעלות ישירה בנכסים כמו של חברת אטריום עולה בקנה אחד עם האסטרטגיה של קבוצת גזית גלוב להיות הבעלים הישיר של נכסים באזורים אורבניים צפופי אוכלוסין, אשר בהם פוטנציאל צמיחה עתידי ועירוב שימושים. אנו שמחים לצרף את חברת מנורה מבטחים כשותפה להשקעה באטריום, ובטוחים ששיתוף הפעולה הוא לטובת כל בעלי העניין".

בגזית גלוב הסבירו, כי באמצעות הרכישה מנצלת החברה את השפל במחירי מניות הנדל"ן המסחרי באירופה, ומגדילה את חלקה באטריום במחיר הנמוך בכ-20% משווייה בספרים. במחיר העסקה האמור, צפויה גזית גלוב להגדיל את תזרים המזומנים שלה בכ-85 מיליון שקל (גידול של כ-15% למניה), וזאת באמצעות רכישת חברה שאותה היא מכירה לעומק ומנהלת לאורך שנים, ושלה הנהלה איכותית ובעלת ניסיון רב.

גזית גלוב היא בעלת השליטה באטריום כבר משנת 2008. במהלך השנים השביחה אטריום את תיק הנכסים ומכרה יותר מ-120 נכסים בשווקים משניים, לרבות יציאתה של החברה מהונגריה, מלטביה ומרומניה. תיק הנכסים של אטריום מונה כיום 34 נכסים דומיננטיים בשווי של כ-3 מיליארד אירו, יותר מ-85% מתוכם נמצאים במדינות פולין וצ'כיה וכ-50% מהם ממוקמים בערים הראשיות ורשה ופראג (או 70% כאשר מוסיפים לשתי ערי בירה אלו את העיר ורוצלב שבפולין).

פולין וצ'כיה הן מהמדינות הצומחות באירופה. בשנת 2018 הן הציגו צמיחה בתמ"ג של כ-5% ו-3% בהתאמה, והיקף המכירות הקמעוניות בהן עלה בכ-7% וב-5.5% בשנה האחרונה. הערים ורשה ופראג, שבהן מתמקדת אטריום, נהנות מתהליך האורבניזציה העולמי וגם מהברקזיט. מתגוררים בהן כ-1.8 וכ-1.3 מיליון תושבים, ושיעורי האבטלה בהן נמצאים בשפל היסטורי של כ-2%. מרכזי הקניות בשתי הערים נהנים מתיירות צומחת, שכבר עברה את רף ה-8 מיליון תיירים בשנה, בכל אחת מהערים הללו.

תמשיך להתמקד בערים הראשיות

בשיחה עם "גלובס" סיפר כצמן כי בשנתיים האחרונות מכרה אטריום נכסים שאים נכסי ליבה, בהיקף של כ-600 מיליון אירו, ורכשה רק נכס אחד. לדבריו, החברה תמשיך להתמקד בערים הראשיות, שהן ורשה, פראג וורוצלב.

כדי לשמור על הוגנות העסקה כלפי בעלי מניות המיעוט, קיבלה אטריום חלון זמן של שבעה שבועות, שבמסגרתו תוכל לקבל הצעות נוספות מצדדים שלישיים לרכישת 100% ממניותיה. אם תוגש הצעה אחרת לרכישת כלל המניות במחיר ובתנאים עדיפים על אלה שהגישה גזית גלוב, תוכל אטריום למשוך את המלצתה לבעלי המניות להיענות למכירה לגזית גלוב, ולהמליץ במקום זה על מכירה למציע האחר.

גזית גלוב, מצדה, הסכימה לבחון כל הצעה שתוגש לה לרכישת החזקותיה באטריום, אולם לא התחייבה כי תיענה להצעה שכזאת. בינתיים הגיבו המשקיעים בחיוב להודעה, ומניית גזית גלוב זינקה היום בכ-10% במסחר בבורסה, וריכזה מחזור גבוה של יותר מ-50 מיליון שקל.

אנליסט הנדל"ן של בית ההשקעות ווליו בייס, שי ליפמן, כתב היום כי "כפי שצפינו בעבר, ובהתאם למימוש האסטרטגיה שלה, גזית גלוב מוחקת את אטריום מהמסחר והופכת אותה לחברה פרטית". לדבריו, העסקה לאחר הדיבידנד מתבצעת לפי מכפיל הון של כ-0.8 לאטריום, כך שעם השלמתה תרשום גזית גלוב רווח של כ-300 מיליון שקל, שיגדיל את הונה העצמי.

ליפמן הסביר כי לאחר חלוקת הדיבידנד ומכירת המניות למנורה מבטחים, יסתכם חלקה (נטו) של גזית בהשקעה על פחות מ-800 מיליון שקל. "צעד זה חיובי בעינינו, שכן הוא יצמצם את עלויות ההנהלה וכלליות של הקבוצה, יגדיל את ה-FFO, ויהפוך את ההתייחסות לתוצאות של גזית גלוב כאל חברה אחת ולא כאל חברת החזקות, מה שיביא את השוק לסחור במניה במחירים גבוהים יותר, שכן מכפיל ה-FFO שבו החברה נסחרת נמוך ביותר (מתחת ל-8).

עוד ציין ליפמן, כי "גזית גלוב רוכשת את אטריום לפי מחיר גבוה בכ-20% ממחיר השוק, ומאותתת בכך ששווי החברה גבוה יותר בעיניה, כפי שגם אנו מעריכים. אנו נותרים בהמלצת קנייה על גזית גלוב ונעדכן את מחיר היעד לאחר פרסום הדוחות הרבעוניים באוגוסט".

הגדלת רכיב הנדל"ן הפרטי

בשנת 2015 הייתה גזית גלוב חברת החזקות אשר כ-80% מהשקעותיה היו בחברות ציבוריות. באותה שנה הודיעה גזית גלוב על שינוי האסטרטגיה, מכירת החזקות בחברות ציבוריות והגדלת רכיב הנדל"ן הפרטי. מאז ביצעה החברה מכירות של שתי חברות ענק, בארה"ב ובקנדה, בתמורה למיליארדי דולרים. הגדלת ההחזקה באטריום ומחיקת מניותיה מהמסחר מהוות צעד משמעותי ביישום האסטרטגיה להגדלת רכיב הנדל"ן הפרטי, תוך התמקדות בנכסים דומיננטיים בערים מרכזיות צפופות אוכלוסין.

לדברי גזית גלוב, לאחר השלמת עסקת אטריום יגדל סך הנכסים בהחזקה פרטית בכ-2.7 מיליארד אירו (כ-10.6 מיליארד שקל) ויהווה כ-82.3% מסך שווי הנכסים (סולו מורחב) של גזית גלוב. ההון העצמי שלה יגדל בכ-300 מיליון שקל ל-8.54 מיליארד שקל, ואילו יחס החוב נטו למאזן (סולו מורחב) יגדל בשיעור מתון יחסית, מ-46.5% ל-48.2%.

בחברה הדגישו כי לרשותם עומדים מזומנים וקווי אשראי בלתי מנוצלים בהיקף של 4.4 מיליארד שקל, שיצטמצמו ל-3.8 מיליארד שקל לאחר השלמת העסקה. נוסף על כך פרסמה החברה נתוני פרופורמה בהתבסס על הדוחות הכספיים לרבעון הראשון של 2019, שלפיהם אם הייתה מושלמת העסקה אז, הייתה תחזית ה-FFO ל-2019 עולה לטווח של 662-677 מיליון שקל, לעומת 577-592 מיליון שקל כיום.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.