נגיד הפד, ג'רום פאואל/ צילום: רויטרס / Jonathan Ernst

המדינה הדמוקרטית המודרנית היא כמו מטוס עם שני מנועים. המנוע הראשון הוא המיתוסים. הראשון שבמיתוסים הוא המיתוס המייסד, זה ה"משכנע" עשרות או מאות מיליוני בני אדם כי הם נמנים עם קבוצה אחת שיש לה מכנה משותף, עמוק בהרבה מסך האינטרסים האלטרואיסטיים או האגואיסטיים של כל אחד מהם. מעין "שבט" מודרני אחד גדול, אך לא שבט של 150 או 300 איש כמו השבטים הקדמונים, אלא שבט של 300 מיליון איש ויותר, המאכלסים טריטוריית ענק אשר כמעט כולם לא ביקרו או לא יבקרו בחייהם ברובה.

למיתוס המייסד, ההופך צאצא למהגרים מבוואריה לפני 300 שנה שמתגורר בקנזס, מוסלמי שהגיע לפני עשר שנים מסומליה ונוהג במונית במינסוטה, ובן למהגרים הודים העוסק בתכנות בעמק הסיליקון, לשבט אחד המכונה "אמריקאים", יצטרפו מיתוסים רבים אחרים.

אחד מהם למשל, "נילחם על חירותנו", ישכנע אותם לממן בדם ובדמים מלחמה רחוקה עם שבטים אחרים שמעולם לא פגשו, ואשר פייק-מיתוס אחר הפך אותם למשל ל"עיראקים".

המנוע השני של מטוס המדינה הדמוקרטית הוא האליטות. לארכיטקט מניו יורק אין שום מושג אם אמריקה צריכה חמישה, 50 או 500 מטוסי אף-35, או אם בכלל. למנהלת חברת הפרסום המקוונת מסן פרנסיסקו אין כלים לדעת אם מטוס כזה צריך לעלות 500, 800 או 1,000 מיליארד דולר. למורה מקנזס אין מושג אם 6,230 טנקים שיש לאמריקה זה הרבה או מעט, ולעקרת הבית ממיין אין דרך לדעת את מחיר הטנק צריך להיות מיליון או עשרה מיליון דולר.

בשביל זה יש אליטות, פוליטיקאים, גנרלים, פרופסורים, מנהלי חברות ענק. בהם האיש הרגיל שם את מבטחו, ולהם הוא מאמין כאשר הם אומרים כי רק טובת ה"שבט" (המיתולוגי) מול עיניהם.

אך ההמון לא תמים. הוא מבין כי האליטות מסדרות משהו גם לעצמן, אבל בגדול הוא מאמין שהאינטרס ה"שבטי" אכן בראש מעייניהן. לכן הוא מאמין להן כשהן אומרות שאמריקה צריכה להוציא יותר על צבא מאשר 15 המדינות הבאות בעולם מוציאות ביחד, אף על פי שהוא יודע שאין למדינה כסף והיא מריצה גירעונות שמרוששים את עתיד תשלומי הביטוח הלאומי והביטוח הרפואי שלו.

נוסחת הקסמים שמבטלת את כוחות השוק

בראש פירמידת המיתוסים והאליטות בימים אלו עומד הבנק המרכזי, הפדרל ריזרב. ארגון זה, שבו עובדים כ-20 אלף איש ותקציבו כמעט 6 מיליארד דולר בשנה, מפיץ מיתוס אחד פשוט: הוא יודע לנהל את הכלכלה, הוא יודע לפתור משברים, והוא יודע למנוע את כל המחזוריות הכלכלית. הוא, כך על פי המיתוס, מחזיק נוסחת קסמים המבטלת את כל כוחות השוק, מונעת תשלום מחיר על בזבוז ועל חוסר יעילות, מעלימה את הצורך בתיקונים, מאיינת את מחזוריות האשראי, ומבטיחה תעסוקה מלאה ולכולם.

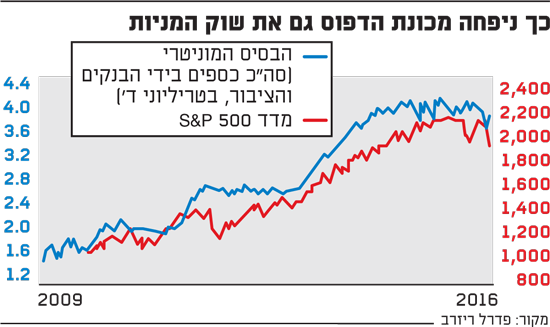

נוסחת הקסמים מתמצה באמצעי אחד - ייצור עוד ועוד כסף וחוב. לשם כך יש שתי דרכים: הראשונה, באופן ישיר, קרי כסף שהפד ידפיס ו"ילווה" לממשלה, כאילו זו הלוואה שתוחזר אי פעם, והשנייה באמצעות מניפולציה במחיר הכסף, קרי בריבית.

עד לפני כמה עשרות שנים הפד היה משתמש בכוחות שבידיו במשורה, ולעולם לא לפי דרישות פופוליסטיות בכלל ושל פוליטיקאים בפרט. ויליאם מקצ'סני, שכיהן כיו"ר הפד בין 1951 ל-1970, ראה תפקיד מתון ומוגבל למוסד. בלשונו הציורית אמר, "תפקיד הפד הוא להרחיק את קערת הפונץ' כאשר המסיבה מתחילה להתחמם". פול וולקר, שכיהן כיו"ר הפד בין 1979 ל-1987, התנגד למערכת כולה והעלה את הריבית שוב ושוב עד מעל 18%, עד שבלם את האינפלציה של שנות השבעים.

מעולם עד 1987, שעה שאלן גרינספן נחלץ לטובת שוק המניות הקורס והוריד את הריבית, הפד לא ראה את ניפוח שוק המניות כחלק מתפקידו. הוא גם לא חשב שתפקידו הוא "לתמרץ" את המשק, למשל בדרך של "הרחבות". אם וכאשר הפד מצא לנכון להתערב היה זה במקרי חירום בלבד, באופן מוגבל ביותר ולתקופה קצרה.

אך בעיקר מאז כהונת יורשו של גרינספן, בן ברננקי, נראה שמצב החירום לעולם אינו מסתיים. הפד נמצא על המשמר 24/7/365 כבר 11 שנים, וצינור המזומנים שבידו ממטיר כספים לכל עבר, גם שעה ששוק המניות בשיא היסטורי והאבטלה, לפחות רשמית, נמוכה משהייתה ב-50 השנים האחרונות.

הפד הפך בתוך 50 שנה לא רק למייצר הפונץ', אלא גם לספק העיקרי שלו. בשבוע שעבר השלים הבנק המרכזי את סיבוב הפרסה שלו, כשהפך את כיוון הריבית והוריד אותה ב-0.25%. את הסחורה הזו, של הזרמה בלתי נגמרת של כסף - המכונה גם אינפלציה בלשון כלכלית - עוטף יו"ר הפד הנוכחי, ג'רום פאואל, במילים שאיש אינו באמת מבין.

איפה בדיוק הנקודה הניטרלית של הריבית?

בהופעה בפני ועדה של הסנאט בחודש שעבר אמר פאואל: "אנחנו לומדים כי השיעור הניטרלי של הריבית הוא נמוך יותר ממה שחשבנו וכי השיעור הטבעי של האבטלה הוא גם נמוך ממה שחשבנו".

למה התכוון פאואל בביטוי "שיעור ניטרלי של הריבית" אנחנו יודעים, זוהי נקודה דמיונית שבה כביכול מדיניות הפד אינה מרחיבה ואינה מצמצמת, נקודה שבה הכלכלה מקיימת תעסוקה מלאה מחד ויציבות מחירים מאידך. הבעיה היא שאין באמת נקודה כזו בנמצא, וגם אילו הייתה, הפד לעולם לא היה יכול לדעת מראש מה היא.

ההנחה כאילו המחירים והתעסוקה הם תוצאה של שיעור הריבית כפי שקובע אותה הפד היא מיתוס. זה שחוזרים על מיתוס, מדברים עליו בסנאט, או מלמדים אותו באוניברסיטאות לא הופך אותו לעובדה.

לולא היו הסנאטורים חוששים להיתפס כאילו אינם מבינים, הם לבטח היו מבקשים מפאואל לתרגם את המשפטים הסתומים האלו ללשון בני אדם. אולי הם היו שואלים למשל, "מה הבסיס לאמונה כי יש נקודת ריבית שאתם יכולים לקבוע ואשר תקיים שיווי משקל במשק? האם יש מחירים שאנחנו כחברה משלמים בשעה שאתם מבצעים את הניסויים האלו בריבית?".

או אולי סנאטור אחר, קצת יותר ישיר, היה שואל: "מר פאואל, מהו השיעור הניטרלי הזה של הריבית ומתי הוא יגיע, כאשר מדד הדאו ג'ונס יעלה ל-50 אלף נקודות או אולי ל-60 אלף, ובכך יהפוך את העשירון העליון המחזיק ב-84% מהמניות לעוד יותר עשיר, על הנייר לפחות?"

וסנאטור אחד נועז במיוחד היה אולי שואל: "אם יש בעולם יותר מ-12 טריליון דולר חוב ממשלתי הנסחר בריבית שלילית, כולל של מדינות כמו סלובניה ופורטוגל, וכן איגרות חוב ממשלתיות, של אוסטריה למשל, למאה שנה, לא פחות, הנסחרות בריבית שנתית של 1.17% - האין זה סימן כי "השיעור" הזה הגיע ל"ניטרליותו" וכי כנראה יש יותר מדי כסף שאין מה לעשות עימו במערכת הפיננסית?"

שאלות כאלו לא נשאלו. לו נשאלו, מותר לנו רק לנחש, שום תשובה בעלת ערך לא הייתה ניתנת. פשוט משום שכל הז'רגון הזה הוא מילים פורחות באוויר. אין באמת דבר כזה "ריבית ניטרלית", המתקיימת לאורך זמן.

באותה מידה אין "שיעור טבעי" של אבטלה". עבודה היא מוצר, וההיצע שלה משתנה בין השאר לפי מחירה. השיעור הטבעי של האבטלה במחיר של 500 דולר לשעת עבודה יהיה מאוד שונה מהשיעור הטבעי ב-5 דולרים לשעה, והיפוכו בביקוש. שיעור האבטלה והביקוש לעובדים בתקופה של מלחמה שונה מאוד מאשר בזמן שבו בועות אשראי מתפוצצות. אין שום "נקודת קסמים" בעניין הזה, והשימוש במילים ובמונחים פסבדו-מדעיים לתרופות האליל של קברניטי הפד לא יעזור, שעה שהם מובילים את כולנו לאט אבל בטוח לאבדון כלכלי וחברתי.

עיוותים במניות מעוותים את כל המשק

בינתיים כל מה שאוקיינוס ההדפסות וההמרצות יכול להציג כהישג הוא את הגידול האנמי ביותר בתולדות אמריקה, כ-2% בממוצע בעשור האחרון.

מה שההדפסות כן הביאו זה זינוק אדיר במחירי הנכסים, בעיקר במניות אך גם בנדל"ן. הזינוק הזה הוא מסוכן יותר ומזיק יותר מזינוק דומה במחיריהם של מוצרי צריכה כמו לחם וחלב, והסיבה פשוטה: מחיר הכסף, הריבית, וכמותו המוגבלת הם הכלי המרכזי ש"מנהל" את הקצאת המשאבים במשק. התפקיד המרכזי של הכסף, דרך מנגנון המחירים, הוא לשדר לכל השחקנים את סדרי העדיפויות של כל המשתתפים בכלכלה, ובעקבות כך "לנהל" הקצאת משאבים יעילה של משאבי המשק. עיוות של מחירי המניות מעוות לחלוטין את פעילות המגזר העסקי והפיננסי כולו, אשר מנסה להקדים את הסחרחרת הפיננסית.

במקום לקדם חברות המייצרות מוצרים שאנשים באמת ובתמים רוצים ויכולים לשלם עבורם, השוק מבקש לקדם חברות שיכולות לייצר סיפור שהשוק הפיננסי יכול לנפח ולמכור לציבור במיליארדי דולרים, כך שהיזמים והמשקיעים הראשונים יהפכו את ניירות-החלומות לכסף בבנק והבנקאים יגזרו לעצמם עמלות עתק. כך מייצר הפייק-כסף פייק-גידול, והמניות הרלוונטיות מייצרות פייק-עושר בקרנות הפנסיה.

איש חכם לימדני לפני שנים כי "את הכסף סופרים במדרגות", או במילים אחרות עושר בתדפיסי הדוח הרבעוני של חיסכון הפנסיה אינו עושר עד שהפך לכסף אמיתי ביד שניתן לקנות בו דברים. מעניין איך יגיב הציבור כשיתברר לו ביום שיבוא לממש את התדפיסים כי העושר שהם מראים לא ממש קיים, וכי והמניות של חברות הבועה שבפורטפוליו של קרנות הפנסיה, חברות החסרות מודל עסקי בר קיימא או ששוויין מגיע לשמיים, הפכו למאות מיליונים בכיסי היזמים והבנקאים - בעשר השנים האחרונות הסקטור הפיננסי גרף כ-1.5 טריליון דולר - אך שוות פרוטות כאשר משקיעי הטווח הארוך יבקשו לחיות מהם בזקנתם.

תקציב העתק של הנשיא טראמפ

אך לא רק האליטות הכלכליות בוגדות בהמונים זה כשלושה עשורים. גם האליטות הפוליטיות מתנהגות בהתאם. בשמונת החודשים הראשונים של שנת התקציב 2019 (שהחלה באוקטובר 2018) הסתכם הגירעון ב-738.6 מיליארד דולר. זהו גידול של 39% לעומת אותה תקופה בשנה שעברה, וגידול של יותר מ-70% לעומת 2016.

ומה בתקציב שהגיש הנשיא טראמפ לשנה הבאה, תקציב שיא של 4.75 טריליון דולר? עוד עלייה של 5% בהוצאות הצבא, סך של 750 מיליארד דולר, לא כולל הוצאות המשרד לחיילים משוחררים. טראמפ, שלא מפסיק לתקוף את הפד על שאינו מנפח את הכלכלה מספיק מהר לטעמו ובהתאם ללוח הזמנים הפוליטי שלו, דואג מצידו לתרום את חלקו.

לפני שבועיים הגיעו נציגי הדמוקרטים השולטים בקונגרס ונציגי הנשיא להסכמות להגדיל את מסגרת התקציב לשנה הבאה ב-320 מיליארד דולר מעבר לתקציב של השנה שעברה, וכן לבטל את תקרת החוב של הממשלה עד לאחר הבחירות של 2020. התקציב בשנה הבאה עשוי אפוא בקלות להציג גירעון של יותר מ-1.2 טריליון דולר.

למרות המיתוסים החדשים שמפזרות כיום האליטות, כאילו נולדה פתאום כלכלה חדשה שבה החוב לא חשוב, הריבית חייבת להישאר על אפס וייצור כסף הוא תרופת הפלא, המציאות תתפח בסוף על הפנים והיקיצה מהחלומות תהיה מרה ומהירה. ההרחבות המוניטריות והפיסקליות האלו לא יביאו לגידול אמיתי ולייצור עושר בר קיימא, כמו שהן לא הביאו אותם בעשור האחרון - ואף ולא במאה הנוכחית - מלבד לעשירון העליון. אם הדפסת כסף הייתה מייצרת עושר, ונצואלה וזימבבואה היו המדינות העשירות בעולם.

כל אשר הניפוח המוניטרי והפיסקלי יעשה זה להמשיך לקיים את בועות הנכסים, לעודד עוד ועוד בזבוז נורא של משאבים על מיזמים כלכליים חסרי שחר, להמשיך את העברת העושר מההמון לידי ה-1% העליון ולהמשיך להעמיק את הפערים הכלכליים בין ה-10%, בעיקר הבייבי בומרס, לבין שאר ה-90%, ובראשם המילניאלס.

מיתוסים אלו, שלעתים נראה כי הם מפוזרים מתוך חשש יותר מאשר מתוך אמונה, ובגידת האליטות המקדמות אותם, הם מסוכנים ביותר. הפעם האחרונה שההמון איבד את האמון באליטות שלו הייתה בגרמניה, אז הן הוחלפו במהירות מסחררת בטיפוסים משולי החברה, צרחניים ומסוכנים להחריד, לבושי חולצות חומות, ששיווקו מיתוסים מסוכנים משלהם.

הרעיון המוזר של הבכיר בענקית ניהול הנכסים

לפני כמה שבועות הציע ריק ריידר, מנהל ההשקעות הראשי באג"ח של בלקרוק, ענקית ניהול הנכסים שמנהלת יותר מ-6.5 מיליארד דולר, כי "חלק מרכזי בפתרון הבעיה יהיה להמריץ את מלאי (כמות) ההון, לא להקטין את מחיר החוב. משכלו כל הקצין בצד החוב, הבנק המרכזי של אירופה צריך לשקול להרחיב את ההרחבה הכמותית, כך שתכלול השקעה בהון מניות של חברות, כך שעלות ההון עבורן תרד. זה יצמצם את הפער הלא נורמלי בין המחיר (הנמוך) של האשראי לבין הגידול הכלכלי האיטי. הקטנת מחיר ההון (התניות) תתמרץ את הגידול דרך צינורות אורגניים של השקעה, כולל מחקר ופיתוח, ותספק רווחים כלכליים".

בתרגום ללשון בני אדם: מאחר שאת האשראי בריבית נמוכה ביותר החברות לא מוכנות לקחת ומאחר שהמוסדות הפיננסיים וקרנות הפנסיה מעדיפים להשקיע בריבית שלילית שמשלמות להם ממשלות באמצעות אג"ח, הבנק המרכזי (האירופי במקרה הזה) מוזמן פשוט לחלק את הכסף לחברות באופן ישיר, וזה ייצור את הצמיחה המסרבת בעקשנות להגיע למרות גידול של כ-70 טריליון דולר בחוב העולמי, קרי בכמות הכסף, בעשור האחרון.

המחשבה שמא הבעיה היא בקונספציה, קרי באמונה שגידול בכמות הכסף מביא גידול בצמיחה, לא חלפה במוחו של ריידר, וחבל. לו הייתה חולפת, ייתכן שהוא היה בודק את נתוני 70 השנים האחרונות ומגלה ממצאים אמפיריים מעניינים, כמו למשל יחס הפוך בין השניים.

אך הרעיון של ריידר, כך מסתבר, אינו כה חדשני. הבנק המרכזי של יפן, חלוץ ופורץ דרך בתורת ההרחבות, פעיל מאוד בתחום כבר עתה. הבנק הוא לא רק בעל החוב הגדול של ממשלת יפן, אלא שבשנה הבאה צפוי גם לעבור את קרן הפנסיה הגדולה של המדינה כבעל המניות הגדול ביותר בבורסה היפנית, עם החזקה של כ-5% מהשוק. אילו היה ריידר בודק איך השיטה עבדה עבור יפן, הוא היה מגלה שהמדינה רשמה גידול בשיעור אפס בשנת 2018 וגידול בשיעור של כ-0.5% נכון למחצית 2019.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com